Перекрестки валют Азии: идеальные процентные ставки против тарифных потрясений

- Валютные рынки Азии сталкиваются с волатильностью из-за изменений в политике центральных банков, тарифов США и ожиданий смягчения политики ФРС, что приводит к различным тенденциям валют. - Филиппины снижают ставку до 5,00% на фоне умеренной инфляции, в то время как Южная Корея сохраняет ставку на уровне 2,50%, но сигнализирует о возможном смягчении на фоне рисков для роста, связанных с тарифами. - Слабость доллара США и геополитические риски (например, 25% тарифы США на Индию) оказывают давление на азиатские валюты, хотя сильные прямые иностранные инвестиции и валютные интервенции обеспечивают частичную устойчивость. - Центральные банки и развитие политики США...

Азиатские валютные рынки ориентируются в сложной обстановке, связанной с изменениями политики центральных банков, торговыми напряжённостями и меняющимися ожиданиями в отношении денежно-кредитной политики США. На фоне растущих ожиданий возможного снижения ставок Федеральной резервной системой, азиатские валюты продолжают демонстрировать разнонаправленные тенденции на фоне повышенной волатильности и неопределённости на мировых рынках.

Bangko Sentral ng Pilipinas (BSP) снизил свою базовую процентную ставку на 25 базисных пунктов до 5,00% 28 августа, что соответствует ожиданиям и консенсус-прогнозам. Это решение отражает уверенность центрального банка в благоприятных перспективах инфляции и постепенном возвращении экономического производства к потенциальному уровню. В заявлении после заседания BSP занял более осторожную позицию: губернатор Tomas R. Remolona отметил, что политика сейчас находится на «золотой середине», поддерживающей как контроль инфляции, так и экономический рост. Центральный банк подчеркнул, что дальнейшее снижение ставок остаётся возможным, особенно если тарифная политика США продолжит оказывать давление на мировую торговлю и инвестиционные потоки. Прогнозы предполагают ещё одно снижение до 4,75% к декабрю 2025 года, хотя внешние неопределённости остаются ключевым риском для сроков. Ожидается, что филиппинское песо (PHP) выиграет от улучшения фундаментальных показателей, включая рост прямых иностранных инвестиций и значительные расходы на инфраструктуру, при этом прогнозируется постепенное снижение курса USD/PHP к уровню 56,50.

В отличие от этого, Bank of Korea (BOK) сохранил свою 7-дневную репо-ставку на уровне 2,50%, но выразил готовность к дальнейшему смягчению в ближайшей перспективе. Губернатор Rhee Chang Yong отметил, что пять из шести членов совета поддерживают снижение ставки в течение следующих трёх месяцев, при этом один член даже выступал за снижение уже на августовском заседании. BOK сохраняет осторожность, ссылаясь на риски, связанные с задолженностью домохозяйств и возможным замедлением роста из-за тарифов США. По прогнозам банка, тарифы снизят рост ВВП на 0,45 процентных пункта в 2025 году и на 0,6 процентных пункта в 2026 году. Несмотря на эти опасения, центральный банк признаёт необходимость стимулирующих мер и указывает, что дополнительные снижения ставок вероятны как в этом году, так и в 2026 году.

Валютные рынки отреагировали на эти сигналы политики разнонаправленно. В то время как доллар США находится под давлением из-за ожиданий смягчения политики ФРС и политической неопределённости, азиатские валюты демонстрируют устойчивость. Южнокорейская вона (KRW) укрепилась после заявлений BOK о валютных интервенциях, направленных на ограничение резких обесценений. Между тем, филиппинское песо и индонезийская рупия (IDR) столкнулись с трудностями из-за внешних торговых напряжённостей и расхождений в политике. Индийская рупия (INR), в частности, ослабла из-за введения дополнительных 25% тарифов США на отдельные индийские товары, что вызывает опасения относительно конкурентоспособности экспорта в трудоёмких секторах.

Геополитические риски, связанные с торговлей, также влияют на рыночные настроения. Политическая неопределённость во Франции, где премьер-министр Bayrou призвал к вотуму доверия, усилила склонность к снижению риска на европейских рынках. В то же время возможное введение 50% тарифов на индийский экспорт может ещё больше усложнить торговую динамику Индии. Однако внутренние реформы, такие как недавние изменения в налоге на товары и услуги (GST), могут частично компенсировать эти риски.

В дальнейшем решения центральных банков и развитие политики США останутся ключевыми факторами, определяющими траекторию валютных курсов. Предстоящие данные по инфляции PCE и ВВП США, а также действия монетарных властей в Азии будут пристально отслеживаться для получения сигналов о дальнейшем направлении мировых финансовых рынков.

Источник:

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

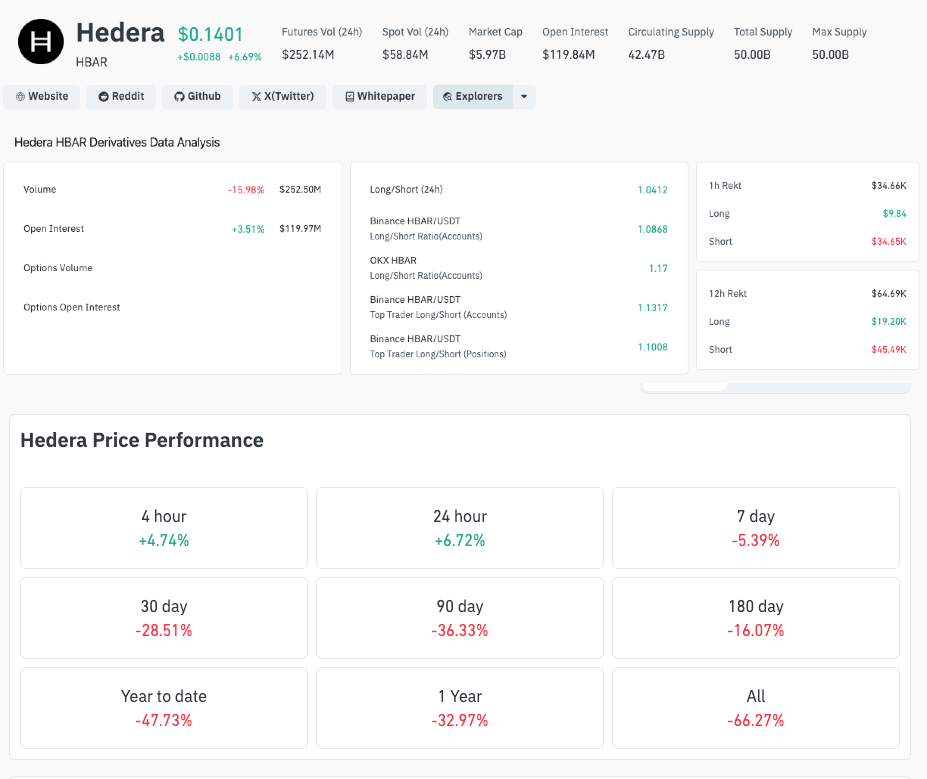

Цена Hedera выросла на 7%, поскольку Vanguard Group с активами под управлением в $11 триллионов запускает HBAR ETF

Hedera выросла на 6,5% после подтверждения компанией Vanguard запуска первого ETF на HBAR, что стало институциональным признанием после того, как одобрение Canary Capital привело к притоку средств в размере 80,26 миллионов долларов.

Пол Аткинс: освобождение от регулирования для криптовалютных компаний появится в январе

Пол Аткинс сообщил, что SEC представит «Исключение для инноваций» для криптовалютных компаний начиная с января следующего года.

Tether и Circle выпустили стейблкоины на сумму $20 млрд с момента обвала 10 октября; что дальше?

Последний выпуск Tether на 1 миллиард USDT увеличил общий объем эмиссии стейблкоинов до 20 миллиардов долларов с момента краха рынка в октябре, что свидетельствует о значительном притоке капитала на крипторынки.

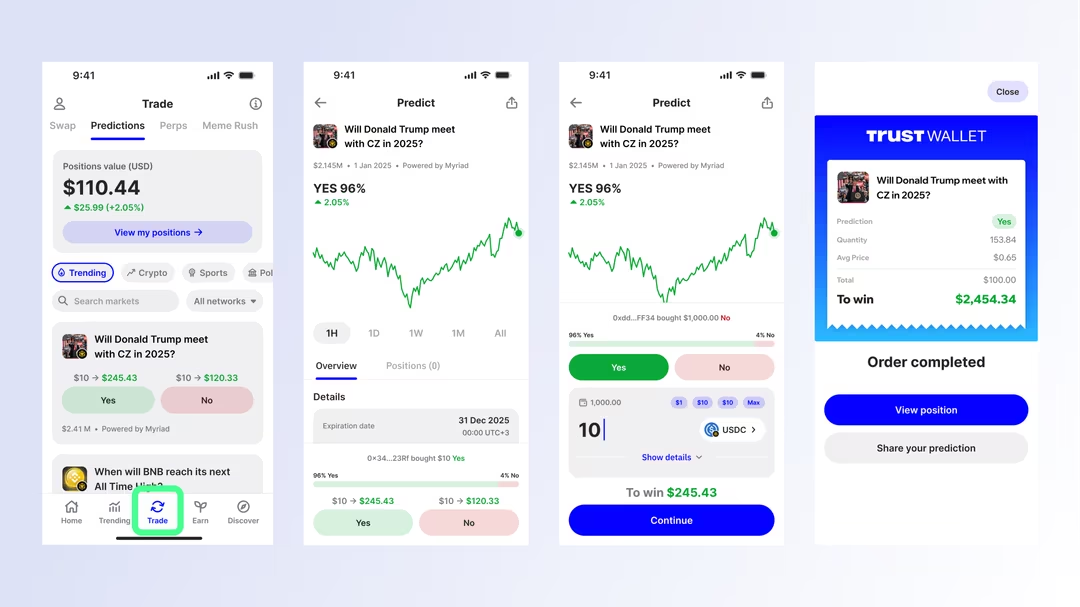

Trust Wallet стала первой крупной Web3-кош�ельком с нативными рынками предсказаний

Trust Wallet внедряет нативную функцию прогнозной торговли в кошельке через новую вкладку "Predictions", начиная с Myriad и планируя расширение на Polymarket и Kalshi.