Биткоин как современное средство сбережения: переход Марка Кьюбана и его последствия для инвестиционных портфелей

- Переход Марка Кьюбана от скептика к стороннику Bitcoin подчеркивает растущую роль криптовалюты как современного средства сбережения, бросая вызов традиционному доминированию золота. - Программируемый дефицит Bitcoin (ограничение в 21 миллион монет) и инфляция после халвинга на уровне 0,9% опережают рост предложения золота в 2%, в то время как институциональное принятие (59% инвесторов) ускоряется. - Доля Bitcoin в портфеле Кьюбана составляет 60%, что отражает рост стоимости криптовалюты на 375,5% (2023–2025 годы) по сравнению с ростом золота на 13,9%, хотя золото сохраняет привлекательность как защитный актив: центральные банки приобрели 710 тонн в первом квартале 2025 года.

В 2025 году трансформация Марка Кьюбана из ярого скептика в сторонника Bitcoin стала ключевым примером эволюции современной теории портфеля. Ранее называя Bitcoin «цифровыми бананами», Кьюбан теперь считает его «лучшей версией золота» во времена экономических кризисов, отмечая его мобильность, делимость и программируемый дефицит [1]. Этот сдвиг отражает более широкие институциональные и рыночные тенденции: рыночная капитализация Bitcoin приближается к 2.36 триллионам долларов — почти 10% от оценки золота в 23.5 триллиона долларов — в то время как институциональное принятие ускоряется [3].

Bitcoin против золота: дефицит, ликвидность и институциональное принятие

Привлекательность Bitcoin как средства сбережения основана на его уникальных свойствах. Его фиксированное предложение в 21 миллион монет, закреплённое в коде, создаёт дефляционную модель, которая опережает ежегодный прирост предложения золота на 2% [4]. Халвинг 2024 года ещё больше снизил инфляцию Bitcoin до 0.9%, усиливая его репутацию дефицитного актива [3]. В то же время коэффициент stock-to-flow (S2F) золота составляет 62, что исторически высоко, но уже уступает S2F Bitcoin, равному 120, что свидетельствует о более сильном эффекте «hodler» [3].

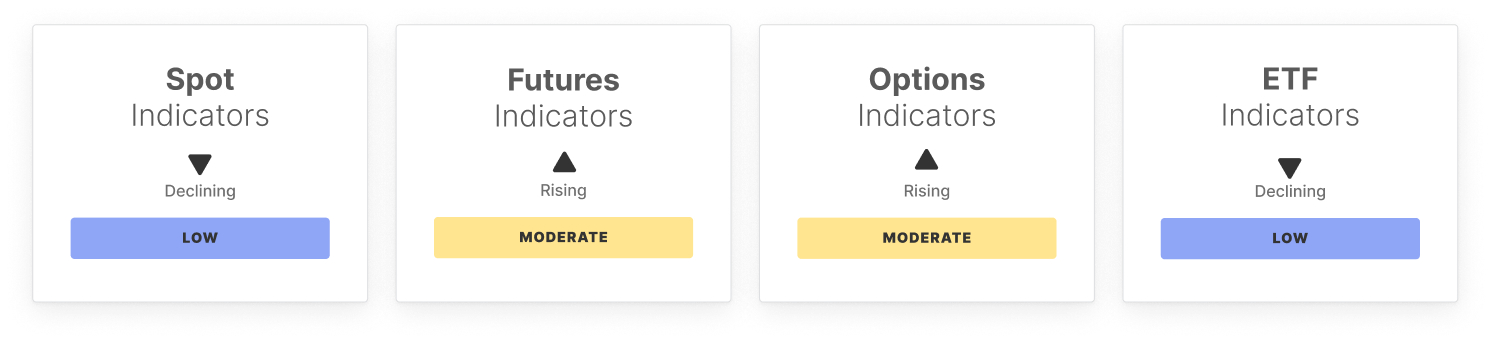

Институциональное принятие также изменило баланс. К началу 2025 года 59% институциональных инвесторов выделяют не менее 10% своих портфелей на Bitcoin, чему способствовал запуск спотовых ETF, таких как IBIT от BlackRock, который привлёк 18 миллиардов долларов под управление [1]. Хотя золото по-прежнему остаётся рынком в 23.5 триллиона долларов, оно сталкивается с трудностями из-за роста корреляции с акциями, что снижает его диверсификационные преимущества [2]. Доля Bitcoin в криптопортфеле Кьюбана составляет 60%, что подчёркивает эту тенденцию; миллиардер отмечает его роль как хеджа против обесценивания фиатных валют [4].

Риск, доходность и влияние на портфель

Профиль риска и доходности Bitcoin значительно улучшился. Хотя его волатильность всё ещё выше, чем у золота, к августу 2025 года она снизилась до 2.2 раза по сравнению с годовой волатильностью золота, что отражает зрелость рынка и ясность регулирования [4]. За 14 лет скорректированная на риск доходность Bitcoin (коэффициент Шарпа 1.04–1.06) превосходит золото с его 2.03, однако портфель из 20% Bitcoin и 80% золота достигает коэффициента Шарпа 2.94, что подчёркивает преимущества диверсификации [4]. Оптимизм Кьюбана подкреплён данными: с 2023 по 2025 год Bitcoin вырос на 375.5%, значительно опередив доходность золота в 13.9% [4].

Тем не менее, золото сохраняет свою роль традиционного защитного актива. Центральные банки добавили 710 тонн золота в первом квартале 2025 года, а приток в золотые ETF составил 21.1 миллиарда долларов, при этом на долю американских институтов пришлось 70% [1]. Аналитики прогнозируют рост золота до 4,000 долларов за унцию к середине 2026 года, чему способствуют риски стагфляции и геополитическая напряжённость [1]. Инвестиции Кьюбана, включая альткоины, такие как Injective (INJ), отражают сбалансированный подход, сочетающий потенциал роста Bitcoin со стабильностью золота [4].

Портфель Кьюбана и будущее диверсификации

Переход Кьюбана подчёркивает более широкое переосмысление диверсификации. Теперь он выступает за Bitcoin вместо золота «каждый день и всегда», отмечая его преимущества в кризисных ситуациях [1]. Его инвестиции в проекты первого уровня, такие как Injective и Dogecoin (DOGE), дополнительно демонстрируют уверенность в более широкой криптоэкосистеме [4]. Однако критики, такие как Robert R. Johnson, утверждают, что Bitcoin остаётся спекулятивным активом, лишённым потоков доходов, присущих акциям [2].

Для инвесторов выбор между Bitcoin и золотом зависит от толерантности к риску и макроэкономических ожиданий. Программируемый дефицит и институциональное принятие делают Bitcoin привлекательным хеджем против обесценивания валют, в то время как историческая устойчивость золота обеспечивает стабильность. Двойная стратегия, как в портфеле Кьюбана, может предложить лучшее из обоих миров: использовать рост Bitcoin и безопасность золота [1].

Заключение

Переход Марка Кьюбана к Bitcoin как «цифровому золоту» знаменует собой смену парадигмы в распределении активов. Хотя золото остаётся краеугольным камнем консервативных портфелей, технологические преимущества и институциональное принятие Bitcoin делают его современным средством сбережения. По мере развития рынков инвесторы должны сопоставлять инновационность Bitcoin с проверенной временем надёжностью золота — выбор, который определит следующее десятилетие построения портфелей.

Source:

[1] Institutional Bitcoin Investment: 2025 Sentiment, Trends, and Market Impact

[2] Gold's market volatility and the fading safe haven effect

[3] The Growing Scarcity and Investment Potential of Full ...

[4] Bitcoin & Gold Portfolio

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Aave запускает iOS-приложение для DeFi-сбережений с доходностью 6,5%

Новое приложение от Aave предлагает автоматическое начисление процентов и защиту баланса, конкурируя на рынке DeFi-кредитования, где протокол Morpho предлагает доходность выше 10%.

Aster объявляет торговое соревнование с призовым фондом в десятки миллионов долларов, в сочетании с airdrop Stage 4 и стимулом Rocket Launch, что многослойно стимулирует рост глубины и ликвидности платформы.

После успешного завершения Stage 3 был запущен план airdrop Stage 4 (Harvest), а 17 ноября стартует торговый конкурс “Double Harvest” с общим призовым фондом 10 миллионов долларов.

BTC Рыночный Пульс: Неделя 47

Bitcoin продолжил снижаться, опустившись до $93K, что соответствует устойчивой нисходящей тенденции последних недель. Сейчас актив достиг области, где исторически спрос обычно начинает восстанавливаться.

«Большая неделя»: стратегия Michael Saylor приобрела еще 8 178 bitcoin на сумму $836 миллионов, доведя общий объем активов до 649 870 BTC

Quick Take Strategy приобрела еще 8 178 BTC примерно за 835,6 миллионов долларов США по средней цене 102 171 доллар за bitcoin — тем самым увеличив свои общие запасы до 649 870 BTC. Последние приобретения были профинансированы за счет выручки от выпуска и продажи бессрочных привилегированных акций компании.