Ethereum ETF обгоняют Bitcoin по институциональному принятию: почему Ethereum теперь является предпочтительным криптоактивом для институциональных портфелей

- ETF на Ethereum опередили Bitcoin по институциональным притокам в 2025 году благодаря доходности, регуляторной прозрачности и технологическим апгрейдам. - Стекинговая доходность Ethereum на уровне 4,5–5,2% и переклассификация utility-токенов согласно CLARITY Act привлекли консервативных инвесторов в отличие от более спекулятивного профиля Bitcoin. - Апгрейды Dencun/Pectra снизили комиссии за газ на 94%, увеличив DeFi TVL Ethereum до 223 миллиардов долларов и позволив распределить до 60% портфеля в продукты на базе Ethereum. - Открытый интерес по деривативам на Ethereum вырос до 132,6 миллиардов долларов (против Bit...

Институциональный инвестиционный ландшафт в криптовалюте претерпел кардинальные изменения в 2025 году: приток средств в Ethereum ETF превзошёл Bitcoin по объёму инвестиций, уровню доверия со стороны регуляторов и доходности. Эта трансформация — не мимолётный тренд, а структурная перестройка, обусловленная уникальными преимуществами Ethereum в стейкинге, регуляторной прозрачности и технологических инновациях.

Генерация доходности: структурное преимущество Ethereum

Модель proof-of-stake (PoS) в Ethereum превратила его в актив, приносящий денежный поток, что резко контрастирует с нулевой доходностью Bitcoin. К третьему кварталу 2025 года 29,6% предложения Ethereum (35,7 миллионов ETH) было застейкано, что обеспечило годовую доходность в $89,25 миллиардов [1]. Эта доходность, находящаяся в диапазоне 4,5–5,2%, предоставляет институциональным инвесторам реальную отдачу на капитал, делая Ethereum более привлекательным выбором по сравнению с Bitcoin в условиях низких процентных ставок.

Регуляторная прозрачность укрепляет доверие институционалов

Закон CLARITY, переклассифицировавший Ethereum в 2025 году как utility token, устранил большую часть юридической неопределённости, ранее отпугивавшей институциональный капитал [1]. Эта регуляторная ясность позволила компаниям инвестировать с уверенностью, зная, что использование Ethereum в децентрализованных финансах (DeFi) и токенизированных реальных активах (RWA) юридически защищено. В то же время статус Bitcoin как спекулятивного актива остаётся спорным, что отпугивает инвесторов, избегающих риска.

Технологические обновления закрепляют доминирование Ethereum

Обновления Dencun и Pectra в Ethereum снизили комиссии за газ на 94%, сделав его самой эффективной блокчейн-платформой для DeFi и RWA [1]. В результате общий объём заблокированных средств (TVL) в DeFi на Ethereum вырос до $223 миллиардов, создав прочную экосистему для институционального участия. Эти обновления также позволили реализовать модель распределения 60/30/10, где 60% криптопортфелей отдают приоритет продуктам на базе Ethereum из-за их полезности и потенциала доходности [3].

Деривативы и приток в ETF сигнализируют о росте институционального интереса

Открытый интерес по деривативам Ethereum достиг $132,6 миллиардов к третьему кварталу 2025 года, что на 36,66% больше по сравнению с предыдущим кварталом и значительно опережает стагнирующие $12 миллиардов у Bitcoin [1]. Приток средств в ETF ещё больше подчёркивает этот сдвиг: Ethereum ETF, такие как iShares Ethereum Trust (ETHA) от BlackRock, привлекли $323 миллиона всего за один день в августе 2025 года [4], а совокупный чистый приток в Ethereum ETF 27 августа 2025 года составил $307,2 миллиона против $81,4 миллиона у Bitcoin ETF [2].

Заключение

Сочетание доходности, регуляторной прозрачности и технологического превосходства переопределило роль Ethereum в институциональных портфелях. Как основа токенизированных финансов, Ethereum не просто конкурирует с Bitcoin — он опережает его как по полезности, так и по эффективности. Для институциональных инвесторов расчёт очевиден: Ethereum предлагает более динамичную, масштабируемую и юридически защищённую основу для будущих криптоинвестиций.

Источник: [1] Ethereum's Institutional Adoption and ETF-Driven Supply Dynamics [3] Ethereum ETFs Outperforming Bitcoin: A Structural Shift in ... [https://www.bitget.com/news/detail/12560604939126][4] Why Ethereum ETFs Are Now Outpacing Bitcoin in ... [https://www.bitget.com/news/detail/12560604934759]

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

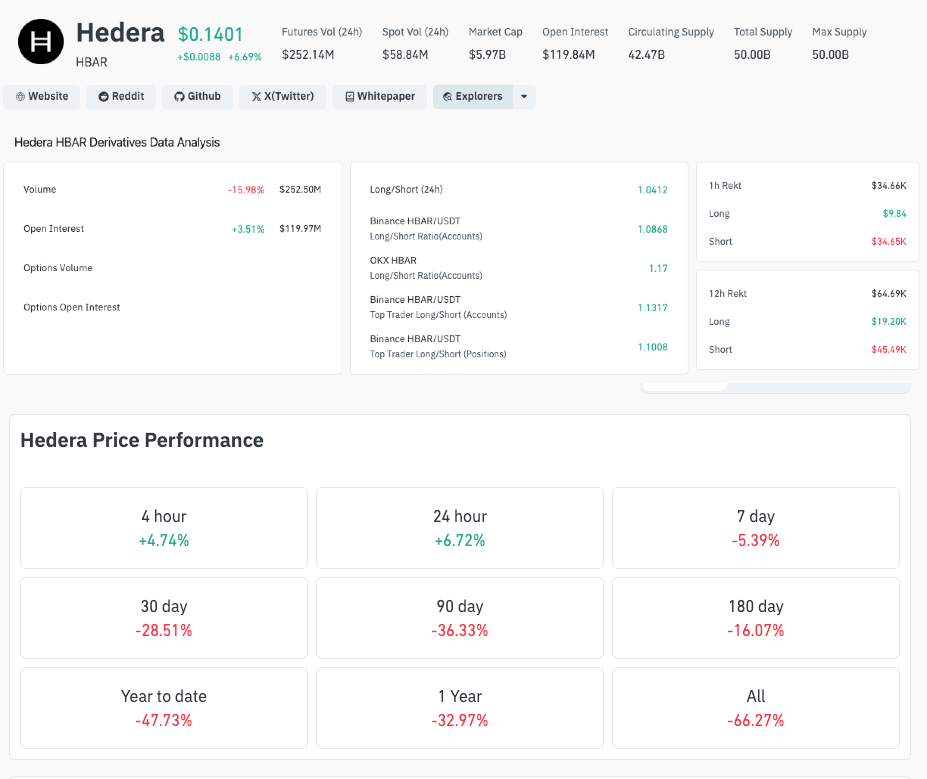

Цена Hedera выросла на 7%, поскольку Vanguard Group с активами под управлением в $11 триллионов запускает HBAR ETF

Hedera выросла на 6,5% после подтверждения компанией Vanguard запуска первого ETF на HBAR, что стало институциональным признанием после того, как одобрение Canary Capital привело к притоку средств в размере 80,26 миллионов долларов.

Пол Аткинс: освобождение от регулирования для криптовалютных компаний появится в январе

Пол Аткинс сообщил, что SEC представит «Исключение для инноваций» для криптовалютных компаний начиная с января следующего года.

Tether и Circle выпустили стейблкоины на сумму $20 млрд с момента обвала 10 октября; что дальше?

Последний выпуск Tether на 1 миллиард USDT увеличил общий объем эмиссии стейблкоинов до 20 миллиардов долларов с момента краха рынка в октябре, что свидетельствует о значительном притоке капитала на крипторынки.

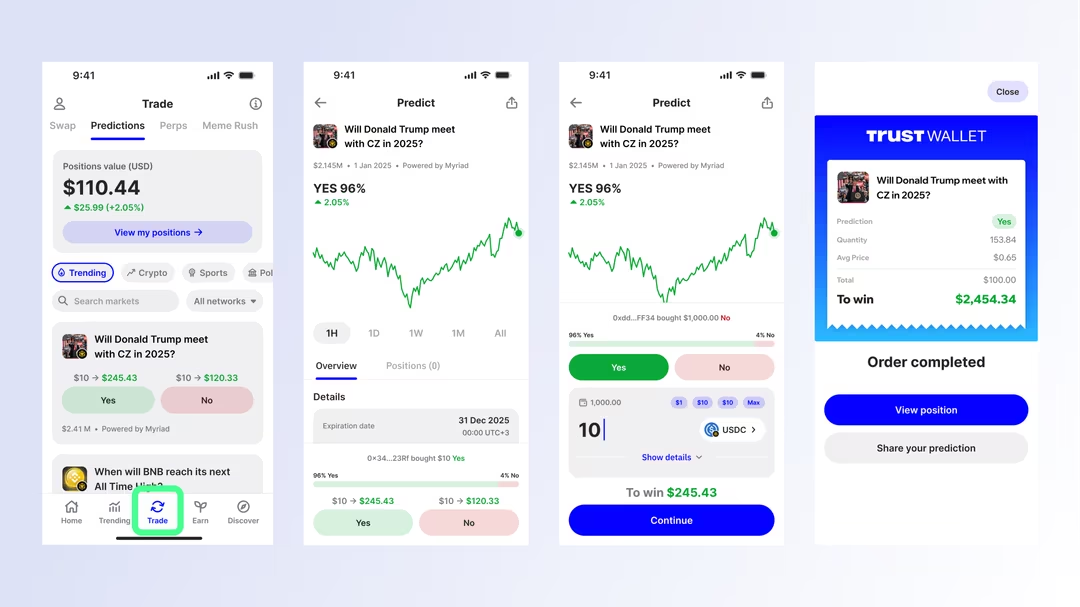

Trust Wallet стала первой крупной Web3-кош�ельком с нативными рынками предсказаний

Trust Wallet внедряет нативную функцию прогнозной торговли в кошельке через новую вкладку "Predictions", начиная с Myriad и планируя расширение на Polymarket и Kalshi.