Как будет выглядеть следующий цикл криптовалют?

Ключевой особенностью следующего цикла станет не «спекулятивный ликвидностный шок», а структурная интеграция криптовалют с глобальными рынками капитала.

Основной характеристикой следующего цикла больше не станет «спекулятивный шок ликвидности», а будет структурная интеграция криптовалют с глобальными рынками капитала.

Автор: arndxt

Перевод: Luffy, Foresight News

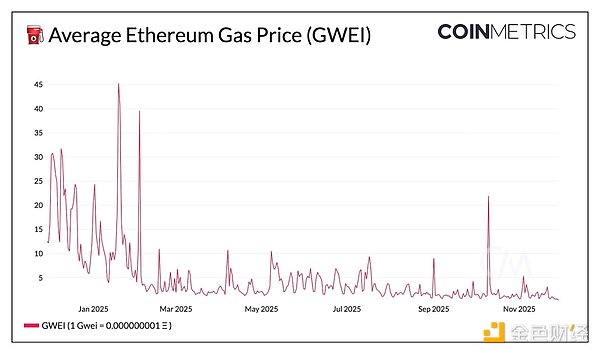

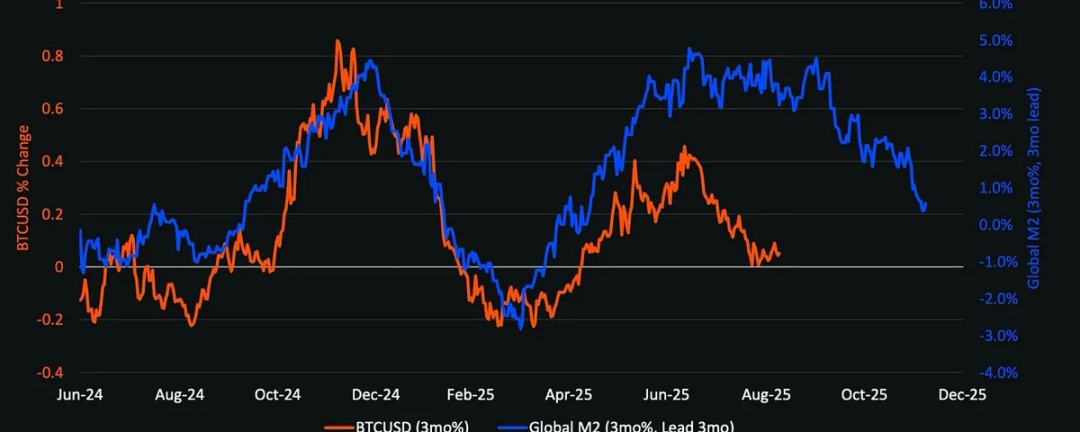

График глобального M2 и цены Bitcoin

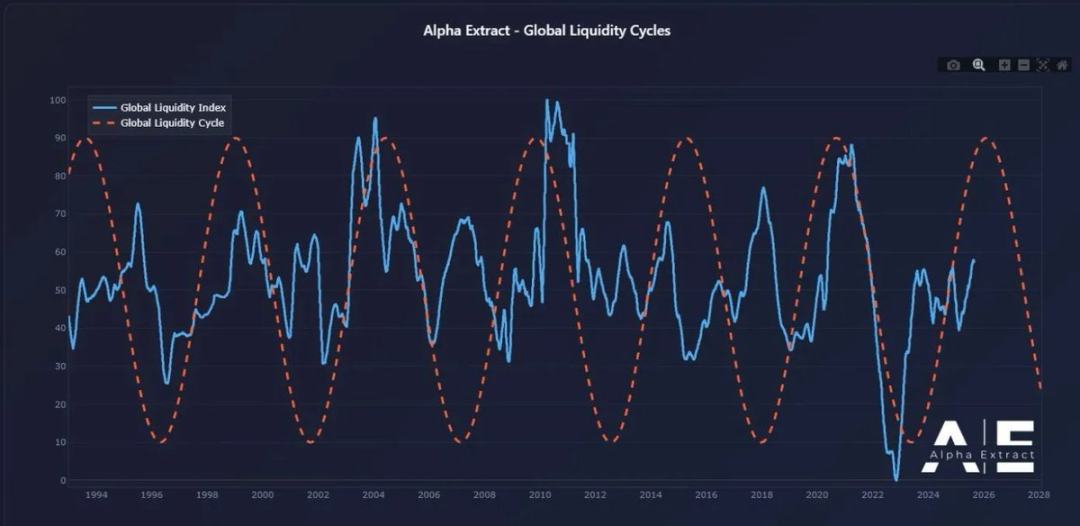

Ключевой структурный вывод заключается в следующем: криптовалюты не будут отделены от макроэкономики. Время и масштаб ротации ликвидности, траектория процентных ставок Федеральной резервной системы и модели институционального принятия определят путь развития криптовалютного цикла.

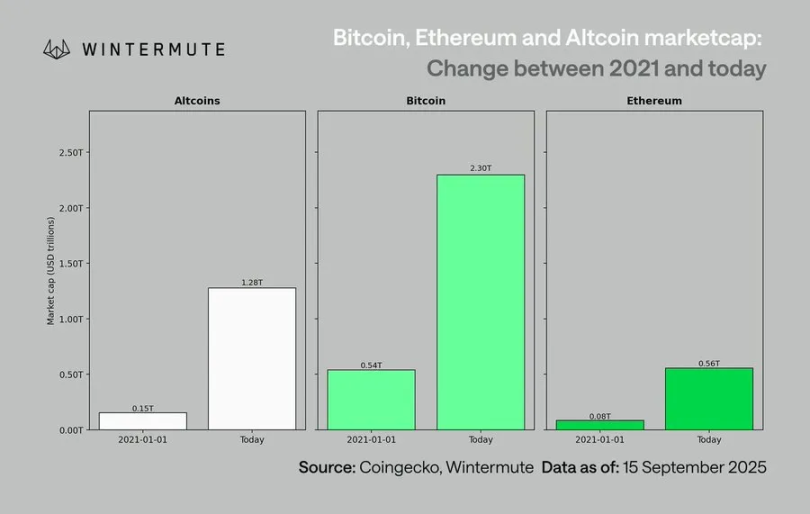

В отличие от 2021 года, предстоящий сезон альткоинов (если он будет) будет более медленным, более избирательным и более ориентированным на институциональных инвесторов.

Если Федеральная резервная система высвободит ликвидность посредством снижения ставок и выпуска облигаций, а уровень институционального принятия продолжит расти, 2026 год может стать самым значительным циклом рискованных активов с 1999-2000 годов. Криптовалюты могут получить от этого выгоду, однако их динамика будет более нормативной, а не взрывной.

Дивергенция политики Федеральной резервной системы и рыночная ликвидность

В 1999 году Федеральная резервная система повысила ставки на 175 базисных пунктов, в то время как фондовый рынок продолжал расти до пика 2000 года. Сегодня ожидания на срочном рынке совершенно противоположны: к концу 2026 года ожидается снижение ставок на 150 базисных пунктов. Если это ожидание оправдается, рынок войдет в среду увеличения, а не ужесточения ликвидности. С точки зрения склонности к риску, рыночный фон 2026 года может быть похож на 1999-2000 годы, но траектория процентных ставок будет полностью противоположной. Если это действительно так, 2026 год может стать «более мощным 1999-2000 годом».

Новый контекст криптовалютного рынка (по сравнению с 2021 годом)

Сравнивая текущий рынок с предыдущим основным циклом, различия значительны:

- Более строгая дисциплина капитала: высокие процентные ставки и устойчивая инфляция заставляют инвесторов более осторожно выбирать рискованные активы;

- Нет всплеска ликвидности уровня COVID-19: отсутствует резкий рост широкого денежного предложения (M2), рост отрасли должен опираться на повышение уровня принятия и перераспределение капитала;

- Рыночный масштаб увеличился в 10 раз: большая база рыночной капитализации означает более глубокую ликвидность, но вероятность сверхдоходности в 50-100 раз намного ниже;

- Приток институционального капитала: массовое принятие со стороны основных институтов уже укоренилось, приток капитала становится более плавным, способствуя медленной ротации и консолидации рынка, а не взрывным перемещениям между активами.

Запаздывание Bitcoin и цепочка передачи ликвидности

Динамика Bitcoin запаздывает по отношению к ликвидности, поскольку новая ликвидность «застревает» на «верхнем уровне» — в краткосрочных государственных облигациях и на денежном рынке. Как актив на самом конце кривой риска, криптовалюты могут получить выгоду только после того, как ликвидность будет передана вниз по цепочке.

Катализаторы для сильной динамики криптовалют включают:

- Расширение банковского кредитования (индекс ISM Manufacturing > 50);

- Отток средств из фондов денежного рынка после снижения ставок;

- Выпуск долгосрочных облигаций Министерством финансов, что снижает долгосрочные ставки;

- Ослабление доллара США, что снижает давление на глобальное финансирование.

Исторически, когда эти условия выполняются, криптовалюты обычно растут на поздних стадиях цикла, позже акций и золота.

Риски базового сценария

Несмотря на бычий настрой ликвидностной структуры, существует ряд потенциальных рисков:

- Рост долгосрочных доходностей (вызванный геополитической напряженностью);

- Укрепление доллара США, что ужесточает глобальную ликвидность;

- Слабость банковского кредитования или ужесточение кредитных условий;

- Ликвидность остается в фондах денежного рынка и не поступает в рискованные активы.

Основной характеристикой следующего цикла больше не станет «спекулятивный шок ликвидности», а будет структурная интеграция криптовалют с глобальными рынками капитала. По мере притока институционального капитала, более осторожного принятия риска и изменений ликвидности, обусловленных политикой, 2026 год может стать вехой перехода криптовалют от «взрывных взлетов и падений» к «системной взаимосвязанности».

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Даже ведущие университеты попадают в ловушки? Накануне резкого падения bitcoin Гарвард вложил 500 миллионов долларов в крупную покупку.

Инвестиционный фонд Гарвардского университета в прошлом квартале существенно увеличил свои вложения в bitcoin ETF до почти 500 миллионов долларов, однако в этом квартале цена bitcoin снизилась более чем на 20%, что создало значительный риск, связанный с выбором момента для инвестиций.

Структурное влияние следующего председателя ФРС на индустрию криптовалют: изменение политики и трансформация регулирования

Смена следующего председателя Федеральной резервной системы станет решающим фактором, формирующим будущую макроэкономическую среду криптовалю�тной индустрии.

Tether: самая крупная, но самая уязвимая опора криптомира