21Shares и Canary запускают процесс одобрения XRP ETF

Обратный отсчет до запуска XRP ETF начался. Два гиганта по управлению активами, 21Shares и Canary Capital, инициировали юридическую процедуру, которая может привести к автоматическому одобрению их фондов в течение 20 дней, если SEC явно не наложит вето. В условиях ускоряющейся институционализации криптовалют эта мера может вывести XRP в центр регулируемых рынков. Этот исторический прецедент ставит американский регулятор перед решающим выбором или молчаливым дедлайном.

In brief

- Два гиганта по управлению активами, 21Shares и Canary Capital, запустили юридический механизм, открывающий путь к XRP ETF.

- Если SEC не вмешается в течение 20 дней, их спотовые ETF могут быть автоматически одобрены.

- Этот процесс основан на пункте “no delaying amendment”, активирующем Правило 8(a) американского регулятора.

- Этот дедлайн совпадает с тем, что Ripple продолжает расширять партнерства, в частности с Mastercard и WebBank.

The Official Countdown to an XRP ETF

Подача 21Shares поправки к своему проспекту S-1 запустила юридический механизм, за которым внимательно следит криптофинансовое сообщество, в то время как Ripple отказалась от выхода на биржу.

Как отметил аналитик ETF из Bloomberg Эрик Балчунас в сообщении, размещённом в X (ранее Twitter): “21Shares только что подала форму 8(a) для своего спотового XRP ETF. Теперь запущен 20-дневный обратный отсчет”.

Конкретно, этот тип подачи активирует Правило 8(a) SEC: если регулятор не вмешается в течение 20 дней, ETF автоматически вступает в силу. Такая процедура основана на включении пункта “no delaying amendment”, который предотвращает любое добровольное отсрочивание даты вступления документа в силу.

Canary Capital Group, ещё один игрок сектора, последовал за 21Shares со своим собственным XRP ETF, который также подпадает под этот 20-дневный регуляторный дедлайн. Операционные детали этих проектов позволяют лучше понять их масштаб:

- ETF от Canary Capital будет размещён на Nasdaq под тикером XRPC;

- Активы XRP будут храниться в Gemini Trust Company и BitGo Trust Company, двух организациях, уже хорошо известных по такого рода операциям;

- В качестве референсной цены будет использоваться индекс CoinDesk XRP CCIXber 60m New York Rate;

- В октябре прошлого года Canary Capital уже запустила первые спотовые ETF в США на Litecoin (LTC) и Hedera (HBAR), демонстрируя явное стремление к диверсификации;

- Если SEC не выдвинет возражений до конца ноября, эти продукты могут вступить в силу автоматически, без явного одобрения.

Таким образом, эта схема ставит SEC перед конкретным дедлайном и может ускорить появление на рынке XRP ETF, которого давно ждут сторонники Ripple.

A Favorable Ground for a Historic Advance

Запуск обратного отсчета совпадает с тем, что Ripple продолжает делать стратегические анонсы, укрепляя в целом благоприятный контекст для принятия финансового продукта, структурированного вокруг XRP.

Компания официально объявила о партнерстве с Mastercard и WebBank по управлению своим стейблкоином RLUSD. Последний уже преодолел символический порог в 1 миллиард долларов по выпущенной эмиссии, согласно данным, предоставленным Ripple. Кроме того, XRP Ledger только что превысил 100 миллионов валидированных реестров, что свидетельствует о технической устойчивости и зрелости базовой инфраструктуры.

Растущий интерес институциональных инвесторов к продуктам, обеспеченным криптовалютами, неоспорим, и запуск XRP ETF расширит пока ещё ограниченное предложение в плане диверсификации. Активная и влиятельная в социальных сетях комьюнити XRP также оказывает символическое давление на американского регулятора в условиях, когда внимание общественности и отраслевых игроков к происходящему только усиливается.

Автоматическое одобрение XRP ETF, если оно подтвердится, может открыть путь к более широкой институционализации криптовалют в регулируемых портфелях, с прямыми последствиями для их ликвидности, волатильности и конкурентного положения. В противном случае вмешательство SEC до истечения 20-дневного срока продлит неопределённость вокруг Ripple, длящуюся с 2020 года.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Дорожная карта Vitalik «невозможности совершения зла»: новая роль приватности в нарративе Ethereum

Пока рынок продолжает следить за колебаниями цен на «приватные монеты», Виталик уже включил вопрос приватности в список приоритетных технологий и управления для Ethereum на следующие десять лет.

6% годовых? Приложение Aave выходит на рынок потребительских финансов

В эпоху, когда процентные ставки по сбережениям ниже 0,5%, приложение Aave стремится приносить обычным людям доход в 6%.

Кризис ликвидности: у быков осталась только «очередь на смерть»?

Крипторынок в середине ноября вновь пережил «спираль смерти» для быков.

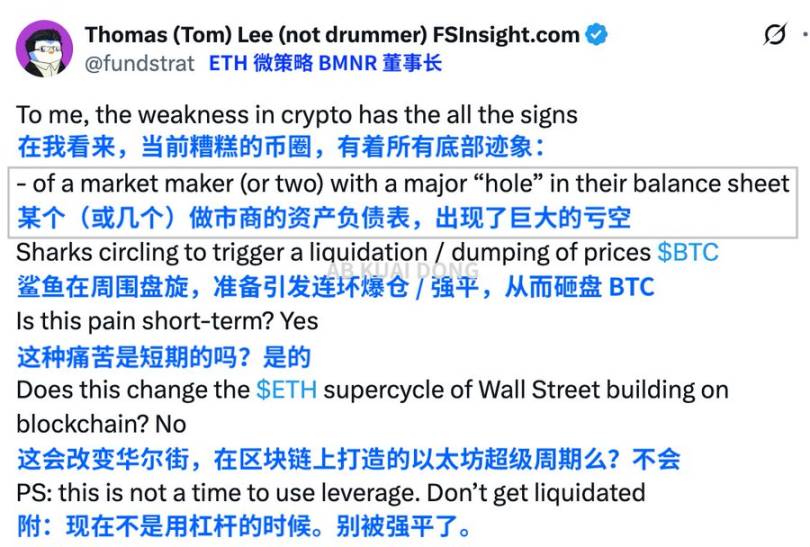

Ethereum может входить в «суперцикл», подобный тому, что был у bitcoin, — говорит Tom Lee