Coin Metrics: Почему текущий цикл Bitcoin оказался продлённым?

Институциональное принятие снижает волатильность, bitcoin вступает в более стабильный и зрелый цикл.

Источник данных: Coin Metrics Network Data Pro

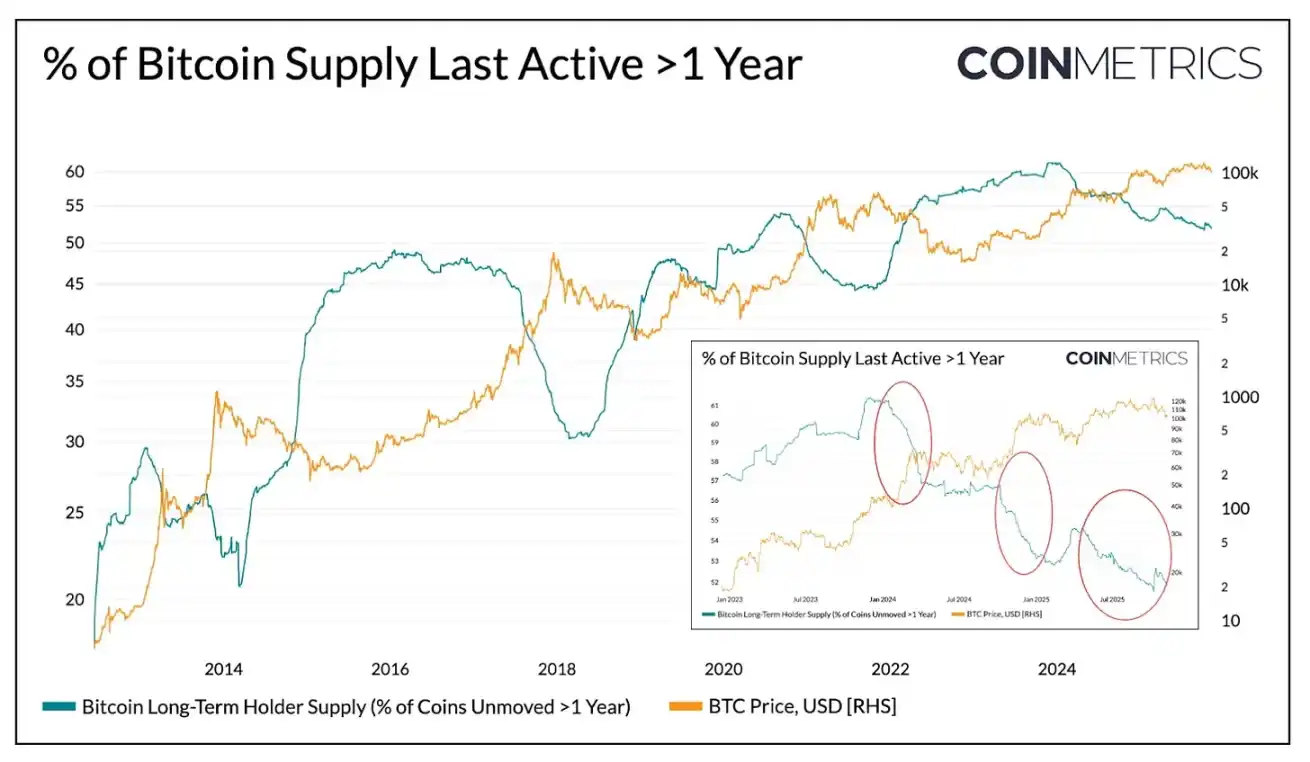

На данный момент из 19,94 миллионов циркулирующих биткоинов примерно 52% токенов не перемещались более года, что ниже показателя в 61% в начале 2024 года. Как темпы роста в медвежьем рынке, так и темпы снижения в бычьем рынке значительно выровнялись. Пакетирование транзакций наблюдалось в первом квартале 2024 года, третьем квартале 2024 года и недавно в 2025 году. Это указывает на то, что долгосрочные держатели продают свои токены более устойчиво, что отражает удлинение цикла передачи собственности.

ETF и DAT: основные драйверы спроса

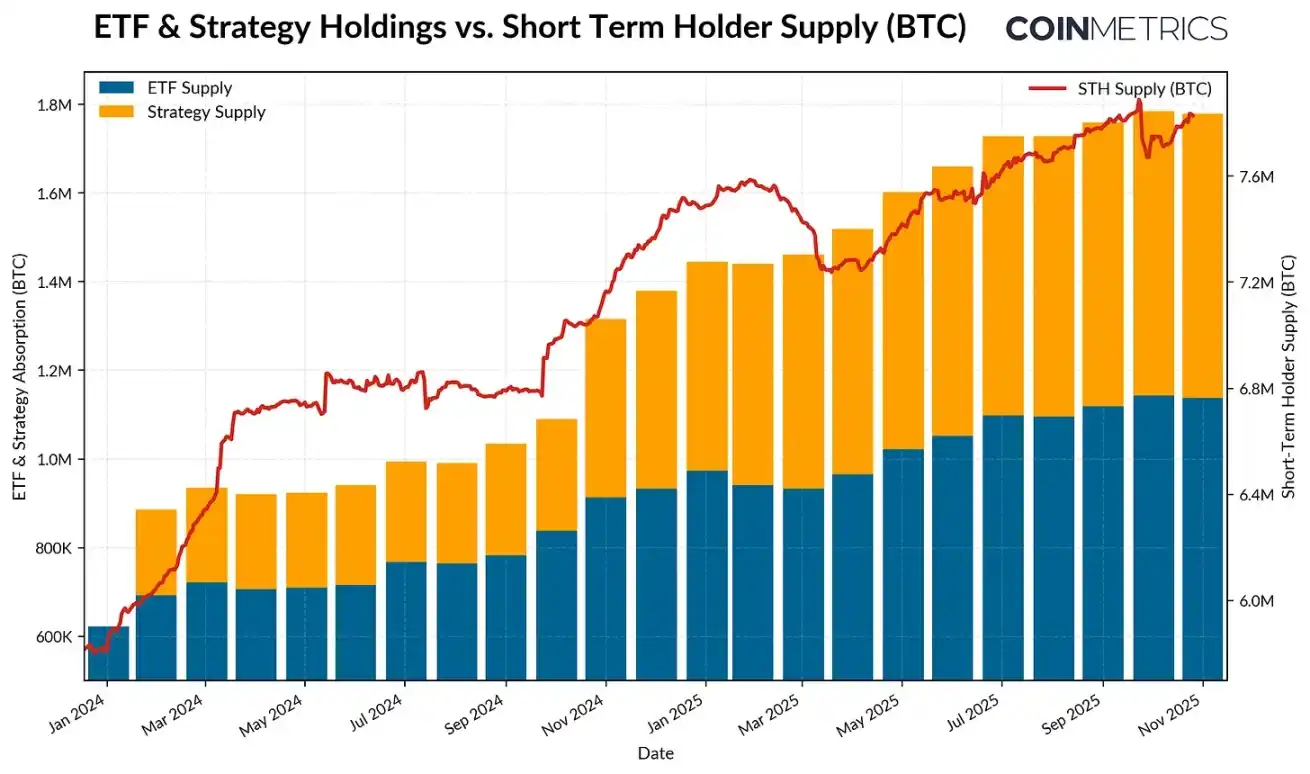

В то же время с 2024 года предложение краткосрочных держателей (токены, активные в течение последнего года) стабильно увеличивается, поскольку ранее неактивные токены возвращаются в обращение. Между тем, с запуском спотовых Bitcoin ETF и ускоренным темпом накопления Digital Asset Treasury (DAT) появился новый и устойчивый спрос, который поглощает предложение, распределяемое долгосрочными держателями.

По состоянию на ноябрь 2025 года количество биткоинов, активных за последний год, составляет 7,83 миллиона, что на 34% больше по сравнению с 5,86 миллиона в начале 2024 года (рециркуляция ранее неактивных токенов). За тот же период объемы спотовых Bitcoin ETF и стратегий выросли примерно с 600 000 биткоинов до 1,9 миллиона биткоинов, что составляет почти 57% чистого прироста предложения от краткосрочных держателей. В настоящее время эти два канала вместе составляют около 23% предложения краткосрочных держателей.

Несмотря на недавнее замедление притока за последние несколько недель, общая тенденция указывает на то, что предложение постепенно смещается в сторону более стабильных, долгосрочных каналов хранения, что является уникальной особенностью структуры рынка в этом цикле.

Источник данных: Coin Metrics Network Data Pro & Bitbo Treasuries; Примечание: предложение ETF не включает Fidelity FBTC, предложение DAT включает Strategy

Поведение краткосрочных и долгосрочных держателей

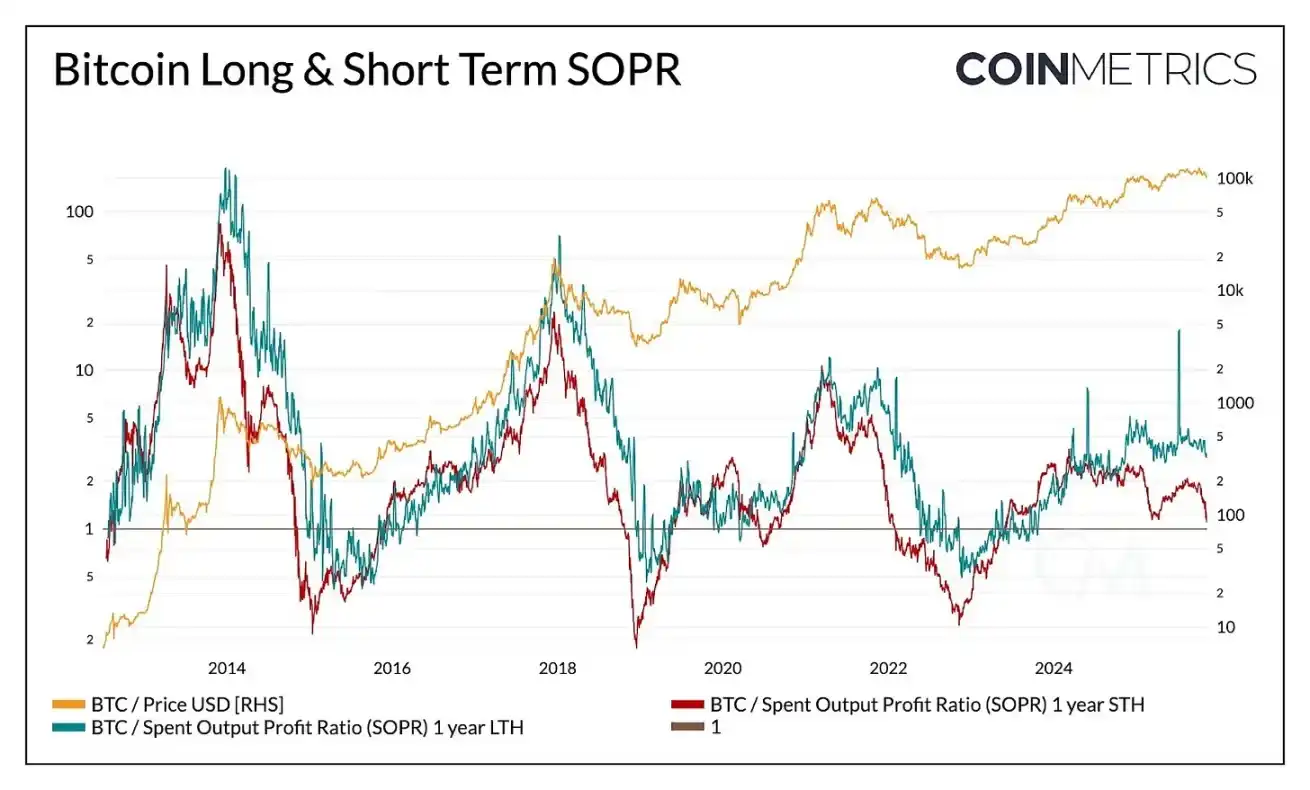

Фактическая динамика прибыли дополнительно подтверждает постепенный характер изменений в предложении Bitcoin. Коэффициент прибыли по потраченным выходам (SOPR) используется для измерения того, продают ли держатели свои токены с прибылью или убытком, предоставляя четкое отражение моделей поведения различных групп держателей на протяжении рыночного цикла.

В прошлых циклах поведение по фиксации прибыли как у долгосрочных, так и у краткосрочных держателей часто проявлялось в виде интенсивных, синхронизированных колебаний. Однако в последнее время эта связь разошлась: SOPR для долгосрочных держателей остается немного выше 1, что указывает на стабильную фиксацию прибыли и умеренные продажи на пиках.

Источник данных: Coin Metrics Network Data Pro

SOPR для краткосрочных держателей колеблется вокруг линии безубыточности, что объясняет недавние осторожные настроения на рынке, поскольку позиции многих краткосрочных держателей находятся близко к их себестоимости. Расхождение в поведении между этими двумя типами держателей отражает текущее состояние большей стабильности на рынке: институциональный спрос поглотил предложение, распределяемое долгосрочными держателями, что уводит рынок от экстремальной волатильности прошлого. Если SOPR для краткосрочных держателей продолжит превышать 1, это может свидетельствовать об усилении рыночного импульса.

Хотя значительная коррекция все еще может снизить способность всех групп держателей фиксировать прибыль, общая картина указывает на более сбалансированную структуру рынка: оборот предложения и фиксация прибыли постепенно продвигаются, удлиняя ритм цикла Bitcoin.

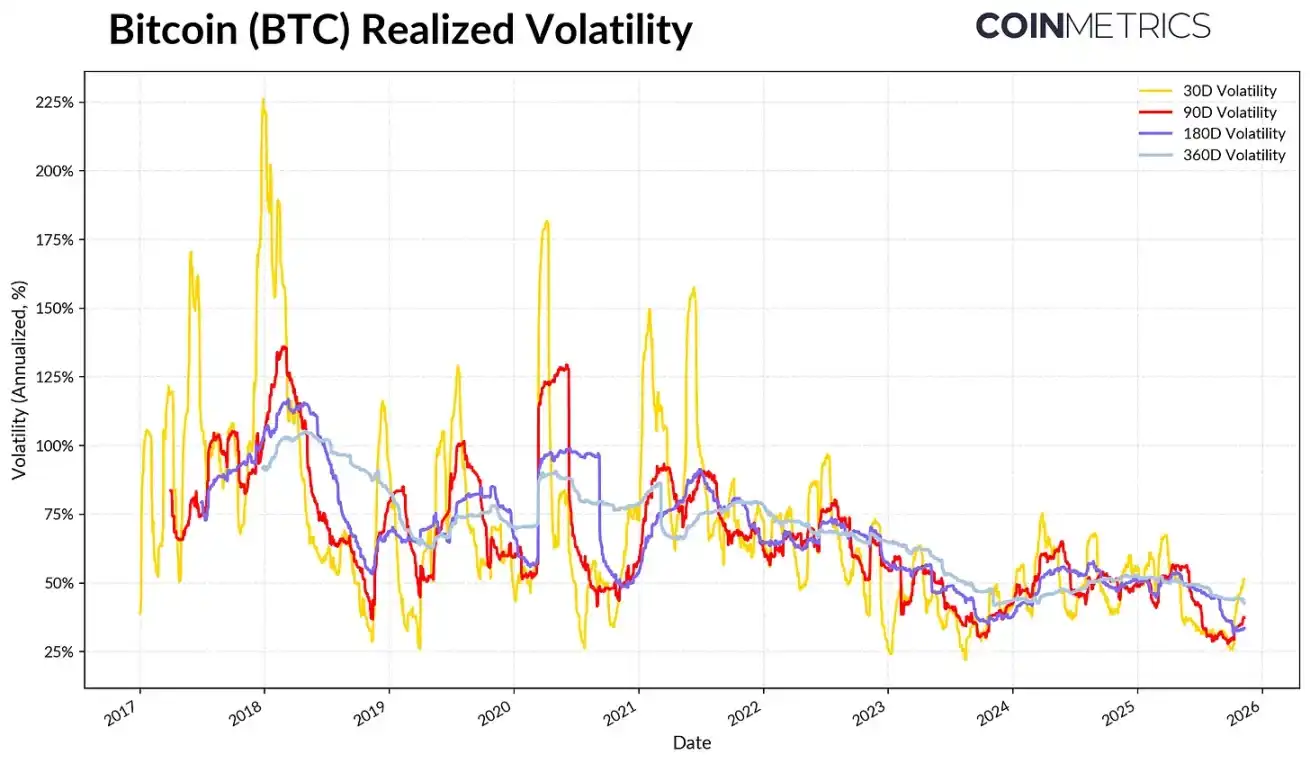

Снижение волатильности Bitcoin

Эта структурная стабильность также отражается в волатильности Bitcoin, которая находится на нисходящем тренде. В настоящее время фактическая волатильность Bitcoin за 30, 60, 180 и 360 дней остается стабильной на уровне 45%-50%, тогда как в прошлом волатильность часто была взрывной, вызывая значительные рыночные колебания. Сейчас характеристики волатильности Bitcoin все больше напоминают акции крупных технологических компаний, что свидетельствует о его созревании как актива. Это не только отражает улучшение ликвидности, но и подчеркивает, что институциональные инвесторы становятся основной движущей силой рынка.

Для управляющих активами снижение волатильности может повысить привлекательность Bitcoin в портфелях, особенно по мере того, как его корреляция с макроактивами, такими как акции и золото, продолжает изменяться.

Источник данных: Coin Metrics Market Data Pro

Заключение

Ончейн-тренды Bitcoin указывают на то, что текущий цикл развивается более плавно и продолжительно, без безумных параболических движений цен, наблюдавшихся в предыдущих бычьих рынках. Долгосрочные держатели постепенно сокращают свои позиции, причем значительная их часть поглощается более устойчивыми каналами спроса, такими как ETF, DCA и более широкие институциональные холдинги. Этот сдвиг свидетельствует о созревании структуры рынка: снижении волатильности и скорости обращения, а также удлинении циклов.

Тем не менее, рыночный импульс по-прежнему зависит от устойчивости спроса. Стагнация притока средств в ETF, давление на некоторые DCA, недавние масштабные ликвидации на рынке и SOPR краткосрочных держателей, колеблющийся около уровня безубыточности, подчеркивают, что рынок находится в фазе перестройки. Рост предложения у долгосрочных держателей (токены, не перемещавшиеся более года), SOPR выше 1, притоки в спотовые Bitcoin ETF и стейблкоины могут стать ключевыми сигналами для возобновления рыночного импульса.

В будущем снижение макроэкономической неопределенности, улучшение условий ликвидности и прогресс в регулировании, связанном со структурой рынка, могут вновь стимулировать приток средств и продлить цикл бычьего рынка. Несмотря на охлаждение рыночных настроений, после недавней корректировки с уменьшением кредитного плеча, при поддержке институционального расширения и развития ончейн-инфраструктуры, фундаментальные показатели рынка становятся сильнее.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Крипторынок в состоянии «крайней паники», рынок готовится к падению bitcoin до 80 000 долларов

Рынок криптовалют переполнен инвесторами, которые понесли слишком большие убытки, чтобы продолжать покупать, но при этом не хотят фиксировать потери.

Ethereum Foundation предлагает «EIL» для унифицированного опыта использования кошелька, чтобы сделать его похожим на одну цепочку

Ethereum предложил Interop Layer, который позволит пользователям беспрепятственно взаимодействовать между разными rollups через один кошелек, сохраняя основные принципы.

Новая статья Артура Хейса: BTC может упасть до 80 000, после чего начнётся новый раунд «печатания денег»

Быки оказались правы: со временем печатный станок обязательно заработает на полную мощность.

Ключевая рыночная информация на 18 ноября: сколько вы упустили?

1. На Arbitrum сегодня поступило средств на сумму 73,2 миллионов долларов, с Ethereum выведено средств на сумму 67,2 миллионов долларов. 2. Наибольшая прибыль/убыток: 67 долларов, $REKT. 3. Важные новости: NVIDIA опубликует отчет о прибылях за третий квартал в этот четверг, что может вызвать глобальную цепную реакцию на рынке AI-активов.