Інфляція зупиняє надії Fed на зниження ставок на тлі зростання цін через тарифи

- Базова інфляція PCE у США залишилася на рівні 2,9% у річному вимірі в липні, перевищуючи цільовий показник Федеральної резервної системи у 2% вже п’ятий місяць поспіль на тлі стійкого цінового тиску. - Мита епохи Trump і зростання цін на товари (0,35-0,40% у місячному вимірі) підживлюють інфляцію, при цьому інфляція у сфері послуг демонструє впертий висхідний тренд у витратах на житло, охорону здоров’я та подорожі. - Ринки оцінюють у 88% ймовірність зниження ставки ФРС на 0,25 пункту у вересні після слабких даних щодо зайнятості, але Bank of America та Morgan Stanley попереджають про переоцінку ймовірності пом’якшення. - Золото знижується перед оприлюдненням PCE, оскільки долар зміцнюється.

Базовий індекс особистих споживчих витрат (PCE) у США, основний інфляційний індикатор Федеральної резервної системи, у липні залишився на рівні 2,9% у річному вимірі, що відповідає прогнозам і є п’ятимісячним максимумом. Це значення продовжує перевищувати інфляційну ціль Fed у 2%, що свідчить про стійкий ціновий тиск в економіці, незважаючи на тенденцію до зниження з піку 2022 року. Очікувалося, що базовий PCE, який не враховує волатильні компоненти, такі як продукти харчування та енергоносії, зросте на 0,3% у місячному вимірі, що трохи вище за підвищення на 0,26% у червні. Тим часом загальний PCE, який включає продукти харчування та енергоносії, за прогнозами, зріс на 2,6% у річному вимірі другий місяць поспіль.

Інфляційний тиск підсилюється через триваюче впровадження тарифів, запроваджених адміністрацією Трампа. Ці політики сприяють зростанню цін, особливо в секторі товарів, де ціни стабільно зростають щомісяця на 0,35–0,40 процентних пунктів. Аналітики зазначають, що бізнес, пристосовуючись до зростання витрат, перекладає їх на споживачів, що підвищує загальний рівень інфляції споживчих витрат. “Це має велике значення”, — сказав Кріс Ходж, головний економіст США в Natixis, підкреслюючи, що стійке зростання цін на товари створює додатковий тиск на бюджети споживачів.

Інфляція у сфері послуг також викликає занепокоєння. Останні дані, зокрема індекс споживчих цін, вказують на зростання витрат у таких категоріях, як житло, авіаквитки та охорона здоров’я. Інфляція у сфері послуг зазвичай є більш стійкою, ніж у секторі товарів, і якщо цей ціновий тиск збережеться, це може ще більше ускладнити управління інфляцією для Fed. Ходж попередив, що якщо ціни на послуги залишатимуться високими, це може сигналізувати про ширший інфляційний тренд, який буде складно повернути до цільового рівня Fed у 2%.

Незважаючи на підвищені інфляційні дані, ринки залишаються оптимістичними щодо зниження ставки Федеральною резервною системою у вересні. Після слабшого, ніж очікувалося, звіту про зайнятість за липень, ймовірність зниження ставки на 0,25 пункту на вересневому засіданні Fed зросла до 88%, згідно з ринком ф’ючерсів на облігації. Це контрастує з попередніми очікуваннями на рівні близько 62% місяць тому. Пом’якшений тон голови Fed Джерома Пауелла на симпозіумі в Jackson Hole також сприяв цьому оптимізму, оскільки він визнав зміну балансу між інфляційними ризиками та динамікою ринку праці.

Однак не всі аналітики поділяють цю впевненість. Bank of America та Morgan Stanley попередили, що ринок може переоцінювати ймовірність агресивного зниження ставки. Економісти Bank of America стверджують, що базова інфляція PCE може продовжити зростання і потенційно перевищити 3,0% пізніше цього року, що поставить під сумнів поточні очікування ринку щодо пом’якшення політики. Morgan Stanley також знизив ймовірність вересневого зниження ставки до 50%, посилаючись на невизначеність щодо інфляції та прихильності Fed до незалежності політики на тлі політичного тиску з боку адміністрації Трампа.

Трейдери та інвестори зараз уважно стежать за публікацією даних PCE за липень у п’ятницю, 29 серпня, щоб оцінити, чи Fed дійсно планує зниження ставки у вересні. Ці дані нададуть важливу інформацію щодо напрямку інфляції та того, чи залишається вона ключовою проблемою для політиків. Хоча ринки вже майже впевнені у вересневому зниженні ставки, подальший шлях залишається невизначеним: ймовірність зниження у жовтні становить лише 42%, а для третього кроку до кінця року — 33%.

Золото, яке має зворотну кореляцію з доларом США та відсотковими ставками, знизилося напередодні публікації PCE на тлі фіксації прибутку та зміцнення долара. Однак зростаючі очікування щодо зниження ставок і пом’якшені заяви представників Fed обмежили втрати золота. Аналітики залишаються обережно оптимістичними щодо довгострокових перспектив золота, особливо якщо Fed перейде до більш м’якої політики. Динаміка цін вище ключових технічних індикаторів, таких як 100-денна EMA, також підтримує бичачий настрій.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

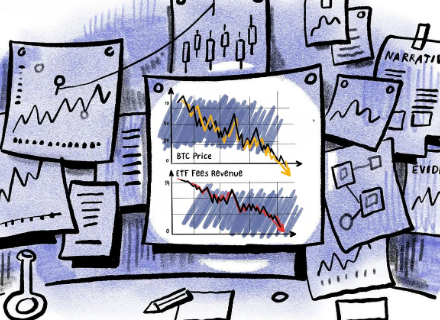

Навіть BlackRock не витримує? З BTC ETF за місяць вивели 3,5 мільярда, інститути тихо "зменшують кредитне плече"

У статті аналізуються причини відтоку коштів з криптовалютних ETF у листопаді 2025 року та вплив цього на доходи емітентів. Та�кож порівнюється історична динаміка BTC та ETH ETF і поточний стан ринку. Анотація створена Mars AI. Даний короткий виклад згенеровано моделлю Mars AI, точність та повнота змісту якої все ще перебуває на стадії оновлення й удосконалення.

Bitcoin злітає до $93K після недільного обвалу, аналітики очікують $100K

Aave DAO розглядає можливість відмови від "багатоланцюгової стратегії", припинення підтримки екземплярів zkSync, Metis та Soneium

Швидкий огляд: Пропозиція Aave Chan Initiative запропонувала відмовитися від малоприбуткових інстанцій та встановити мінімальні пороги доходу для майбутніх розгортань. Aave, яка є найбільшим децентралізованим протоколом кредитування на Ethereum, історично дотримувалася максималістської стратегії щодо розгортання на нових блокчейнах.