Вересневе зниження ставки The Fed: стратегічні точки входу для інвесторів у акції та боргові інструменти

- Зниження ставки Федеральної резервної системи на 25 базисних пунктів у вересні 2025 року свідчить про перехід до м’якшої монетарної політики з метою реагування на охолодження ринку праці та інфляції, створюючи інвестиційні можливості в акціях зростання та облігаціях з коротшим строком погашення. - Інвесторам рекомендується перерозподілити активи на користь технологічного сектору США, інноваційних компаній з малою капіталізацією та міжнародних ринків (Японія/нові ринки), захищаючись від інфляції за допомогою TIPS та золота. - Фіксовані стратегії доходу акцентують увагу на облігаціях із терміном 3-7 років та корпоративних паперах з високою дохідністю, враховуючи геополітичні ризики, пов’язані з тарифами та торговими напруженнями.

Очікуване зниження ставки Федеральною резервною системою на 25 базисних пунктів у вересні 2025 року знаменує собою ключовий зсув у монетарній політиці, сигналізуючи про перехід до м’якшої політики для реагування на охолодження ринку праці та інфляційний тиск, пов’язаний із тарифами [1]. Цей крок, підтриманий губернатором Christopher J. Waller і відображений у виступі голови Jerome Powell у Jackson Hole, створює унікальне вікно для інвесторів, щоб скоригувати портфелі на користь секторів, які можуть отримати вигоду від зниження вартості позик і покращення ліквідності [2]. Нижче ми аналізуємо стратегічні точки входу на ринках акцій та облігацій, використовуючи галузеву динаміку та макроекономічні сигнали.

Реалокація акцій: зростання, малий капітал і глобальні можливості

М’яка політика підсилює сприятливі умови для акцій зростання США, особливо у сфері технологій та інфраструктури на основі AI. Зростання S&P 500 до рекордних максимумів у третьому кварталі 2025 року підкреслює стійкість сектору, при цьому оцінки перевищують історичні середні на тлі оптимізму щодо потенціалу прибутків від штучного інтелекту [3]. Інвесторам слід віддавати перевагу великим технологічним компаніям і малим інноваторам із ціновою владою, оскільки зниження ставок зменшує витрати на фінансування та підвищує ефективність капіталу [4].

Міжнародні акції, особливо в Японії та на ринках, що розвиваються, також пропонують привабливі можливості. Індекс MSCI EAFE та індекс ринків, що розвиваються, зросли на 25,2% та 20,3% з початку року відповідно, завдяки деескалації торгових конфліктів і фіскальному стимулюванню [5]. Ослаблення долара США додатково підвищує привабливість іноземних активів, роблячи ці ринки хеджем від переоцінки на внутрішньому ринку та волатильності, спричиненої тарифами [6]. Навпаки, захисні сектори, такі як комунальні послуги та охорона здоров’я, стикаються з труднощами в умовах низьких ставок, оскільки їхній низький потенціал зростання не виправдовує високих оцінок [7].

Перебалансування облігацій: тривалість, кредит і захист від інфляції

Стратегії з облігаціями мають зосереджуватися на інструментах із коротшим строком погашення (3-7 років), щоб скористатися зниженням ставок у короткостроковій перспективі та зменшити волатильність, пов’язану з коливаннями цін довгострокових облігацій [8]. Корпоративні облігації з високою дохідністю, які мають привабливу премію дохідності та низьку волатильність, пропонують подвійні переваги доходу та приросту капіталу, що підтверджується тижневим доходом у 0,27% у третьому кварталі 2025 року [9]. Оподатковувані облігації з дохідністю понад 5,00% і муніципальні облігації з довгим строком погашення (15+ років) також мають цінність в умовах повільнішого зростання економіки [10].

Для захисту від інфляції та геополітичних ризиків важливо зберігати частку в Treasury Inflation-Protected Securities (TIPS) та золоті. Зростання кривої дохідності — зниження короткострокових ставок при стабілізації довгострокових — додатково підтверджує доцільність інвестування в облігації з тривалістю, оскільки довгострокові облігації можуть слугувати баластом під час економічної невизначеності [11].

Геополітичні та політичні ризики: підхід, що залежить від даних

Хоча зниження ставок ФРС сигналізує про пом’якшення політики, структурні ризики залишаються. Тарифи часів Trump і глобальні торгові напруження створюють інфляційний тиск, ускладнюючи прогнози як для зростання, так і для доходності облігацій [12]. Інвестори повинні залишатися гнучкими, використовуючи оперативні дані про зайнятість поза сільським господарством, інфляцію PCE та початок будівництва житла для коригування секторних ротацій [13]. Стратегія "штанги" — балансування акцій з високим потенціалом зростання та активів із захистом від інфляції — є найкращим захистом від макроекономічної асиметрії.

Висновок

Зниження ставки у вересні 2025 року — це не просто коригування політики, а каталізатор для стратегічної перебудови. Схиляючись до акцій зростання, міжнародних ринків і короткострокових облігацій, інвестори можуть скористатися м’якою політикою ФРС, одночасно захищаючись від залишкової інфляції та ризиків торгової політики. Як завжди, дисципліна у прийнятті рішень на основі даних відрізнить переможців від переможених у цій динамічній обстановці.

Джерело:

[1] Fed official sends bold 5-word message on September interest rate cuts

[2] Powell suggests rate cuts are coming — but not because of Trump

[3] Weekly market commentary | BlackRock Investment Institute

[4] The Fed's Pivotal Rate-Cutting Path: Strategic Implications...

[5] Market Analysis | 08.25.25

[6] Third Quarter 2025 Asset Allocation Outlook

[7] Post-Fed Rate Cut Optimism and Market Correction Risks

[8] 2025 Fall Investment Directions: Rethinking diversification

[9] Weekly fixed income commentary | 08/25/2025

[10] Active Fixed Income Perspectives Q3 2025: The power of ...

[11] Fed Rate Cuts & Potential Portfolio Implications | BlackRock

[12] Q3 2025 Outlook: Fear and Holding on Wall Street

[13] Economic outlook: Third quarter 2025

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Огляд Coinpedia: Основні новини криптовалют цього тижня | 29 листопада 2025

Ціна QNT прориває низхідний клин: чи зможе бичача структура підштовхнути до $150?

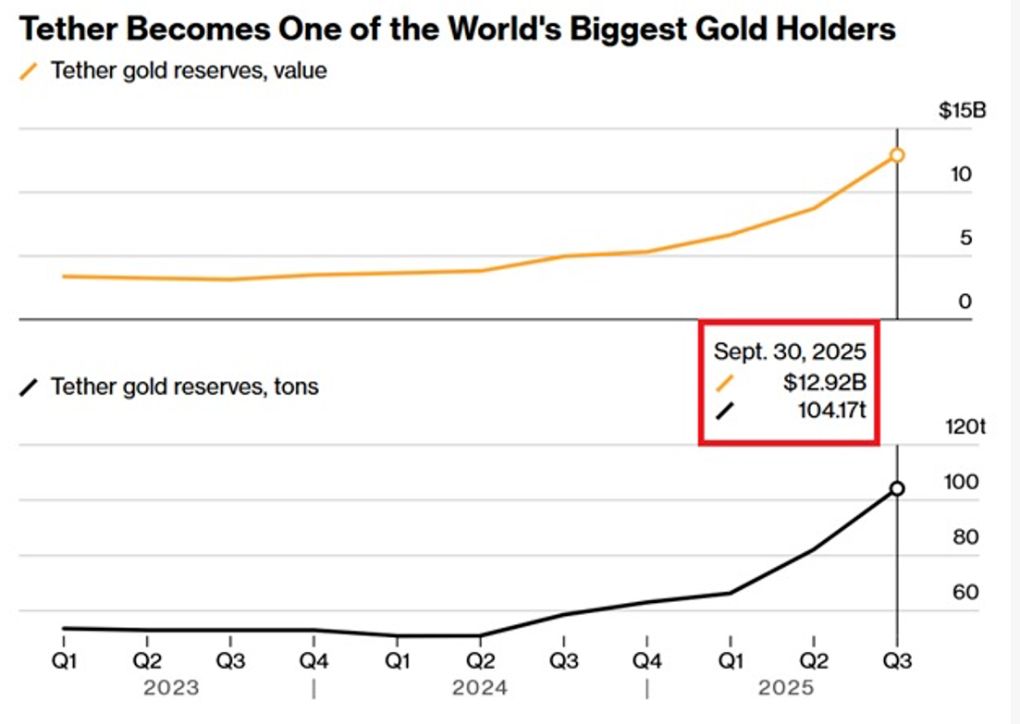

Цифровий долар накопичує золото, сховище Tether вражає уяву!

Криптовалютна різанина призупинилася: чи досягнуто дна?