Потенціал ETF Solana та інституційне впровадження: аналіз стратегічних наслідків ключової заявки Canary на спотовий SOL ETF

- Canary Capital подала оновлену заявку на Solana ETF, уклавши партнерство з Marinade Finance для стейкінгу та генерації доходу з метою вирішення регуляторних питань. - Гібридна модель ETF поєднує традиційне управління активами з блокчейн-інноваціями, підвищуючи ліквідність і прозорість для інституційних інвесторів. - Схвалення SEC може відкрити потік інвестицій у розмірі 4–8 мільярдів доларів, що стане сигналом переходу крипторинку від спекулятивної торгівлі до структурованих інституційних інвестицій. - Кастодіальна стратегія Canary і щоденне розкриття NAV.

Нещодавнє подання оновленої заявки Canary Capital на спотовий Solana ETF (S-1) знаменує собою ключовий момент у впровадженні цифрових активів інституційними інвесторами. Призначивши Marinade Finance своїм ексклюзивним провайдером стейкінгу та інтегрувавши механізми отримання прибутку, Canary позиціонує свій ETF як гібрид традиційного управління активами та блокчейн-інновацій. Цей стратегічний крок не лише відповідає регуляторному нагляду, але й сигналізує про зрілий ринок, де криптоактиви дедалі більше розглядаються як інвестиції інституційного рівня [1].

Стратегічна диференціація: інтеграція стейкінгу та прибутковості

Оновлене подання Canary підкреслює дворічне зобов’язання щодо стейкінгу з Marinade Select, використовуючи автоматично складені винагороди для підвищення чистої вартості активів фонду (NAV). Такий підхід додає компонент прибутковості до ETF, відрізняючи його від суто пасивних криптопродуктів. Виділяючи більшість своїх активів Solana на платформу Marinade, компанія діє згідно з оновленими рекомендаціями SEC щодо стейкінгової діяльності, які тепер дозволяють структуроване отримання прибутку за певних умов зберігання та прозорості [2]. Додавання функцій миттєвого розблокування ще більше посилює управління ліквідністю, дозволяючи швидко реагувати на викупи інвесторів — це критично важливо для продуктів інституційного рівня [3].

Взаємодія з регулятором та прозорість

Реакція SEC на подання Canary стане лакмусовим папірцем для ширшого ринку Solana ETF. Зобов’язання Canary публікувати щоденний NAV, повний склад активів і цінові дані на своєму сайті ETF відображає проактивний підхід до очікувань регулятора. Така прозорість є необхідною для формування довіри серед інституційних інвесторів, які потребують детального бачення розподілу активів та управління ризиками [4]. Стратегія зберігання компанії — розподіл активів між гарячими та холодними гаманцями з приватними ключами, що зберігаються виключно у кастодіана — також враховує історичні занепокоєння щодо безпеки криптоактивів [5].

Вплив на ринок та приплив інституційного капіталу

Фінансові експерти прогнозують, що схвалення Solana ETF може відкрити $4–8 мільярдів інвестицій, з ширшими наслідками для альткоїнів. Таке схвалення стане сигналом переходу крипторинку США від спекулятивної торгівлі до структурованих інвестицій, потенційно залучаючи $10–15 мільярдів інституційного капіталу для альткоїнів [6]. Подання Canary є частиною ширшої тенденції: наразі розглядається вісім заявок на Solana ETF, а крайній термін відповіді SEC — 16 жовтня 2025 року, що додає процесу терміновості [7].

Ширші наслідки для криптоекосистеми

Стратегічне подання Canary підкреслює зростаюче визнання крипто ETF як основних фінансових інструментів. Акцент компанії на активах, створених у США, таких як Solana, відповідає регуляторним уподобанням щодо внутрішніх інновацій, а співпраця з Marinade підкреслює роль DeFi-інфраструктури у впровадженні інституцій. У разі схвалення ETF може стати каталізатором нової хвилі заявок, прискорюючи інтеграцію цифрових активів у традиційні портфелі [8].

Висновок

Спотовий Solana ETF від Canary — це не просто продукт, а дорожня карта для інституційних інвестицій у криптовалюти. Вирішуючи питання регуляторики, ліквідності та прибутковості, компанія створила прецедент для майбутніх подань. Оскільки рішення SEC наближається, реакція ринку, ймовірно, визначить траєкторію розвитку Solana та ширшого сектору альткоїнів. Для інвесторів основний висновок очевидний: інституціоналізація криптовалют вже не є віддаленою перспективою, а стає реальністю, що розгортається на наших очах.

Джерело:

[4] How the Approval of Canary's American-Made Crypto ETF Could Reshape Markets

https://www.bitget.com/news/detail/12560604933160

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Огляд волатильності BTC за тиждень (17 листопада – 1 грудня)

Ключові показники (з 17 листопада, 16:00 за гонконгським часом, до 1 грудня, 16:00 за гонконгським часом): BTC/USD: -9.6% (...

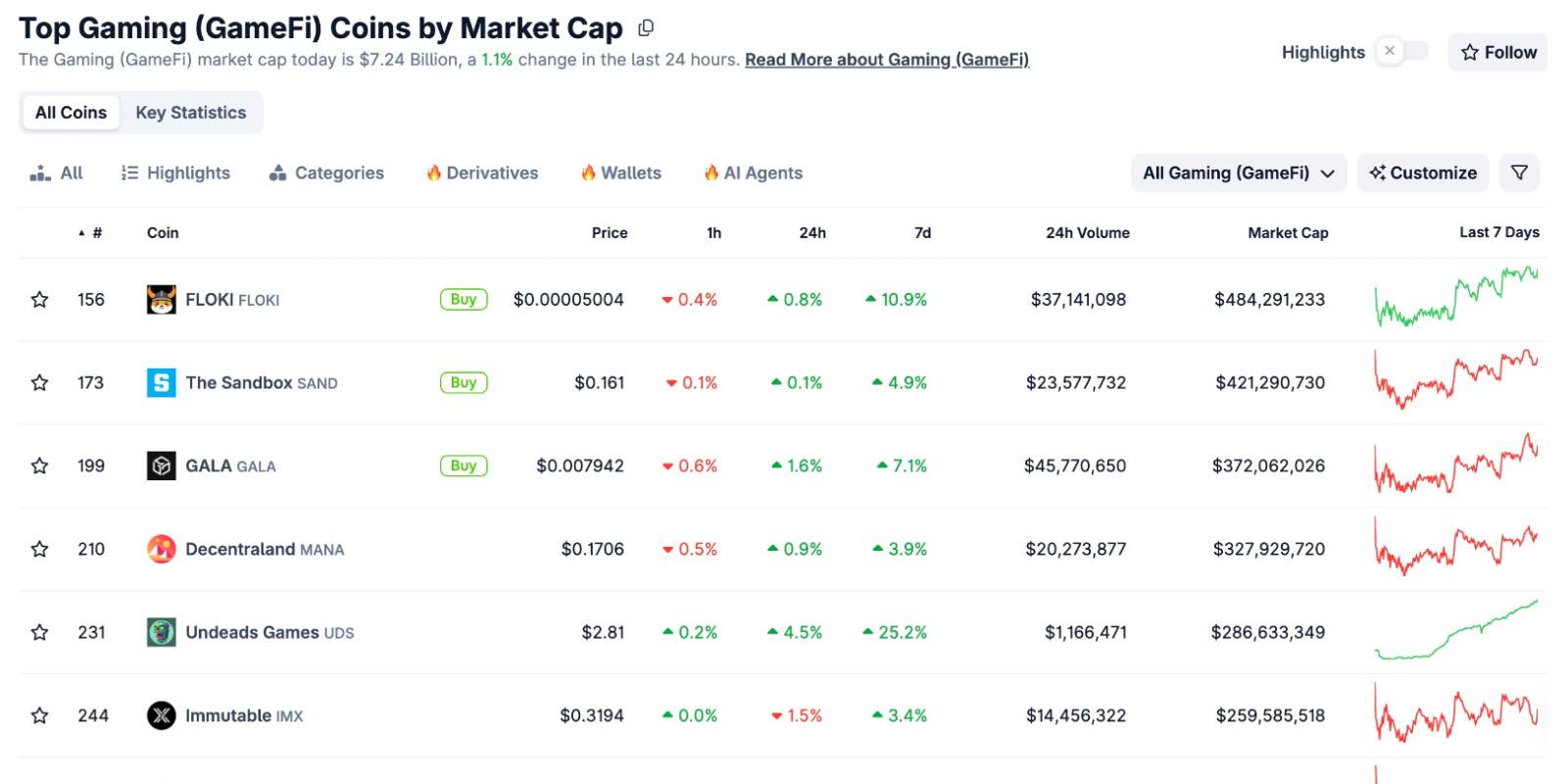

Коли всі GameFi токени випали з ТОП-100, чи зможе COC за допомогою економічної моделі bitcoin знову розпалити наратив?

27 листопада почався майнінг $COC. Можливість бути серед перших майнерів не чекатиме на нікого.

Наступне десятиліття Ethereum: від «перевірюваного комп’ютера» до «інтернету власності»

Засновник LambdaClass Fede детально пояснює антикрихкість, ціль масштабування до 1 Gigagas та бачення Lean Ethereum.