Інституційне впровадження фізичних крипто ETF: стратегічний хедж проти ослаблення долара США

- Девальвація долара США на 11% у 2025 році стимулювала інституційне прийняття крипто ETF як захисту від нестабільності фіатних валют. - Bitcoin/ETH ETF привабили $29.4 млрд притоку інвестицій до серпня 2025 року, використовуючи обмежену пропозицію і кореляцію з доларом на рівні -0.29. - Регуляторна прозорість завдяки CLARITY/GENIUS Acts і механізмам in-kind забезпечила понад $18 млрд алокацій у BlackRock IBIT. - Стратегічна диверсифікація між Bitcoin і золотом набуває популярності на фоні досягнення M2 $55.5 трлн і прогнозованого падіння долара на 10% у 2026 році. - Fidelity/Schwab оцінюють 401(k), а M...

Знецінення долара США у 2025 році спричинило кардинальні зміни в інституційних інвестиційних стратегіях. До серпня 2025 року індекс DXY впав на 11% з початку року, що стало його найгіршим показником за понад 50 років [1]. Це падіння, викликане невизначеністю політики, торговельною напругою та прогнозованим уповільненням економічного зростання США до 1,5% у 2025 році, змусило інституції шукати альтернативи традиційним активам, забезпеченим фіатною валютою. На сцену виходять фізичні крипто ETF, які стали ключовим інструментом для хеджування від знецінення долара.

Зокрема, Bitcoin та Ethereum ETF залучили понад $29,4 мільярда інвестицій до серпня 2025 року, при цьому Bitcoin ETF, такі як IBIT від BlackRock, акумулювали $18 мільярдів активів під управлінням [2]. Наприклад, ендаумент Гарварду виділив $117 мільйонів на IBIT, що свідчить про ширше інституційне визнання ролі Bitcoin як засобу хеджування. Ця зміна підкріплюється фіксованою пропозицією Bitcoin у 21 мільйон монет та його історичною оберненою кореляцією -0,29 з доларом США [2]. Тим часом Ethereum ETF набирають популярності завдяки стейкінг-доходності на рівні 4,5–5,2%, пропонуючи як приріст капіталу, так і доходи [1].

Регуляторна визначеність стала каталізатором. Закони США CLARITY та GENIUS, які класифікували цифрові активи та зобов’язали до прозорості стейблкоїнів, знизили інституційні ризики [3]. Ці рамки, разом із механізмами створення/викупу крипто ETF у натуральній формі, дозволили здійснювати великомасштабні алокації завдяки створенню передбачуваного середовища [2]. Наприклад, відмова уряду США продавати свої 205 515 BTC та створення Стратегічного резерву Bitcoin ще більше легітимізували Bitcoin як резервний актив [2].

Стратегічну доцільність крипто ETF підсилюють макроекономічні динаміки. Зі світовою грошовою масою М2, що досягла $55,5 трильйона, та стабілізацією базової інфляції в США на рівні 2,8%, інституції дедалі частіше розглядають Bitcoin як кращу альтернативу золоту [5]. Стратегія подвійних активів, що поєднує Bitcoin і золото, набирає популярності, оскільки прогнозована ринкова капіталізація Bitcoin у $5–6 трильйонів до 2025 року дозволяє йому доповнити домінування золота в $23,5 трильйона [1]. JPMorgan прогнозує додаткове падіння долара на 10% до 2026 року, що підсилює необхідність хеджування [1].

Інституційне впровадження також стимулюється покращенням інфраструктури. Такі компанії, як Fidelity та Schwab, розглядають Bitcoin ETF для пенсійних планів 401(k), що свідчить про перехід до масового прийняття [4]. Інтеграція крипто ETF у пенсійні рахунки та корпоративні казначейства — як це демонструє алокація Bitcoin компанією MicroStrategy — підкреслює їхню роль у довгостроковій стійкості портфелів [3].

У міру прискорення знецінення долара інституційне прийняття крипто ETF вже не є спекулятивним, а стає стратегічним. Із розвитком регуляторних рамок і посиленням макроекономічних вітрів Bitcoin та Ethereum ETF готові переосмислити підхід інституцій до епохи нестабільності фіатних валют.

Джерело:

[1] Devaluation of the U.S. Dollar 2025

[2] Institutional Adoption and the 2025 Crypto Market

[3] The Evolution of Crypto ETF Regulation

[4] Bitcoin Institutional Adoption: How U.S. Regulatory Clarity

[5] Bitcoin as a Structural Hedge Against Fed Policy Failures

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

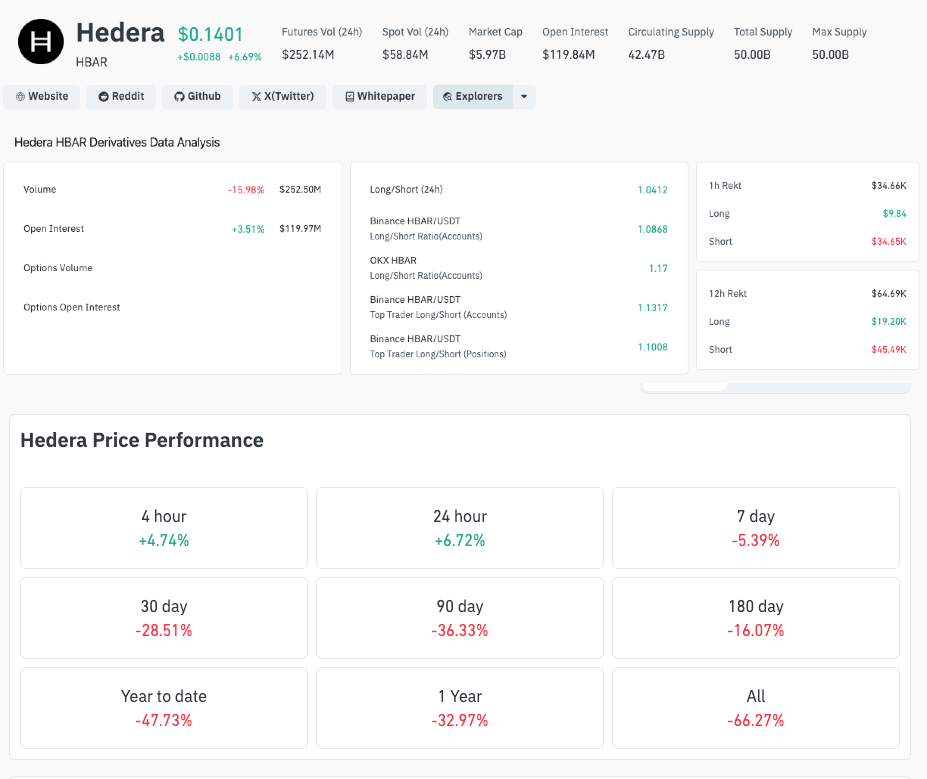

Ціна Hedera зросла на 7%, оскільки Vanguard Group з активами під управлінням $11 трильйонів запускає HBAR ETF

Hedera зріс на 6,5% після підтвердження компанією Vanguard запуску свого першого HBAR ETF, що стало інституційним визнанням після того, як затверджен�ня від Canary Capital спричинило приплив у 80.26 мільйонів доларів.

Пол Аткінс: Іноваційне звільнення для криптофірм з’явиться у січні

Пол Аткінс заявив, що SEC представить "Інноваційне виключення" для криптовалютних компаній, починаючи з січня наступного року.

Tether, Circle випустили стейблкоїни на 20 мільярдів доларів після краху 10 жовтня; що далі?

Останній випуск Tether на 1 мільярд USDT збільшує загальний обсяг емісії стейблкоїнів до 20 мільярдів з моменту ринкового краху в жовтні, що свідчить про значний приплив капіталу на крипторинки.

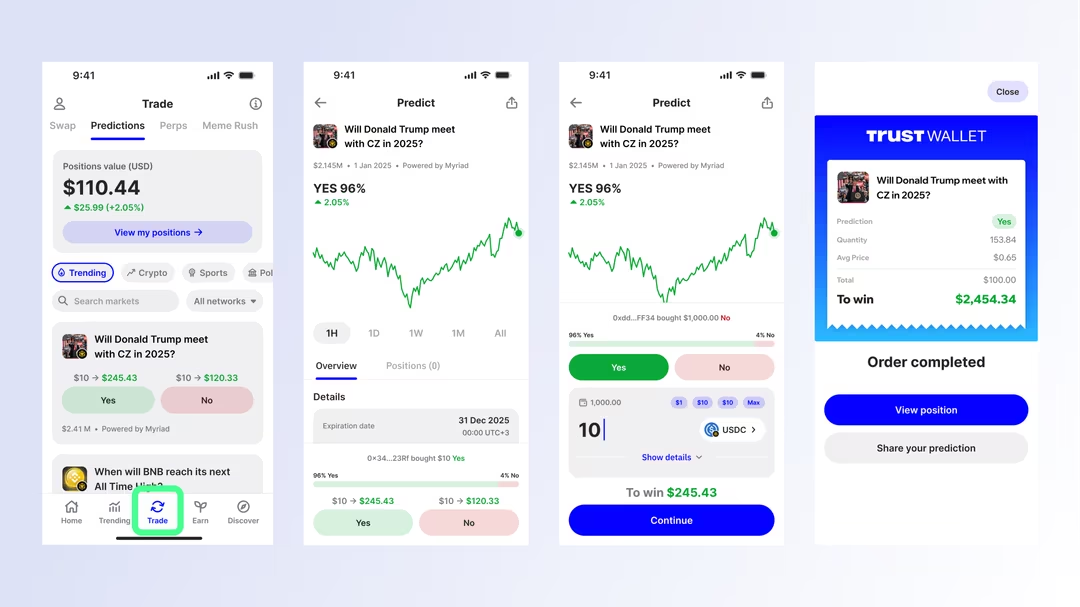

Trust Wallet стає першою великою Web3-гаманець з вбудованими ринками прогнозів

Trust Wallet запроваджує нативний у гаманці прогнозний трейдинг через нову вкладку “Predictions”, починаючи з Myriad та розширюючи підтримку на Polymarket і Kalshi.