Майнери Bitcoin: переможці з важелем 3,6x у зро�станні BTC, спричиненому ETF

- Бичачий ринок Bitcoin у 2025 році обумовлений інституційним прийняттям та запуском spot ETF, що підняло ціну BTC з $45 тис. до $120 тис. - Майнери перевершили BTC з важелем у 3.6 рази завдяки підвищенню ефективності, перерозподілу інституційного капіталу та зростанню хешрейту мережі до 31.5% домінування США. - Інституційний попит призвів до володіння 18% обігової пропозиції, зменшивши кількість BTC на біржах до найнижчого рівня за 7 років, тоді як регуляторна прозорість скоротила волатильність до 32%. - Майнери диверсифікувались у AI/HPC-інфраструктуру (наприклад, партнерство TeraWulf з Google на $1.4B), щоб...

Бичачий ринок Bitcoin у 2025 році був спричинений кардинальним зрушенням у інституційному прийнятті, причому спотові Bitcoin ETF стали каталізатором чистого припливу в розмірі $54.75 мільярдів після їх затвердження у 2024 році [1]. Цей приплив підштовхнув ціну Bitcoin з $45,000 до понад $120,000, але найбільшими вигодонабувачами цього буму стали не самі ETF — а майнери Bitcoin, чия дохідність перевищила рух ціни BTC у 3,6 рази [2]. Це кредитне плече виникає внаслідок поєднання факторів: підвищення операційної ефективності, перерозподілу інституційного капіталу та структурної динаміки пропозиції у майнінгу Bitcoin.

Припливи в ETF та інституціоналізація Bitcoin

Запуск 11 спотових Bitcoin ETF у 2024 році нормалізував криптовалюту як клас активів, залучивши $33.6 мільярдів інституційного капіталу до другого кварталу 2025 року [3]. Інвестиційні радники, включаючи Harvard Management Company та Brevan Howard, виділили мільярди на такі продукти, як IBIT від BlackRock, який захопив 89% ринку ETF [3]. Ці припливи створили самопідсилюючий цикл: коли ETF купували Bitcoin, вони підвищували його ціну, що, у свою чергу, збільшувало прибутковість майнерів. Наприклад, зростання ціни Bitcoin до $123,000 у липні 2025 року збіглося зі зростанням глобального хешрейту на 47% у річному вимірі, при цьому майнери з США контролювали 31,5% мережі [4].

Коефіцієнт кредитного плеча 3,6x — коли ціни акцій майнерів змінюються у 3,6 рази більше, ніж Bitcoin — став ключовим показником у другому кварталі 2025 року, завдяки здатності майнерів монетизувати зростання цін BTC через вищі блокові винагороди та операційну ефективність [5]. Такі компанії, як IREN Limited та TeraWulf (WULF), стали прикладами цієї тенденції: дохід IREN від майнінгу у третьому кварталі 2025 року зріс на 24% у річному вимірі до $141.2 мільйонів, завдяки $105,730 доходу за кожен видобутий Bitcoin [6].

Інституційний попутний вітер та динаміка пропозиції

Інституційний попит на Bitcoin створив структурний шок пропозиції. До серпня 2025 року інституції володіли 3.68 мільйонами BTC (18% обігової пропозиції), причому такі корпорації, як MicroStrategy та Harvard University, накопичили великі пакети [7]. Цей попит знизив обсяг Bitcoin на біржах до мінімуму за 7 років — 2.05 мільйона BTC, що сигналізує про перехід від спекулятивної торгівлі до довгострокового розміщення [7]. Регуляторна визначеність, включаючи CLARITY Act та зміни до ERISA, ще більше знизила премію невизначеності у ціноутворенні Bitcoin, скоротивши імпліцитну волатильність до 32% станом на серпень 2025 року [7].

Майнери скористалися цією ситуацією, диверсифікуючись у сфери штучного інтелекту та інфраструктури високопродуктивних обчислень (HPC), що стабілізує доходи та використовує наявну енергетичну інфраструктуру. Наприклад, партнерство TeraWulf з Google забезпечило $1.4 мільярда резервного фінансування для AI-кампусу потужністю 160 МВт, тоді як HIVE Digital Technologies планує генерувати $100 мільйонів щорічно від HPC-хостингу до 2026 року [8]. Такі стратегії зменшують волатильність майнінгу Bitcoin та підвищують інституційну привабливість.

Довгострокова траєкторія: $150,000 і далі

Шлях Bitcoin до $150,000 до 2026 року залежить від сталих припливів у ETF та макроекономічних умов. Якщо інституційний попит стабілізується, коефіцієнт кредитного плеча 3,6x може підсилити дохідність майнерів у міру наближення BTC до прогнозованого піку. Однак залишаються ризики, такі як затримка зниження ставок ФРС та геополітична напруженість [1]. Проте U.S. Strategic Bitcoin Reserve та глобальні регуляторні рамки, як-от законодавство MiCA в ЄС, створюють попутний вітер, розглядаючи Bitcoin як стратегічний резервний актив [7].

Для майнерів довгострокова перспектива не менш приваблива. Чотири провідні публічні майнінгові компанії контролюють 20% щомісячних блокових винагород і укладають довгострокові угоди про купівлю електроенергії (PPA), що дозволяє операційній ефективності забезпечувати подальше зростання [9]. У міру того, як дефіцит пропозиції Bitcoin посилюється після халвінгу, а інституційна власність розширюється, майнери отримують вигоду як від зростання ціни, так і від зростання капіталу, закріплюючи свою роль як найбільш кредитно-плечового сегменту криптоекосистеми.

Джерело:

[1] Bitcoin's Institutional Supply Shock: A Catalyst for $192000

[2] Earnings call transcript: Constellium Q2 2025 revenue ...

[3] Institutional investors reach $33.6B in Bitcoin ETF holdings during Q2

[4] VanEck Mid-August 2025 Bitcoin ChainCheck

[5] Bitcoin's Institutional Adoption and Supply Scarcity: A $1. 3M Price Catalyst by 2035

[6] IREN Reports Q3 FY25 Results

[7] Bitcoin's Institutional Supply Shock: A Catalyst for $192000

[8] Bitcoin Miner TeraWulf (WULF) Stock Rallies as Google Backs $3.2B AI Infrastructure Expansion

[9] The Resurgence of Institutional Bitcoin Mining: BitMine's ...

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Огляд волатильності BTC за тиждень (17 листопада – 1 грудня)

Ключові показники (з 17 листопада, 16:00 за гонконгським часом, до 1 грудня, 16:00 за гонконгським часом): BTC/USD: -9.6% (...

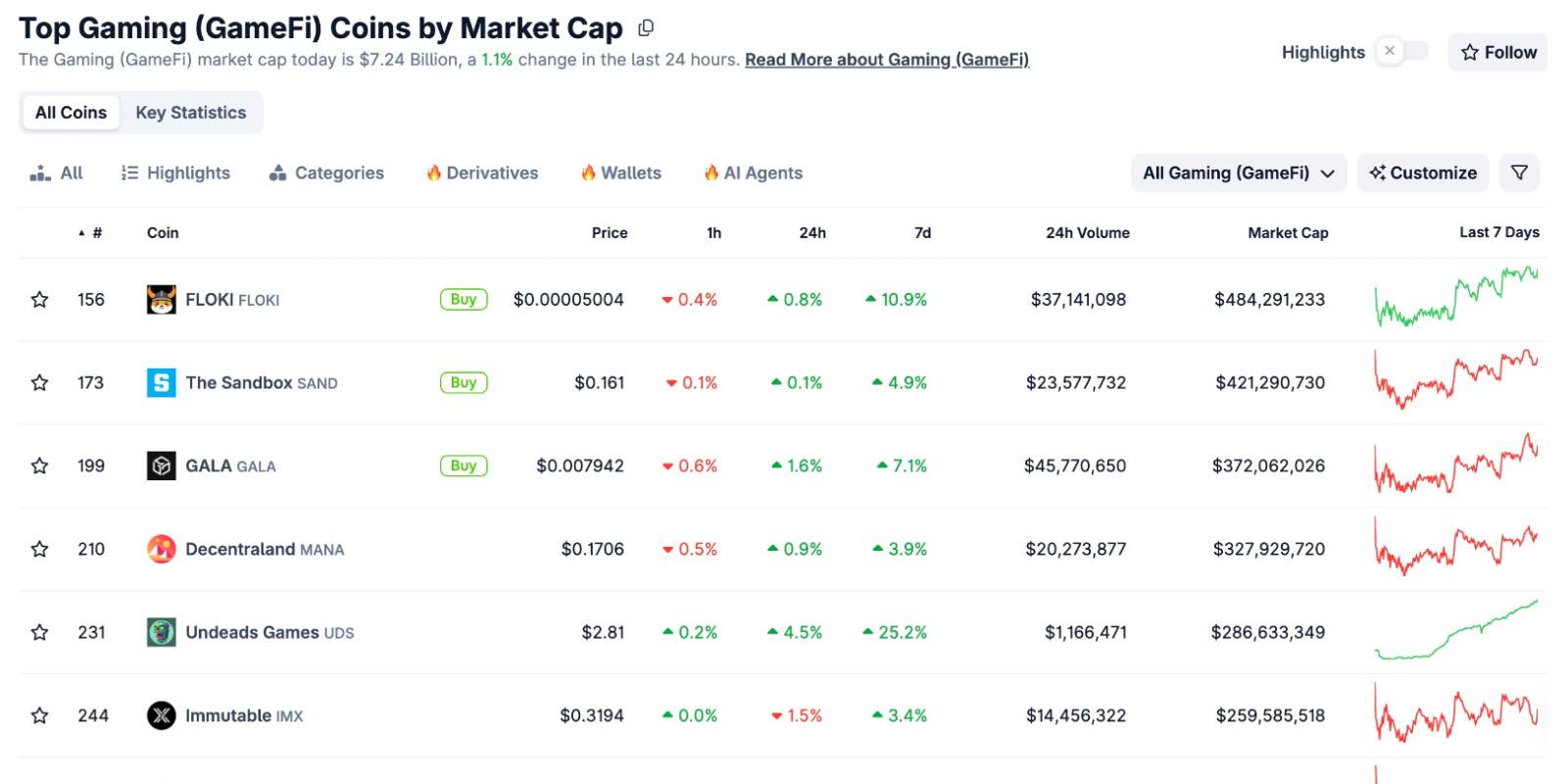

Коли всі GameFi токени випали з ТОП-100, чи зможе COC за допомогою економічної моделі bitcoin знову розпалити наратив?

27 листопада почався майнінг $COC. Можливість бути серед перших майнерів не чекатиме на нікого.

Наступне десятиліття Ethereum: від «перевірюваного комп’ютера» до «інтернету власності»

Засновник LambdaClass Fede детально пояснює антикрихкість, ціль масштабування до 1 Gigagas та бачення Lean Ethereum.