Крах нерухомості? Інвестор з фільму "Велика гра на пониження" Стів Айсман оновив прогноз щодо ринку житла на тлі зниження продажів будинків

Один з інвесторів, який передбачив і отримав прибуток від обвалу ринку субстандартної іпотеки у 2008 році, Стів Айсман, відкидає побоювання щодо повторення краху ринку житла.

Інвестор з Уолл-стріт заявив на своєму YouTube-каналі, що найбільшим викликом для нинішнього млявого ринку житла є не субстандартні кредити, як у 2008 році, а високі іпотечні ставки.

“Проблеми на ринку житла сьогодні не мають нічого спільного із субстандартними кредитами. Продажі існуючих будинків низькі. Чому? Коли Fed знизив ставки до нуля під час COVID, кожен власник житла рефінансував іпотеку, тому більшість нинішніх власників мають 30-річні іпотечні кредити зі ставками близько 3%–4%. Але сьогодні іпотечні ставки знаходяться між 6% і 7%. Для когось із іпотекою під 6,5%, щоб купити існуючий будинок, де власник має іпотеку під 3%–4%, покупець, звісно, хоче таку ж щомісячну виплату, як і власник, але у власника набагато нижча іпотечна ставка.

Щоб мати таку ж щомісячну виплату, ціну будинку буквально довелося б знизити вдвічі. Але цього не станеться, якщо власник, продавець чи потенційний продавець має роботу, і в цьому проблема. Ринок житла заблокований, бо покупці й продавці не можуть домовитися. Знову ж таки, це проблема, а не субстандартні іпотеки.”

Айсман також зазначає, що ландшафт субстандартної іпотеки суттєво відрізняється від того, що був перед крахом ринку житла у 2008 році, завдяки новим федеральним регулюванням, які були запроваджені для запобігання повторенню подібної ситуації.

“Що стосується субстандартних іпотек, після Dodd-Frank банківські регулятори підвищили вимоги до капіталу за такими кредитами настільки, що банки фактично їх не видають. Їх видають малі фінансові компанії, але це невелика індустрія. Я більше не хвилююся щодо компаній, які займаються субстандартною іпотекою. У 2006 році обсяг субстандартної іпотеки становив 600 мільярдів і складав 20% усього іпотечного ринку. Ті часи давно минули.”

Generated Image: Midjourney

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

DiDi у Латинській Америці вже є гігантом цифрового банкінгу

DiDi успішно трансформувався на латиноамериканському ринку у гіганта цифрового банкінгу, вирішивши проблему нестачі фінансової інфраструктури в регіоні, побудувавши незалежні платіжні та кредитні системи, та здійснивши перехід від транспортної платформи до фінансового гіганта.

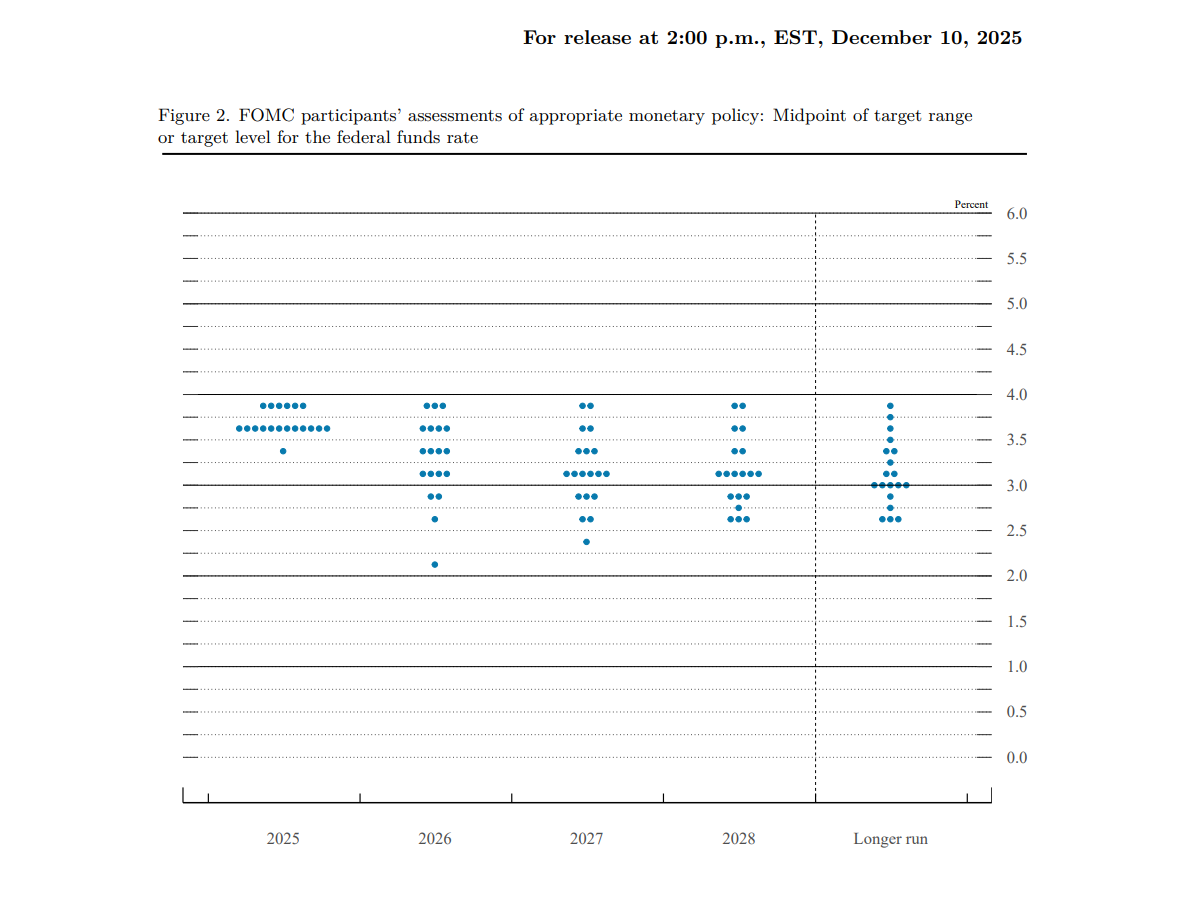

Суперечливе зниження ставок Федеральною резервною системою США, але «крихка зона» Bitcoin стримує BTC нижче 100 тисяч доларів

Федеральна резервна система знизила відсоткову ставку на 25 базисних пунктів, але ринок інтерпретував це як жорстку позицію. Bitcoin знаходиться під тиском структурної вразливості та не може подолати позначку в 100 тисяч доларів.

Повний текст рішення Федеральної резервної системи: зниження ставки на 25 базисних пунктів, купівля казначейських облігацій на 4 мільярди доларів протягом 30 днів.

Федеральна резервна система США знизила процентну ставку на 25 базисних пунктів із співвідношенням голосів 9-3: двоє членів підтримали збереження ставки без змін, один виступив за зниження на 50 базисних пунктів. Крім того, Федеральна резервна система відновила викуп облігацій і протягом 30 днів придба�є казначейські облігації на суму 4 мільярди доларів для підтримки достатнього рівня резервів.

HyENA офіційно запущено: підтримується Ethena, Perp DEX на основі маржі USDe виходить на Hyperliquid

Запуск HyENA ще більше розширює екосистему USDe та впроваджує інституційний рівень ефективності маржі на ринку ончейн-перпетуалів.