За зростанням глобальних ризикових активів у «вівторок» стоїть «значна зміна» у «гіганті управління активами» Vanguard Group

Цей колись рішуче налаштований проти криптоактивів консервативний гігант нарешті пішов на компроміс і офіційно відкрив доступ до торгівлі bitcoin ETF для 8 мільйонів клієнтів.

Цей консервативний гігант, який раніше рішуче опирався криптоактивам, нарешті пішов на компроміс і офіційно відкрив доступ до торгівлі біткоїн-ETF для 8 мільйонів клієнтів.

Автор: Є Чжень

Джерело: Wallstreetcn

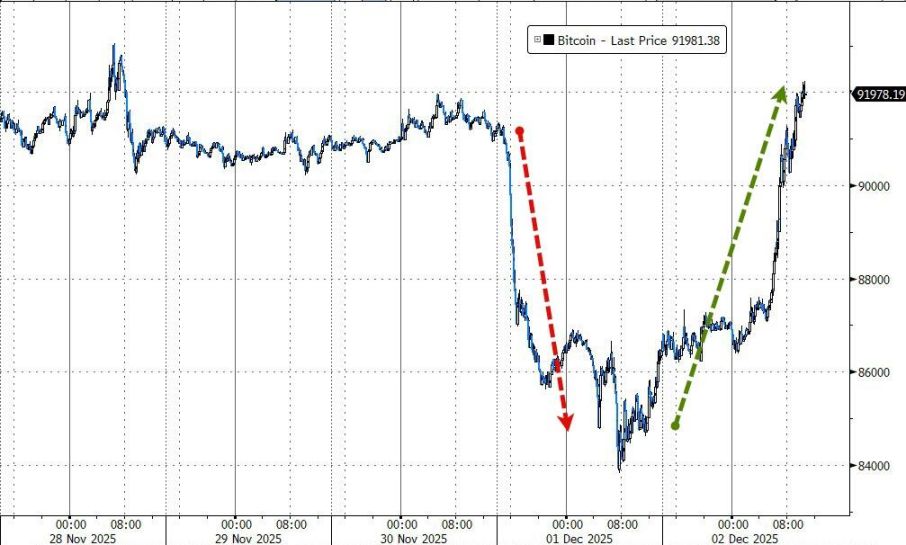

У вівторок біткоїн та інші криптовалюти очолили відновлення ризикових активів, що стало наслідком значного розвороту у стратегії глобального гіганта з управління активами Vanguard.

Після обвалу в понеділок біткоїн у вівторок впевнено повернувся вище позначки 90 000 доларів, продемонструвавши денне зростання понад 6%, а Ethereum знову піднявся вище 3 000 доларів. Тим часом Трамп натякнув, що його економічний радник Kevin Hassett є потенційним кандидатом на посаду голови ФРС, а стабілізація аукціону японських облігацій сприяла незначному зниженню прибутковості американських держоблігацій і індексу долара. Це послабило занепокоєння щодо ліквідності на ринку та сприяло значному відновленню глобальних ризикових активів.

У вівторок Vanguard підтвердив, що клієнти тепер можуть купувати через його брокерську платформу сторонні криптовалютні ETF та пайові фонди, такі як BlackRock iShares Bitcoin Trust ETF. Це вперше цей гігант з управління активами, відомий своєю консервативною інвестиційною стратегією, відкрив канал інвестування в криптовалюти для 8 мільйонів власних брокерських клієнтів.

Аналітик Bloomberg Eric Balchunas зазначив, що це типовий «ефект Vanguard»: у перший день після розвороту політики Vanguard, під час відкриття американського ринку акцій, біткоїн одразу різко зріс, а обсяг торгів BlackRock IBIT перевищив 1 мільярд доларів лише за перші 30 хвилин після відкриття, що свідчить про бажання навіть консервативних інвесторів «додати трохи драйву» до своїх портфелів.

Раніше Vanguard рішуче відмовлявся входити у сферу криптовалют, вважаючи цифрові активи надто спекулятивними та волатильними, що не відповідає його основній ідеї довгострокового збалансованого портфеля. Зміна політики відображає постійний тиск з боку роздрібних та інституційних клієнтів, а також побоювання втратити можливості на швидкозростаючому ринку.

У той час як BlackRock досягла великого успіху завдяки біткоїн-ETF, поступливість Vanguard, який дотримується «богліанства», у цій новій категорії активів матиме глибокий вплив на майбутні потоки капіталу.

Значні зміни у Vanguard: від «опору» до «відкритості»

Ключовим драйвером розвороту ринкових настроїв стала зміна позиції другого за величиною у світі керуючого активами — Vanguard. За підтвердженням Bloomberg, з вівторка Vanguard дозволяє клієнтам з брокерськими рахунками купувати та торгувати ETF і пайовими фондами, які переважно володіють криптовалютами (наприклад, BlackRock IBIT).

Це рішення є очевидним компромісом. З моменту схвалення у США у січні 2024 року спотових біткоїн-ETF, Vanguard забороняв торгівлю такими продуктами на своїй платформі, посилаючись на «надмірну волатильність і спекулятивність цифрових активів, що не підходить для довгострокового портфеля». Однак, оскільки біткоїн-ETF залучили десятки мільярдів доларів, а обсяг BlackRock IBIT навіть після корекції все ще сягає 70 мільярдів доларів, постійний попит з боку клієнтів (як роздрібних, так і інституційних) змусив Vanguard змінити свою позицію.

Крім того, нинішній CEO Vanguard Salim Ramji раніше був топ-менеджером BlackRock і давно є прихильником блокчейн-технологій, що також вважається одним із внутрішніх чинників цієї зміни політики. Топ-менеджер Vanguard Andrew Kadjeski зазначив, що криптовалютні ETF вже витримали випробування ринковою волатильністю, а процеси управління ними стали зрілими.

Втім, Vanguard все ще зберігає певну стриманість: компанія чітко заявила, що наразі не планує запускати власні криптовалютні інвестиційні продукти, а продукти з кредитним плечем і зворотні криптовалютні продукти залишаються недоступними на платформі.

Двобій гігантів: перерозподіл сил

Крок Vanguard знову вивів на передній план тридцятирічне суперництво з BlackRock. Як зазначено у книзі «ETF Global Investment First Lesson», ці дві компанії представляють абсолютно різні інвестиційні підходи та бізнес-моделі.

BlackRock уособлює «техніку». Засновник Larry Fink — топовий трейдер облігаціями, а початковою ідеєю BlackRock було «робити кращі угоди». Її основна конкурентна перевага — потужна система управління ризиками Aladdin і широка продуктова лінійка. Підрозділ iShares має понад 400 ETF, що охоплюють усі класи активів по всьому світу. Для BlackRock ETF — це інструмент для задоволення торгових потреб клієнтів і побудови портфелів, тому компанія не уникає жодної категорії активів. Чи то просування ESG-інвестицій для уникнення «кліматичних ризиків», чи то запуск першого спотового біткоїн-ETF (IBIT досяг 10 мільярдів доларів за 7 тижнів після запуску, що не лише значно перевищило очікування Vanguard, а й побило рекорд золото ETF, якому знадобилося 3 роки), BlackRock завжди прагне бути найкращим «продавцем лопат» на ринку.

Vanguard дотримується «шляху». Хоча засновник John Bogle вже помер, його ідеї залишаються душею Vanguard: найкращий довгостроковий вибір для інвестора — це володіння індексом, що охоплює широкий ринок, а місія Vanguard — максимально знижувати витрати. Завдяки унікальній структурі «спільного володіння» комісії Vanguard надзвичайно низькі, компанія має лише трохи більше 80 ETF, зосереджених переважно на широких індексах, таких як VOO, VTI. Клієнтська база — це переважно довгострокові інвестори та радники, чутливі до комісій.

Відмінності між двома компаніями яскраво проявилися на прикладі спотових біткоїн-ETF. BlackRock подала заявку ще у червні 2023 року, а її IBIT ETF досяг 10 мільярдів доларів за 7 тижнів після запуску, побивши рекорд золото ETF GLD, якому знадобилося 3 роки. Vanguard ж дозволив клієнтам торгувати сторонніми криптовалютними продуктами лише цього тижня.

Ринок залишається прагматичним. Оскільки частка Vanguard на ринку ETF у США невпинно наближається до BlackRock і навіть може її перевищити, спотовий біткоїн-ETF став ключовим фактором. З огляду на значну перевагу BlackRock у сфері криптоактивів і сильний попит клієнтів на диверсифікацію, Vanguard зрештою вирішив послабити обмеження на торгові канали.

Хоча політика Vanguard щодо криптовалют змінилася із запізненням, потенційний попит з боку 8 мільйонів власних клієнтів не можна ігнорувати. Ця зміна може вплинути не лише на короткострокові потоки капіталу, а й переформатувати довгострокову конкуренцію між двома гігантами.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Bitcoin додає $732 млрд нового капіталу в цьому циклі, оскільки структура ринку трансформується

Смуги Боллінджера Bitcoin повторюють «параболічний» бичачий сигнал кінця 2023 року

Велика Британія ухвалила закон, який офіційно визнає криптовалюту третім видом власності

У вівторок у Великій Британії було прийнято закон, який визнає цифрові активи третьою категорією власності. Місцева галузева організація CryptoUK зазначила, що це надає криптовалюті "чіткішу правову основу" у випадках злочинів або судових розглядів.

Ethereum тримається за бичачу трендову лінію, оскільки денний графік націлений на прорив вище 3,212