Xavfsizlik illyuziyasida yo‘qolmaslik: Yaponiyaning obligatsiya bozoridagi qiymat tuzoqlarini fosh qilish

- Yaponiya BoJ YCC siyosatini yakunladi, bu JGB bozorida o‘zgaruvchanlikni keltirib chiqardi va strukturaviy xatarlarni yuzaga chiqardi. - Chet ellik investorlar likvidlik muammolari va daromadlarning oshishi sababli, qisqa muddatli JGBlarga o‘tmoqda. - Yuqori qarzdan YAIMga nisbati va likvidlik xatarlar Yaponiya fiskal barqarorligi hamda bozor mustahkamligini xavf ostiga qo‘ymoqda.

Yaponiyaning obligatsiya bozori uzoq vaqtdan beri xorijiy investorlar uchun “xavfsiz boshpana” sifatida tanilgan va daromad yetishmayotgan dunyoda rentabellik va'dasi bilan jalb qilib kelgan. Ammo 2025-yilda bu illuziyaning yoriqlari kengaymoqda. Bank of Japan (BoJ) tomonidan 2024-yil boshida Yield Curve Control (YCC) siyosatidan to‘satdan chiqish JGB bozorida kuchli silkinishlarni keltirib chiqardi, strukturaviy zaifliklarni ochib berdi va qiymat tuzoqlari bilan to‘la muhit yaratdi. Investorlar uchun endi muammo faqat daromad emas — bu omon qolish haqida.

Xavfsizlik Illuziyasi: O‘tish Davridagi Bozor

BoJning YCCdan voz kechish qarori bir davrning yakunini anglatdi. Deyarli o‘n yil davomida markaziy bank uzoq muddatli rentabellikni sun’iy ravishda past darajada ushlab turdi, 10 yillik JGB rentabelligini deyarli nolga yaqin cheklab qo‘ydi. Bu soxta barqarorlik hissini yaratdi va ichki xaridorlar ustunlik qiladigan va markaziy bank aralashuviga tayanadigan bozordagi zaifliklarni yashirdi. 2025-yil avgustiga kelib, 30 yillik JGB rentabelligi 3.18% ga ko‘tarildi, bu 10 yillik stavkadan deyarli ikki baravar yuqori, chunki investorlar davomiylik xavfi uchun kompensatsiya talab qilmoqda.

BoJning JGB xaridlarini qisqartirishi — 2024-yil avgustida oyiga ¥5.7 trilliondan 2026-yil boshiga kelib ¥2.9 trilliongacha — bozorni taklif zarbalariga nisbatan zaif qoldirdi. Ichki hayot sug‘urtachilari, jami JGBlarning 13%iga egalik qiluvchi, 2024-yil oktyabridan beri ¥1.35 trillion super-uzoq muddatli obligatsiyalarni sotib yubordi, bu esa bozor narxiga asoslangan yo‘qotishlar va tartibga soluvchi bosimlar bilan bog‘liq. Shu bilan birga, uzoq muddatli JGBlarga xorijiy talab 2025-yil iyulida 67%ga pasaydi, chunki investorlar yuqori o‘zgaruvchanlik va likvidlik cheklovlari bilan yangi haqiqatga moslashmoqda.

Strukturaviy Xatarlar: Fiskal Qaramlikning Yashirin Xarajatlari

Yaponiyaning obligatsiya bozori fiskal qaramlik ustiga qurilgan kartochkalar uyidir. Hukumatning qarzi YAIMga nisbatan 260%dan oshib, rivojlangan iqtisodiyotlar orasida eng yuqori ko‘rsatkichga ega bo‘lsa-da, mamlakatning o‘zini moliyalashtirish qobiliyati ichki xaridorlarga — xususan, jami JGBlarning 46%iga egalik qiluvchi BoJga — bog‘liq. Bu qaramlik xavfli teskari aloqa halqasini yaratadi: rentabellik oshgani sari, qarzni xizmat ko‘rsatish xarajatlari ortadi, bu esa hukumatni ko‘proq obligatsiya chiqarishga majbur qiladi va natijada bozor likvidligini siqib qo‘yadi.

Moliyaviy vazirlik (MoF) bozorda barqarorlikni saqlash uchun qisqa muddatli obligatsiyalarga o‘tishga harakat qildi, biroq bu super-uzoq segmentdagi nomutanosibliklarni yanada kuchaytirdi. 2025-yil iyulidagi 20 yillik obligatsiya auktsionida bid-to-cover nisbati 3.15 bo‘lib, 12 oylik o‘rtacha ko‘rsatkichdan past bo‘ldi, bu esa ishtahaning pasayishini ko‘rsatadi. Xorijiy investorlar uchun xavf aniq: Yaponiyaning fiskal asoslari barqaror bo‘lib qolayotgan bo‘lsa-da, bozor likvidligi tobora zaiflashmoqda. Uzoq muddatli obligatsiyalardagi to‘satdan sotuv o‘z-o‘zini kuchaytiruvchi spiralni keltirib chiqarishi mumkin, bu 2022-yilda Buyuk Britaniyaning liability-driven investing (LDI) inqiroziga o‘xshash bo‘ladi.

Xorijiy Investorlar Dilemmmasi: Rentabellik va Likvidlik Orasida

Xorijiy investorlar 2025-yilda super-uzoq JGBlarga ¥9.28 trillion sarmoya kiritdi, bu boshqa rivojlangan bozorlarda ko‘rinmagan rentabellik tufayli. Biroq bu oqim muhim kamchilikni yashiradi: bozor likvidligi — bu illuziya. 2025-yilda yening 8%ga mustahkamlanishi xedj qilish xarajatlarini oshirdi, Yaponiyaning qarib borayotgan aholisi va qisqarayotgan ishchi kuchi esa uzoq muddatli fiskal xavotirlarni kuchaytirmoqda.

Xorijiy investorlar tomonidan 2025-yil iyulida 10 yillik JGB pozitsiyalarining ¥1.4 trillionga qisqartirilishi ushbu xatarlarning tobora anglanayotganini ko‘rsatadi. Qisqa muddatli obligatsiyalar endi qisqa muddatli o‘zgaruvchanlik, jumladan, 2025-yil iyulidagi Yuqori Palata saylovi va QQSni qisqartirish haqidagi taxminlarga qarshi xedj sifatida ko‘rilmoqda. Bu o‘zgarish muhim saboqni ta’kidlaydi: muddatga asoslangan bozorda davomiylik ikki qirrali qilichdir.

Strategik Yondashuv: Qiymat va Illuziyani Ajratish

Investorlar uchun oldinga yo‘l xavfni intizomli boshqarishni talab qiladi. Tuzoqdan qanday qochish mumkin:

Davomiylik Ekspozitsiyasini Qayta Muvozanatlang: Uzoq muddatli JGBlarda haddan tashqari konsentratsiyadan saqlaning. 30 yillik obligatsiya 3.2% rentabellik taklif qilsa-da, uning 22 yillik davomiyligi portfellarni keskin narx o‘zgarishlariga duchor qiladi. Qisqa muddatli (masalan, 5–10 yillik) obligatsiyalar o‘zgaruvchanlikka qarshi bufer beradi.

Valyuta Xatarini Xedj Qiling: Yening mustahkamlanishi JGBlarni yaponiyalik bo‘lmagan investorlar uchun kamroq jozibador qildi. Xedj qilish xarajatlarini kamaytirish uchun forward kontraktlar yoki valyuta ETFlaridan foydalaning.

Geografik Diversifikatsiya Qiling: Yaponiyaning obligatsiya bozori izolyatsiyalangan. JGBlarni AQSh Treasury yoki Yevropa obligatsiyalari bilan birlashtirib, likvidlik xavfini kamaytiring.

Siyosiy Signallarga E’tibor Bering: BoJning 2025-yil iyunida kutilayotgan quantitative tightening (QT) qayta ko‘rib chiqilishi rentabellikni barqarorlashtirishi mumkin, biroq bozor chuqurligini ham kamaytirishi ehtimol. BoJning kommunikatsiyasi va auktsion natijalaridagi o‘zgarishlarni kuzatib boring.

GPIFdan Foydalaning: Government Pension Investment Fund (GPIF) ¥250 trillion aktivlarga ega va super-uzoq JGBlarga qayta taqsimlash qilishi mumkin. Bozorni qo‘llab-quvvatlash bo‘yicha ishoralar uchun GPIFning choraklik hisobotlarini kuzatib boring.

Xulosa: Barqarorlik Uchun Qayta Joylashish

Yaponiyaning obligatsiya bozori burilish nuqtasida. BoJning YCCdan chiqishi markaziy bank to‘liq nazorat qila olmaydigan kuchlarni bo‘shatdi. Xorijiy investorlar uchun saboq aniq: ko‘zga ko‘ringan xavfsizlik — bu tuzoq. Bozorning strukturaviy xatarlari — davomiylik nomutanosibligi, fiskal qaramlik va likvidlik cheklovlari — strategik qayta joylashishni talab qiladi.

Harakat qilish vaqti keldi. Davomiylikni qayta muvozanatlash, valyuta ekspozitsiyasini xedj qilish va geografik diversifikatsiya orqali investorlar o‘tish davridagi bozorda rentabellikni saqlab qolish va xatarlarni kamaytirishlari mumkin. Ishonch — illuziya bo‘lgan dunyoda, moslashuvchanlik yagona haqiqiy aktivdir.

Mas'uliyatni rad etish: Ushbu maqolaning mazmuni faqat muallifning fikrini aks ettiradi va platformani hech qanday sifatda ifodalamaydi. Ushbu maqola investitsiya qarorlarini qabul qilish uchun ma'lumotnoma sifatida xizmat qilish uchun mo'ljallanmagan.

Sizga ham yoqishi mumkin

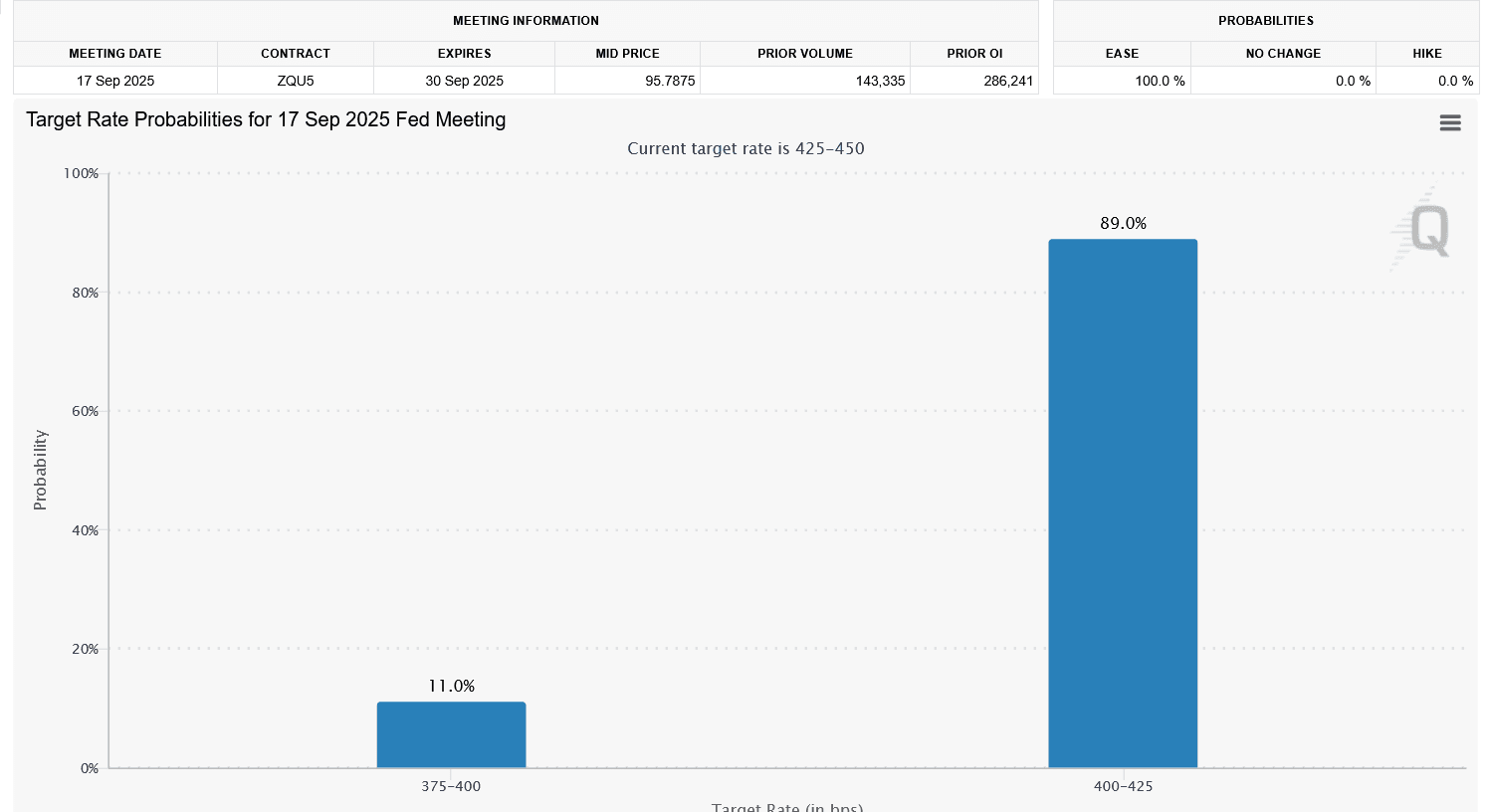

Sentral bank sentyabrda foiz stavkasini pasaytirsa: Qaysi uchta kripto valyuta keskin o‘sishi mumkin?

Yangi likvidlik kiritilishi bilan, ushbu oyda uchta kriptovalyuta eng katta g‘olib bo‘lishi mumkin.

AiCoin Kunlik hisobot (09-sentabr, 06)

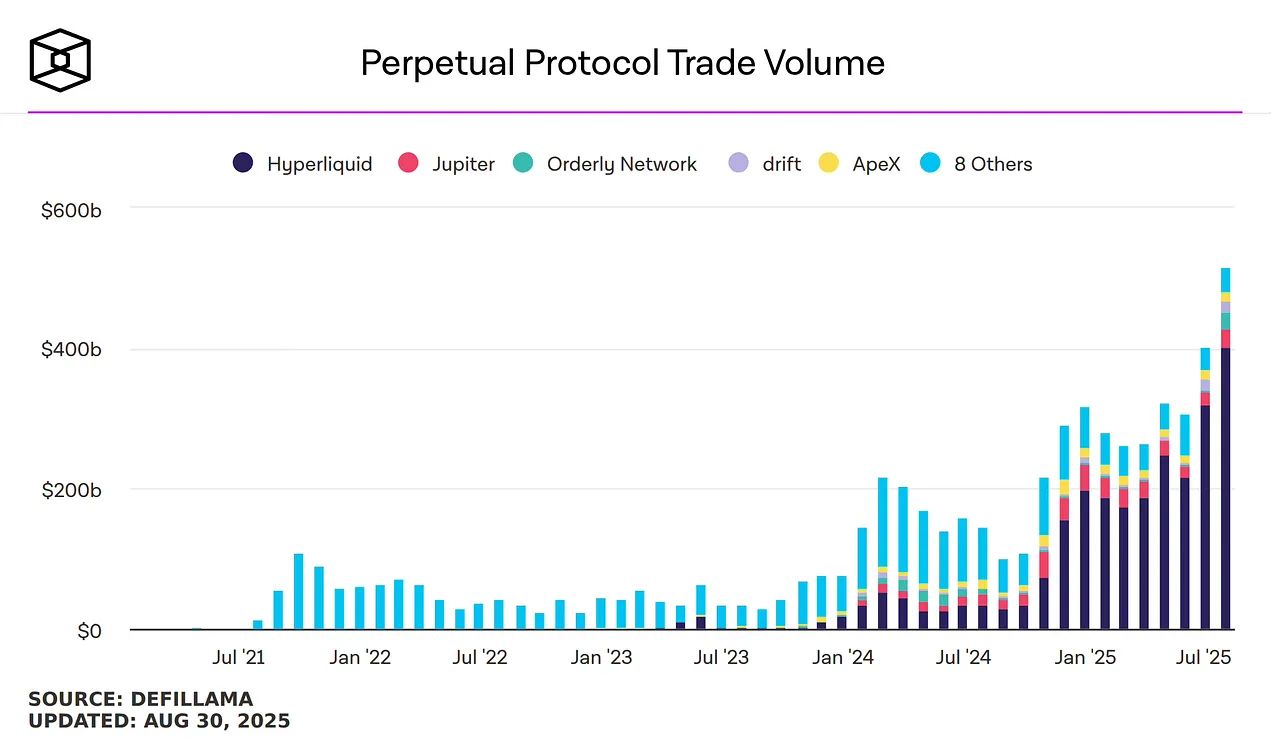

Hyperliquid airdrop loyihasi reytingi, qaysilarini olishga arziydi?

2025 yilning ikkinchi yarmi uchun eng yaxshi airdrop-lar va ko‘plab foydali ma’lumotlar taqdim etiladi!

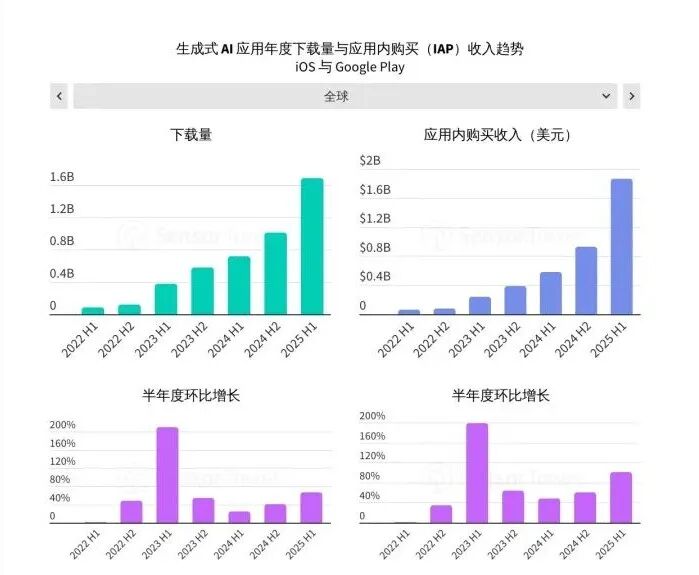

Sensor Tower 25 yilning birinchi yarmidagi AI ilovalari hisobotiga ko‘ra: yosh erkak foydalanuvchilar hali ham ustunlik qiladi, vertikal ilovalar "inqilob" bosimi ostida

Osiyo AI ilovalari uchun eng yirik yuklab olish bozori hisoblanadi, AQSh bozori esa AI ilovalari ichki xarid daromadida yetakchilik qiladi.