2025 yil dekabrda 30 trillion dollarlik raqam rasman tasdiqlanganda, muomaladagi davlat obligatsiyalari umumiy hajmi yetti yil ichida 30.2 trillion dollarga yetdi, unga yuklangan “umumiy davlat qarzi” esa 38.4 trillion dollarga yetib, tez orada 41.1 trillion dollarlik qonuniy chegaraga yaqinlashmoqda.

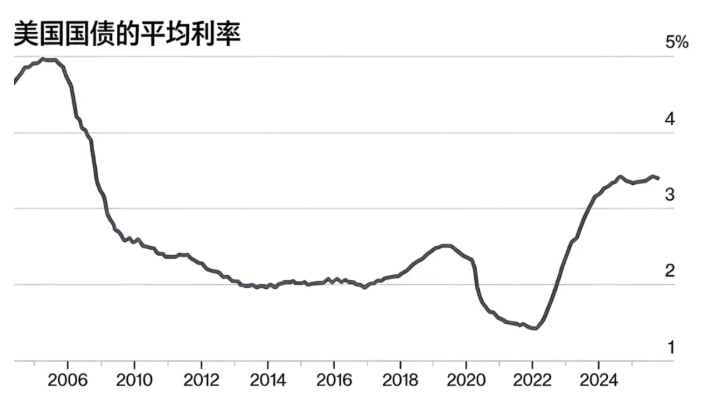

Biroq, hajmning o‘sishidan ham chuqurroq o‘zgarishlar yuz bermoqda: bu ulkan qarz tizimini o‘nlab yillar davomida qo‘llab-quvvatlab kelgan past foiz stavkalari poydevori endi qulab tushdi. Bugungi kunda har yili 1.2 trillion dollarlik foiz xarajatlari, o‘z-o‘zidan o‘sib borayotgan moliyaviy muz tog‘i kabi, uning katta yashirin qismi AQSh va hatto butun dunyo iqtisodiyotining yo‘nalishini sekin-asta o‘zgartirmoqda.

Bu tub burilishni anglatadi — AQSh moliyasining asosiy muammosi endi qarzning “qoldig‘i” muammosidan foiz “oqimi”ning yashash uchun kurashiga to‘liq o‘zgardi.

I. Qarz hajmining tuzilmaviy nazoratsizligi

AQSh davlat obligatsiyalari 30 trillionga yetishi kutilgan, ammo baribir hayratlanarli natija. Uning tuzilmaviy xususiyatlari bu tendensiyaning nazoratsizligini belgilaydi.

● Etti yilda ikki baravar o‘sish egri chizig‘i: O‘tgan o‘n yilliklar davomida asta-sekin to‘planganidan farqli o‘laroq, bu safargi qarz o‘sishi hayratlanarli tezlikda bo‘ldi. 2018 yildan beri qarz hajmi ikki baravar va undan ko‘p oshdi, bu esa so‘nggi yetti yilda qo‘shilgan qarz miqdori avvalgi o‘n yilliklar davomida to‘plangan umumiy miqdorga tengligini anglatadi. O‘sish egri chizig‘i keskin tiklashdi, bu esa uni harakatga keltiruvchi omillar oddiy iqtisodiy sikllardan ancha ustun ekanini ko‘rsatadi.

● “Ikki tomonlama leveraj” ostidagi umumiy qarz inqirozi: Ommaviy e’tibor ko‘pincha 30.2 trillion dollarlik muomaladagi davlat obligatsiyalariga qaratilgan bo‘lsa-da, to‘liq “umumiy davlat qarzi” (hukumat ichki qarzlari bilan birga) allaqachon 38.4 trillion dollarga yetdi. Bu qarz muammosining ikki darajasini ochib beradi: tashqi tomondan, global bozordan doimiy yangi qarz olish zarurati; ichki tomondan, ijtimoiy ta’minot kabi ishonch fondlari amalda hukumatning “majburiy kreditori”ga aylangan, byudjet harakat erkinligi ikki tomonlama cheklangan.

● Qonuniy “shift”ga yaqinlashayotgan real bosim: Hozirgi qarz darajasi 41.1 trillion dollarlik qonuniy chegaradan atigi bir qadam narida. Bu shuni anglatadiki, yaqin orada Vashingtonda yana bir bor “qarz limiti” bo‘yicha siyosiy qarama-qarshiliklar yuz beradi. Qarz muammosi iqtisodiy sohani tezda tark etib, doimiy siyosiy inqirozning fitiliga aylanmoqda.

II. Qarz o‘sishini harakatga keltirgan ikki asosiy omil

Qarzning tik o‘sishi ikki inqirozning ketma-ketligi natijasidir: biri kutilmagan tashqi pandemiya zarbasi, ikkinchisi esa inflyatsiyaga qarshi ichki siyosiy bo‘ron.

● Pandemiya davridagi “urush moliyasi” merosi: 2020 yilda iqtisodiy to‘xtashga javoban AQSh “urush davri” moliyalashtirishini boshladi, bir yil ichida 4.3 trillion dollarlik davlat obligatsiyalari chiqarildi, byudjet taqchilligi 3 trillion dollardan oshdi. Bu kuchli choralar iqtisodiyotni barqarorlashtirdi, biroq qarzning asosiy platformasini doimiy ravishda yuqoriga ko‘tardi, xuddi tanaga ko‘p miqdorda gormon yuborilgandan keyin ketmaydigan “soxta semizlik”dek.

● Yuqori foiz stavkalari muhitining “surunkali bo‘g‘ilishi”: Inflyatsiyani jilovlash uchun Federal Reserve tezda foiz stavkalarini oshirdi va qarz o‘sishining dvigatelini butunlay almashtirdi. Moliya vazirligining barcha yangi va aylanma qarzlari endi oldingidan ancha yuqori foiz stavkalariga duch kelmoqda. BNP Paribas ta’kidlaganidek, yuqori foiz stavkalari foiz xarajatlarini o‘z-o‘zidan qarz muammosining asosiy omiliga aylantirdi. Bu shuni anglatadiki, qarz o‘sishi tashqi “qon quyish”dan (yangi taqchillik) ichki “qon ishlab chiqarish”ga (foiz kapitalizatsiyasi) o‘tib, o‘z-o‘zini aylantiruvchi modelga aylandi.

● “Foizli qor to‘pi” effekti shakllandi: Ikkala omil birlashib, halokatli yopiq doirani hosil qildi: yuqori qarz bazasi × yuqori foiz stavkalari = eksponentsial o‘suvchi foiz yuklamasi. Bu “qor to‘pi”ning yuragi endi bo‘sh qor emas, balki muzdek qattiq foiz xarajatidir.

III. Trillion dollarlik foizlar moliyani qanday o‘zgartirmoqda

Har yili 1.2 trillion dollarlik foiz xarajatlari endi oddiy raqamdan mustaqil hayotga ega bo‘lgan “moliyaviy qora tuynuk”ka aylandi va boshqa barcha funksiyalarni bo‘g‘a boshladi.

● “Eng katta bardosh beriladigan xarajat”dan “eng yirik yagona xarajat”ga aylanish: Bu foiz to‘lovi federal idoralarning ko‘pchiligining umumiy byudjetidan oshib ketdi. Endi u fon xarajati emas, byudjet stolida eng kuchli talabchiga aylandi, mudofaa, tibbiyot kabi an’anaviy yirik xarajatlar bilan raqobatlashib, ularning joyini siqib chiqarmoqda.

● “Qumli botqoqlik” muammosi va daromad olish harakatlarining befoydaligi: Citigroup’ning “qumli botqoqlik” metaforasi moliyaviy ahvolni aniq tasvirlaydi: har qanday qo‘shimcha daromad trillion dollarlik foizlar oldida hech narsa emas. Hatto yangi tariflar 300-400 milliard dollar daromad keltiradi deb optimistik baholansa ham, bu 1.2 trillion dollarlik foizdan ancha kam. Moliya sog‘lom tanasi cho‘kmoqda, daromad oshirish faqat “cho‘kishni sekinlashtiradi”, lekin yo‘nalishni o‘zgartira olmaydi.

● Kelajak siyosiy imkoniyatlarining “oldindan garovga qo‘yilishi”: Bu qat’iy xarajat hukumatning kelajakdagi inqirozlarga javob berish imkoniyatini oldindan cheklab qo‘yadi. Qaysi yangi inqiroz bo‘lmasin, hukumat yana keng ko‘lamli fiskal rag‘batlantirishni boshlamoqchi bo‘lsa, avvalo “foiz kreditorlari”ning ulkan hisob-fakturasiga duch keladi, fiskal siyosatning moslashuvchanligi va mustaqilligi jiddiy cheklanadi.

IV. Auksion zalidan butun dunyoga tarqalgan to‘lqinlar

Qarz inqirozining ta’siri AQSh Moliya vazirligi markazida butun dunyo bozorlariga uzluksiz to‘lqinlar yubormoqda.

● Emissiya bosimi va bozor sig‘imining cheklov sinovi: Taqchillik va muddati yetgan qarzlarni qoplash uchun Moliya vazirligi “auksion hajmini oshirish” niyatida ekanini bildirdi. Global bozorlar misli ko‘rilmagan AQSh obligatsiyalari hajmini o‘zlashtirishga majbur bo‘ladi, bu uzoq muddatli daromad stavkalarini oshirishi, aktivlar narxini qayta baholashga olib kelishi va ayrim likvidlik tanqis paytlarda bozor tebranishlarini kuchaytirishi mumkin.

● “Xavfsiz aktiv” paradoksi va tuzilmaviy talab: Barqarorlikka shubha bo‘lsa-da, dollar va AQSh obligatsiyalari global markaziy o‘rinni qisqa muddatda yo‘qotmaydi. Qiziq tomoni shundaki, yangi moliyaviy tartibga solish (masalan, stablecoin’larni AQSh obligatsiyalari bilan ta’minlash talabi) ba’zi joylarda yangi qat’iy talabni yuzaga keltirishi mumkin. Bu “majburiy egalik” paradoksi global moliyaviy tizimning tuzilmaviy qaramligini chuqur aks ettiradi.

● Global kapital xarajatlarining “narx belgilovchi langari” tartibsizligi: AQSh obligatsiyalari daromad stavkasi global aktivlar narxining asosi hisoblanadi. Uning o‘z moliyaviy muammolari tufayli yuzaga kelgan daromad stavkalari tebranishi va noaniqligi global korxonalarning moliyalashtirish xarajatlarini oshiradi, transmilliy investitsiya qarorlariga ta’sir qiladi va allaqachon zaif global iqtisodiyotga qo‘shimcha “AQSh moliyaviy solig‘i” yuklaydi.

V. Qiyinchilik va yechimlar

Foizlar boshchiligidagi bu qarz inqirozi oldida siyosiy tanlovlar nihoyatda murakkab, har bir yo‘l to‘siqlarga to‘la.

● Birinchi yo‘l: “Mo‘’jizani kutish” — ya’ni doimiy iqtisodiy yuqori o‘sish (foiz stavkalaridan ancha yuqori) orqali qarz yukini kamaytirishga umid qilish. Biroq, aholining qarishi va ishlab chiqarish samaradorligining sekin o‘sishi sharoitida bu ko‘proq orzu bo‘lib qolmoqda.

● Ikkinchi yo‘l: “Foiz stavkalarining pasayishini tilash” — ya’ni Federal Reserve keng ko‘lamli va uzluksiz foiz stavkalarini pasaytirish bosqichini boshlashiga umid qilish. Ammo bu inflyatsiya haqiqatan ham jilovlangani bilan bog‘liq va keyingi aktiv pufagi va inflyatsiyaga zamin yaratishi mumkin, bu esa erkin tanlov emas.

● Uchinchi yo‘l: “Moliyaviy qayta tuzilish” — ya’ni soliqlar va xarajatlarni tubdan isloh qilish. Bu soliq bazasini kengaytirish, ijtimoiy ta’minot tuzilmasini o‘zgartirish va boshqalarni o‘z ichiga oladi, biroq siyosiy qutblashgan jamiyatda bu qisqa muddatda amalda imkonsiz bo‘lgan yuqori darajadagi ichki kurashga teng.

Bir davrning moliyaviy charchoqligi

30 trillion dollarlik davlat obligatsiyalari va undan kelib chiqadigan trillion dollarlik foizlar bir davrning “moliyaviy charchoqligi”ni e’lon qilmoqda. AQSh “yuqori qarz-yuqori foiz”ning yangi normal holatida ishlashni o‘rganishga majbur bo‘lishi mumkin, uning strategik resurslari tobora ko‘proq “kreditni saqlash” kabi asosiy omon qolish vazifasiga yo‘naltiriladi, kelajakka investitsiya emas.

Dunyo uchun bu har bir mamlakatdan valyuta zaxiralarining xavfsizlik chegarasini qayta ko‘rib chiqishni, xalqaro valyuta hamkorligining ko‘p tarmoqli variantlarini faol izlashni talab qiladi. Global iqtisodiyot kemasi AQSh obligatsiyalari foizlari aks etgan, noma’lum to‘lqinlarga to‘la hududga kirib bormoqda, barcha yo‘lovchilar xavfsizlik kamarini bog‘lashlari va yangi navigatsiya xaritasini o‘ylashni boshlashlari kerak.