I. Kết thúc một kỷ nguyên và sự khởi đầu của “ổn định”

Ngày 2 tháng 12 năm 2025, một công cụ chính sách tiền tệ nhằm chống lạm phát cao – thắt chặt định lượng (QT), được triển khai từ tháng 6 năm 2022, đã chính thức khép lại. Theo quyết định của cuộc họp tháng 10 của Fed, kể từ ngày này:

1. Fed sẽ ngừng việc giảm số dư gốc trái phiếu kho bạc đáo hạn mà mình nắm giữ, thay vào đó sẽ gia hạn toàn bộ.

2. Số dư gốc đáo hạn của các chứng khoán được bảo đảm bằng thế chấp do các tổ chức phát hành mà Fed nắm giữ sẽ được tái đầu tư vào trái phiếu kho bạc Mỹ.

Điều này đồng nghĩa với việc quy mô bảng cân đối kế toán khổng lồ của Fed sẽ được giữ nguyên ở mức khoảng 6.6 nghìn tỷ USD, không còn chủ động “rút tiền” khỏi hệ thống tài chính.

Giải thích then chốt:

Không phải “nới lỏng”, mà là “ngừng thắt chặt”: Chuyên gia chiến lược lãi suất của Deutsche Bank, Steven Zeng, chỉ ra rằng điều này “sẽ thúc đẩy lãi suất repo giảm và bơm thanh khoản vào hệ thống”, nhưng mục tiêu cốt lõi là ổn định chứ không phải kích thích. Các nhà phân tích của Goldman Sachs cũng cho rằng động thái này chủ yếu nhằm giảm bớt căng thẳng trên thị trường tiền tệ.

Chuẩn bị cho các chính sách tiếp theo: Nhóm phân tích của Barclays nhấn mạnh, động thái này “tạo vùng đệm cho Bộ Tài chính” và mở đường cho các biện pháp “mua vào tự nhiên” hoặc sử dụng các công cụ quản lý dự trữ trong tương lai, thể hiện tính nhất quán và tầm nhìn xa của chính sách.

II. Biến động tàu lượn siêu tốc dưới cuộc chơi kỳ vọng

Việc chính sách được thực thi đã tạo nên một màn kịch điển hình về cuộc chơi kỳ vọng trên thị trường tài chính, đặc biệt là thị trường tiền mã hóa vốn cực kỳ nhạy cảm với thanh khoản.

1. Sự hưng phấn tức thời và đảo chiều cảm xúc

Trước và sau khi thông tin chính thức được công bố, thị trường từng coi đây là tín hiệu “nới lỏng”. Giá bitcoin đã điều chỉnh trong thời gian ngắn, tâm lý thị trường chuyển nhanh từ hoảng loạn sang tham lam. Tuy nhiên, sự hưng phấn này không kéo dài.

2. Thực tế lạnh lùng của “mua theo kỳ vọng, bán theo thực tế”

Do quyết định kết thúc QT đã được công bố từ tháng 10, thị trường đã có hơn một tháng để tiêu hóa thông tin này. Khi tin tốt chính thức được xác nhận, nó đã kích hoạt giao dịch kinh điển “mua theo kỳ vọng, bán theo thực tế”. Cộng thêm tín hiệu tăng lãi suất mạnh mẽ từ Thống đốc Ngân hàng Trung ương Nhật Bản vào ngày 1 tháng 12, khẩu vị rủi ro của thị trường đảo chiều mạnh. Giá bitcoin giảm mạnh từ đỉnh, lao dốc khoảng 4,52% trong ngày, có lúc rơi xuống dưới 84,000 USD, gần như xóa sạch toàn bộ mức tăng trước đó.

3. Tín hiệu mâu thuẫn từ các chỉ số thanh khoản

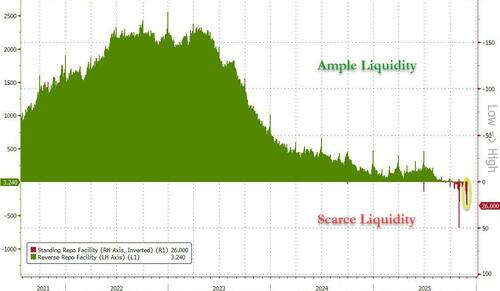

Một chi tiết đáng chú ý là vào ngày kết thúc QT, lượng sử dụng công cụ repo dự phòng của Fed lại tăng lên 26 tỷ USD, mức cao thứ hai kể từ năm 2020. Nhà báo Jonathan Levin của Bloomberg giải thích đây là “tín hiệu cờ vàng về thanh khoản thị trường tiền tệ”. Điều này cho thấy, dù QT đã kết thúc, vấn đề căng thẳng thanh khoản sâu trong hệ thống tài chính vẫn chưa được giải quyết ngay lập tức, nhu cầu vốn ngắn hạn trên thị trường vẫn rất lớn.

III. “Neo mới” và rủi ro cũ của thị trường tiền mã hóa

Sự chuyển hướng chính sách của Fed đang tái định hình logic định giá và cấu trúc rủi ro của thị trường crypto.

1. Cung cấp “đáy chính sách” vĩ mô

Ảnh hưởng cơ bản nhất của việc kết thúc QT là loại bỏ một lực cản vĩ mô kéo dài ba năm đối với các tài sản rủi ro toàn cầu, bao gồm cả tiền mã hóa. Điều này gửi một tín hiệu rõ ràng tới thị trường: làn sóng thắt chặt của Fed đã đạt đỉnh. Nó tạo ra một “đáy chính sách” khá vững chắc, hạn chế không gian giảm giá phi lý do hoảng loạn thanh khoản gây ra.

2. Mầm mống tích cực của dòng tiền

Sự thay đổi kỳ vọng chính sách đã bắt đầu dẫn dắt dòng tiền thông minh. Theo dữ liệu từ các tổ chức giám sát dòng vốn, trong tuần kỳ vọng kết thúc QT tăng cao, các sản phẩm đầu tư tài sản số toàn cầu (ETF/ETP) đã chấm dứt chuỗi rút vốn kéo dài nhiều tuần, ghi nhận dòng vốn ròng khoảng 1.07 tỷ USD. Trong đó, các sản phẩm liên quan đến bitcoin và ethereum là đối tượng chính của dòng vốn này. Điều này cho thấy dòng tiền tổ chức đã bắt đầu xem xét lại và bố trí lại tài sản crypto.

3. Phơi bày sự mong manh cấu trúc của thị trường

Tuy nhiên, đợt biến động tàu lượn siêu tốc lần này cũng phơi bày sự mong manh của chính thị trường crypto:

Chuỗi thanh lý đòn bẩy cao: Biến động giá mạnh đã kích hoạt làn sóng thanh lý dây chuyền trên thị trường phái sinh đòn bẩy cao. Theo dữ liệu từ AiCoin, trong thời gian giá lao dốc, tổng giá trị các hợp đồng crypto bị thanh lý trên toàn mạng vượt quá 400 triệu USD trong một ngày.

Tăng cường liên kết với chính sách toàn cầu: Crypto không còn là “ốc đảo” riêng biệt. Sự kết hợp giữa “bồ câu” của Fed và “diều hâu” của Ngân hàng Trung ương Nhật Bản khiến thị trường lúng túng, biến động bị khuếch đại. Điều này chứng minh thị trường crypto đã trở thành một phần của câu chuyện vĩ mô toàn cầu.

IV. Phía trước là con đường bằng phẳng hay mê cung?

Về triển vọng, các nhà phân tích Phố Wall và thị trường crypto có ý kiến trái chiều rõ rệt, tập trung vào “chất lượng” của chính sách và “sức chịu đựng” của thị trường.

Nhóm “lạc quan thận trọng” cho rằng, so sánh với phản ứng tích cực của thị trường sau khi QT kết thúc năm 2019, việc cải thiện thanh khoản cuối cùng sẽ có lợi cho tài sản rủi ro. Nhà đầu tư dài hạn có thể đón nhận cơ hội bố trí, nhưng cần kiên nhẫn chờ đợi thanh khoản lan tỏa tới thị trường.

Nhóm “bố trí dài hạn”: Dự đoán đầu năm 2026 có thể là thời điểm “mua vào tự nhiên” để khởi động lại tăng trưởng kinh tế, đây là bước chuẩn bị cho tương lai. Sức mạnh thực sự của chính sách có thể sẽ thể hiện sau nửa năm đến một năm, cần chú ý đến câu chuyện dài hạn.

V. Kết luận cốt lõi và theo dõi triển vọng

Tổng thể, việc Fed kết thúc QT là một “nghi lễ” xác nhận sự đảo chiều xu hướng, chứ không phải là “tên lửa” đẩy giá tăng ngay lập tức. Nó thay đổi luật chơi, nhưng không thay đổi thực tế rằng trò chơi này cần sự kiên nhẫn.

Đối với nhà đầu tư, trong vài tuần tới có hai điểm quan sát then chốt không thể bỏ qua:

1. Cuộc họp FOMC của Fed: Thị trường đã đặt kỳ vọng cắt giảm lãi suất ở mức rất cao (xác suất trên 87%). Trọng tâm của cuộc họp không còn là “có nên” kết thúc QT hay không, mà là “có nên” bắt đầu cắt giảm lãi suất và dự báo lộ trình lãi suất năm 2025 của Fed (biểu đồ dot plot). Bất kỳ tín hiệu “diều hâu” nào không như kỳ vọng đều có thể gây biến động thị trường.

2. Thử thách ngưỡng kháng cự 92,000 USD của bitcoin: Xét về phân tích kỹ thuật, 92,000 USD là ranh giới then chốt xác nhận tâm lý thị trường chuyển từ “phục hồi” sang “hồi sinh”. Việc có thể bứt phá và giữ vững trên mức này hay không sẽ là phép thử cốt lõi xem liệu động lực vĩ mô lần này có chuyển hóa thành lực mua thực sự hay không.

Cuối cùng, hướng đi của thị trường sẽ phụ thuộc vào một công thức đơn giản: “oxy” thanh khoản mà Fed cung cấp liệu có thể vượt qua “trọng lực” đòn bẩy cao trong nội bộ thị trường và bù đắp được “gió ngược” từ chính sách của các ngân hàng trung ương khác hay không. Trước khi công thức này có đáp án rõ ràng, ranh giới giữa hưng phấn và hoảng loạn có thể rất mong manh.