加密货币的网络效应如何成为估值陷阱?

撰文:Santiago Roel Santos

编译:AididiaoJP,Foresight News

原标题:梅特卡夫定律的「破产」:为什么加密货币被高估了?

加密货币的网络效应困境我此前关于「加密货币交易价格远超其基本面」的观点引发了热议。最强烈的反对声音并非针对使用量或费用,而是源于理念分歧:

-

「加密货币不是商业」

-

「区块链遵循梅特卡夫定律」

-

「核心价值在于网络效应」

作为见证 Facebook、Twitter 和 Instagram 崛起的亲历者,我深知早期互联网产品同样面临估值难题。但规律逐渐清晰:随着用户社交圈的加入,产品价值呈现爆发式增长。用户留存增强,参与度深化,飞轮效应在体验中清晰可见。

这才是真正网络效应的体现。

若主张「应当以网络而非企业的角度评估加密货币价值」,那么我们不妨深入分析。

深入探究后,一个不容忽视的问题浮出水面:梅特卡夫定律不仅无法支撑当前估值,反而暴露了其脆弱性。

被误解的「网络效应」

加密货币领域所谓的「网络效应」大多实为负面效应:

-

用户增长导致体验恶化

-

交易费用飙升

-

网络拥堵加剧

更深层的问题在于:

-

开源特性导致开发者流失

-

流动性具有逐利性

-

用户随激励措施跨链迁移

-

机构依据短期利益切换平台

成功网络从来不是这样运作的,Facebook 新增千万用户时体验从未下降。

但新区块链已解决吞吐量问题

这确实缓解了拥堵,但未解决网络效应的本质问题。提升吞吐量只是消除摩擦,并不能创造复合价值。

根本矛盾依然存在:

-

流动性可能流失

-

开发者可能转移

-

用户可能离开

-

代码可被分叉

-

价值捕获能力薄弱

扩容提升的是可用性,而非必然性。

费用揭示的真相

若 L1 区块链真具网络效应,理当如 iOS、Android、Facebook 或 Visa 般捕获大部分价值。现实却是:

-

L1 占据总市值 90%

-

费用份额从 60% 暴跌至 12%

-

DeFi 贡献 73% 费用

-

估值占比却不足 10%

市场仍在按「胖协议理论」定价,数据却指向相反结论:L1 被高估,应用被低估,最终价值将向用户聚合层汇聚。

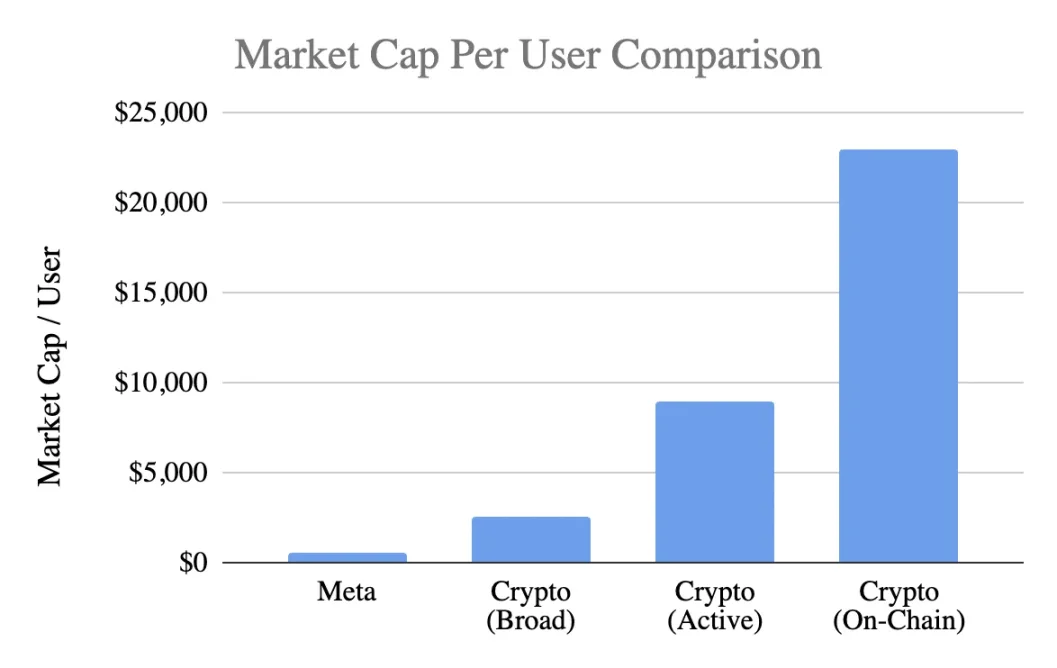

用户估值对比

采用通用指标,单用户市值:

Meta(Facebook)

-

31 亿月活用户

-

1.5 万亿美元市值

-

单用户价值 400-500 美元

加密货币(不含比特币)

-

1 万亿美元市值

-

4 亿泛用户 → 2,500 美元 / 人

-

1 亿活跃用户 → 9,000 美元 / 人

-

4,000 万链上用户 → 23,000 美元 / 人

估值水平达到:

-

最乐观估计溢价 5 倍

-

严格标准下溢价 20 倍

-

按真实链上活动计溢价 50 倍

而 Meta 堪称消费科技领域最高效的货币化引擎。

关于发展阶段的辨析

「Facebook 早期亦如此」的论点值得商榷。虽然 Facebook 早期同样缺乏收入,但其产品已构建:

-

日常使用习惯

-

社交联结

-

身份认同

-

社区归属

-

用户增长带来的价值提升

反观加密货币核心产品仍是投机,这导致:

-

用户快速涌入

-

更快流失

-

缺乏粘性

-

未形成习惯

-

不随规模扩大而改善

除非加密货币成为「无形基础设施」,用户无感知的底层服务,否则网络效应难以自强化。

这并非成熟度问题,而是产品本质问题。

梅特卡夫定律的误用

定律描述价值≈n²固然美好,但其假设存在偏差:

-

用户间需深度互动(实际罕见)

-

网络应具粘性(实际缺失)

-

价值向上汇聚(实际分散)

-

存在转换成本(实际极低)

-

规模构筑护城河(尚未显现)

加密货币多数不符合这些前提。

关键变量 k 值的启示

在 V=k·n²模型中,k 值代表:

-

货币化效率

-

信任程度

-

参与深度

-

留存能力

-

转换成本

-

生态成熟度

Facebook 与腾讯的 k 值介于 10⁻⁹至 10⁻⁷,因网络规模巨大而微小。

加密货币的 k 值测算(按 1 万亿市值):

-

4 亿用户 → k≈10⁻⁶

-

1 亿用户 → k≈10⁻⁵

-

4,000 万用户 → k≈10⁻⁴

这意味着市场预设每个加密用户价值远超 Facebook 用户,尽管其留存率、货币化能力和粘性均处劣势。这已非早期乐观,而是过度透支未来。

真实的网络效应现状

加密货币实际具备:

-

双边网络效应(用户↔开发者↔流动性)

-

平台效应(标准、工具、可组合性)

这些效应真实存在但脆弱:易被分叉,复合缓慢,远未达到 Facebook、微信或 Visa 的 n²级飞轮效应。

关于未来前景的理性看待

「互联网将构建于加密网络」的愿景确实诱人,但需要明确:

-

这个未来可能实现

-

当下尚未到来,现有经济模型未能体现

当前价值分配呈现:

-

费用流向应用层而非 L1

-

用户由交易所和钱包掌控

-

MEV 截取价值盈余

-

分叉削弱竞争壁垒

-

L1 难以固化创造的价值

价值捕获正经历基础层→应用层→用户聚合层的迁移,这对用户有利,但不应为此支付超前溢价。

成熟网络效应的特征

健康网络应呈现:

-

稳定性流动性

-

开发者生态集中

-

基础层费用捕获提升

-

机构用户持续留存

-

跨周期留存率增长

-

可组合性防御分叉

目前以太坊初现端倪,Solana 蓄势待发,多数公链仍相距甚远。

结论:基于网络效应逻辑的估值判断

如果加密用户:

-

粘性更低

-

货币化更难

-

流失率更高

其单位价值理应低于 Facebook 用户,而非高出 5-50 倍。当前估值已透支尚未形成的网络效应,市场定价仿佛强大效应已然存在,实则不然,至少现在尚未发生。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

华尔街空头盯上哪些目标?高盛揭露 AI 浪潮下的做空暗线

数据显示,美股卖空水平升至五年高位,但资金并没有贸然挑战AI巨头,而是绕道寻找那些被AI概念带飞却缺乏核心竞争力的“伪受益者”。

Aethir 以企业级增长确立 DePIN 计算领导地位:真实收入驱动的新一代算力基础设施模式

在全球 AI 基础设施需求持续爆发的背景下,传统中心化云计算体系已经逐步显露出容量瓶颈与效率天花板。随着大模型训练、AI 推理与智能体应用的快速渗透,GPU 正在从“算力资源”转变为“战略级基础设施资产”。在这一市场结构性变革中,Aethir 以去中心化实体基础设施网络(DePIN)模式,构建了当前业内规模最大、商业化程度最高的企业级 GPU 计算网络,迅速确立行业领先地位。规模化算力基础设施的商业化突破截至目前,Aethir 已在全球部署超过 435,000 个企业级 GPU 容器,覆盖 H100、H200、B200 与 B300 等最新一代 NVIDIA 硬件架构,累计为企业客户交付超过 14 亿小时的真实计算服务。仅在 2025 年第三季度,Aethir 实现营收 3,980 万美元,推动平台年经常性收入(ARR)突破 1.47 亿美元。Aethir 的增长来源于真实的企业级需求,包括 AI 推理服务、模型训练、大型 AI Agent 平台以及全球游戏发行商的生产级负载。这一收入结构,标志着 DePIN 赛道首次出现以

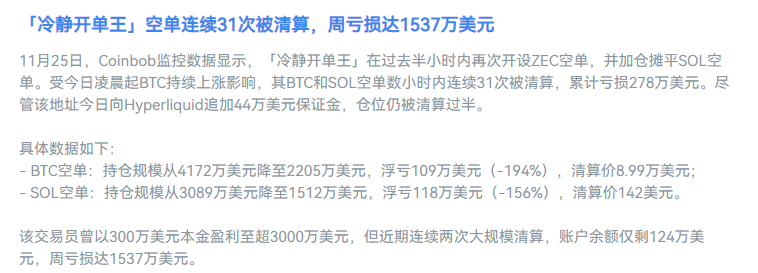

加密巨鲸多空搏杀录

MicroStrategy停购BTC,市场慌了?