Bitcoin ETF資金外流:應對波動性並評估2025年第三季牛市前景

2025年第三季度的加密貨幣市場呈現出鮮明的對比。曾被視為機構採用基石的Bitcoin ETF,近期卻面臨資金流出浪潮,僅美國現貨ETF在八月連續五天就流出11.7億美元。然而,在這種波動的表象之下,隱藏著更為細緻的故事:機構信心依然堅定,宏觀經濟壓力考驗市場韌性,長線投資者的戰略機會正在浮現。

資金流出敘事:韌性的考驗

八月ETF的資金流出並非需求崩潰,而是一種再平衡。受聯準會鷹派轉向及意外的PPI通脹報告影響,散戶投資者受到驚嚇而撤退。與此同時,以BlackRock的IBIT為首的機構投資者在拋售潮中持續增持,IBIT在此期間甚至未出現資金流出。這種雙重現象凸顯市場日益成熟,短線恐慌與長線信念並存。

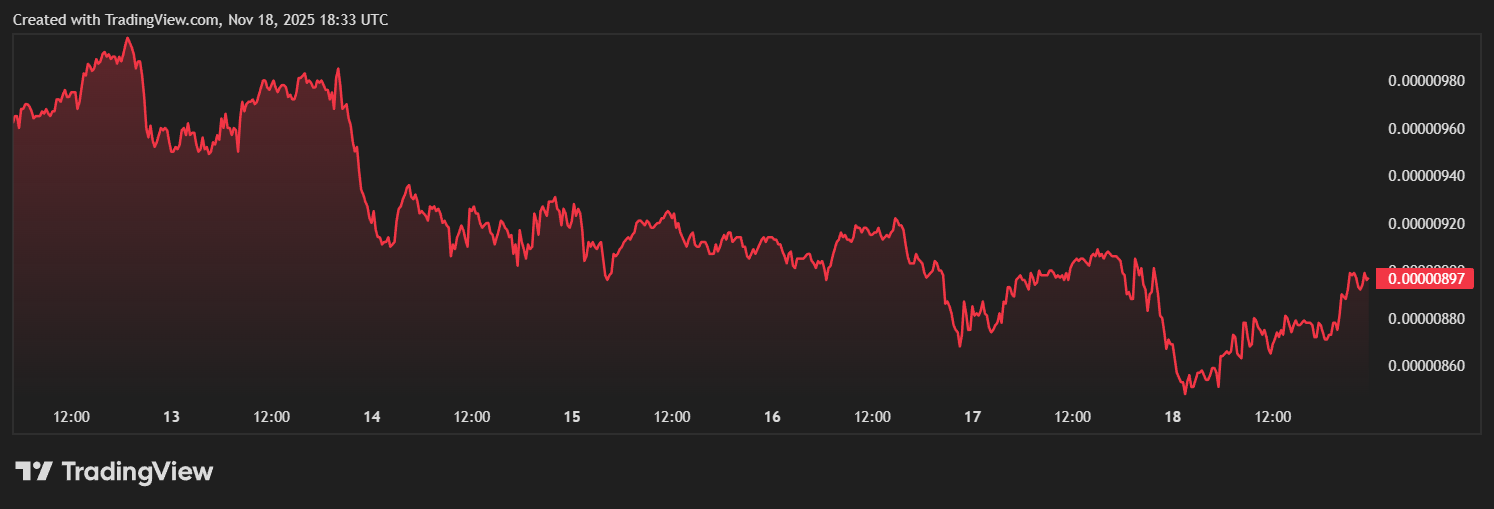

然而,技術面則顯得更為脆弱。Bitcoin價格跌至七週新低的111,000美元,其相對強弱指數(RSI)降至23.18,進入超賣區間。100K–107K美元的關鍵支撐區已成為心理戰場。若跌破此區間,可能引發更深度的修正,測試中段10萬美元區間。反之,若能反彈至117K–120K美元之上,尤其是九月聯準會如預期降息,則有望重燃年底牛市行情。

機構的槓鈴策略

儘管Bitcoin的零收益結構在高利率環境下吸引力下降,機構投資者已採用“槓鈴策略”。他們將5–10%的投資組合配置於Ethereum,該資產提供3.5%的質押年化收益率(APY)及通縮供應模型,同時以美國通脹保值債券(TIPS)及長期期權作對沖。這一轉變在ETF資金流向中表現明顯:八月Ethereum ETF吸引了29.6億美元資金流入,超越了Bitcoin的流出規模。

ETH/BTC比率現已達到0.037,為2023年以來新高,反映出這一再配置趨勢。Ethereum以其實用性驅動的生態系統,加上CLARITY Act下的監管明朗化,使其成為Bitcoin儲值敘事之外的有力替代選擇。對投資者而言,這意味著在宏觀經濟不確定性持續下,有必要將配置多元化,不僅限於Bitcoin。

波動中的戰略進場點

8月25日的逆轉——ETF單日流入2.19億美元——標誌著潛在的拐點。雖然這一單日流入尚未形成持續趨勢,但顯示機構買家將當前價格視為戰略進場點。投資者的關鍵在於觀察這一流入是否屬於更廣泛的累積階段。若每週持續流入超過10億美元,可能引發由稀缺性驅動的價格環境,尤其是聯準會九月降息降低持有Bitcoin的機會成本時。

對於願意承受波動的投資者而言,100K–107K美元的支撐區提供了高概率的進場機會。採取紀律性的策略——在100K美元下方設置止損單,並於價格穩定時分批進場——有望把握潛在反彈。此外,分散配置至Ethereum或創新型altcoin如Layer Brett(其提供25,000% APY質押獎勵及強大的DAO治理模型),可在提升回報的同時分散風險。

宏觀風險與未來展望

聯準會九月的政策決策仍是最關鍵的催化劑。若8月30日公布的核心PCE數據顯示通脹趨緩,市場或將轉向風險偏好環境,利好Bitcoin及其他加密資產。反之,若出現鷹派意外,拋售可能延續。投資者還需應對地緣政治風險及監管動態,這些因素都可能帶來進一步波動。

長期來看,Bitcoin基本面依然穩健。減半後的動態、機構持續累積,以及不斷壯大的金庫市場(MicroStrategy持有價值71億美元的BTC即是一例)為其提供堅實基礎。然而,實現年底目標——120K美元甚至更高——仍需耐心與紀律。

結論:在謹慎與機會間取得平衡

2025年第三季度的資金流出並非看跌信號,而是市場成熟度的考驗。對投資者而言,挑戰在於將風險管理與戰略進場點相結合。關注關鍵技術位、跟隨機構資金流向,並分散配置至Ethereum及高信念altcoin如Layer Brett,有助於應對波動。隨著聯準會九月政策路徑逐漸明朗,市場有望迎來潛在牛市突破——前提是投資者保持警覺並靈活應對。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Solana 區塊鏈速度結合 XRP 安全性,Tundra 推出革命性質押協議

2026年三大最佳加密貨幣投資,其中一項僅售0.035美元且銷售迅速

AI化身賦能,TwinX如何打造沉浸式互動與價值流通?

1. 創作者經濟的挑戰:Web2內容平台存在演算法不透明、分配不公、收益分成機制不明確及粉絲遷移成本高等問題,導致創作者難以掌控自身數據與收益。 2. AI與Web3的融合:AI技術,尤其是AI Avatar技術的發展,以及Web3對創作者經濟的探索,為打破中心化平台的控制提供了全新解決方案。