NBER | 用模型揭示數字經濟擴張如何重塑全球金融格局

研究結果表明,從長期來看,儲備需求效應主導了替代效應,導致美國利率降低,美國對外借款增加。

作者 :Marina Azzimonti and Vincenzo Quadrini

來源 :NBER

編譯 :李雨佳

一、引言

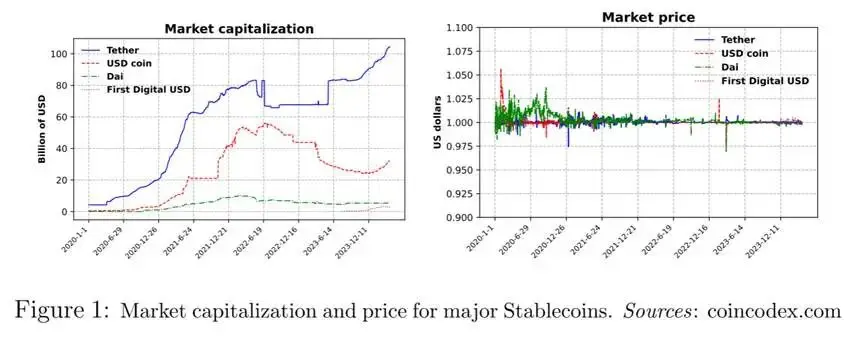

該文聚焦數位經濟發展對美國債務在全球金融市場核心地位及穩定幣作用的影響。美國政府債務因兼具流動性、便利服務與價值儲存功能,維持美元計價資產低利率,而穩定幣作為特殊加密貨幣,與美元或儲備貨幣掛鉤、價值相對穩定,其市場規模雖當前小於美國國債,但未來預計大幅增長,可能改變對美元計價資產及美國政府債務的持有情況。  為探究穩定幣等影響,該文構建含美國、世界其他地區和數位經濟的多國模型,數位經濟的增長受主體熟悉度等驅動,通過"金融需求"(主體儲蓄組合納入數位資產,增加數位資產需求)和"實際需求"(主體購買數位經濟生產的服務,增加數位生產需求)兩個渠道作用於經濟。長期"金融需求"渠道主導,會使美國利率下降、全球失衡上升,且數位經濟增長與美國消費波動性增大、世界其他地區波動性降低相關,同時穩定幣抵押資產類型會影響對美元等儲備資產的需求,其發展對國際金融市場影響複雜,需關注抵押工具等因素。

為探究穩定幣等影響,該文構建含美國、世界其他地區和數位經濟的多國模型,數位經濟的增長受主體熟悉度等驅動,通過"金融需求"(主體儲蓄組合納入數位資產,增加數位資產需求)和"實際需求"(主體購買數位經濟生產的服務,增加數位生產需求)兩個渠道作用於經濟。長期"金融需求"渠道主導,會使美國利率下降、全球失衡上升,且數位經濟增長與美國消費波動性增大、世界其他地區波動性降低相關,同時穩定幣抵押資產類型會影響對美元等儲備資產的需求,其發展對國際金融市場影響複雜,需關注抵押工具等因素。

二、文獻綜述

過往有較多加密貨幣、穩定幣及相關領域的研究,加密貨幣價值多源於交換媒介等用途,穩定幣作為安全資產凸顯價值儲存作用,其相關研究涵蓋與傳統工具比較、套利動態、投機風險等,還涉及中央銀行數位貨幣(CBDC)影響及數位經濟相關模型,包括多國模型用於分析穩定幣對貨幣政策等的作用。而本文聚焦數位經濟作為數位服務和新儲蓄工具提供者的過渡性和長期影響,將其擴張視為緩解全球安全資產短缺的潛在機制,為相關文獻做貢獻。

三、數位經濟概述

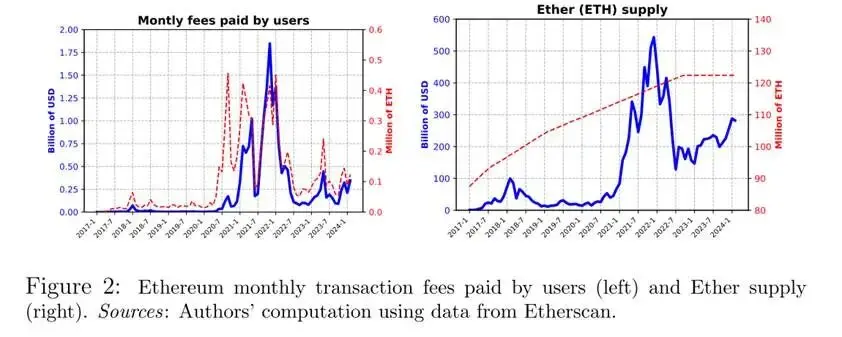

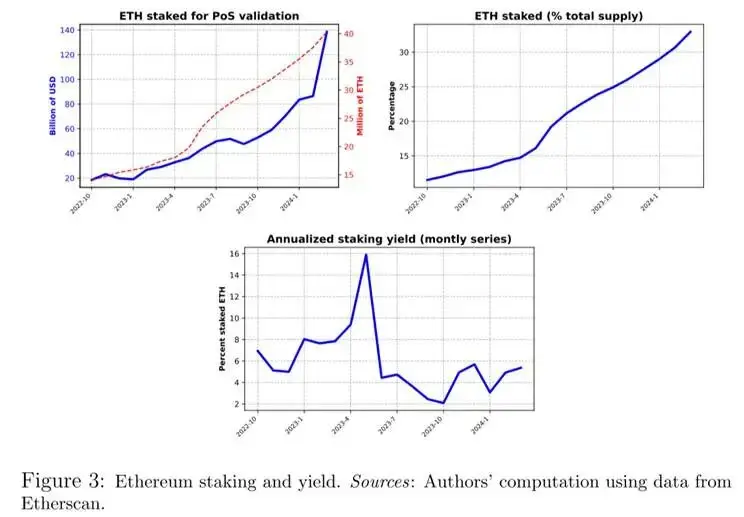

3.1區塊鏈與數位生產 數位經濟基礎與區塊鏈:數位經濟運作以區塊鏈技術為基礎,區塊鏈是去中心化公共賬本,由節點競爭驗證交易區塊並獲獎勵,常見協議有PoW和PoS。比特幣、以太坊是知名區塊鏈,圖 2 呈現以太坊用戶交易費用及以太幣供應情況,體現其數位生產與加密貨幣市值等信息。  數位經濟的生產與規模:數位經濟是生產性"生態系統",類似傳統經濟用生產投入產服務,如通過 dApps 做公寓租賃匹配,交易費用量化服務價值。以太坊網絡是數位經濟一部分,圖 2 輔助說明其交易費用和加密貨幣市值情況。 加密貨幣(以太幣)的生產投入角色:2022 年以太坊驗證協議從PoW 轉 PoS,以太幣成為驗證服務生產投入,驗證者質押以太幣賺費用,質押量和收益率受關注。圖3展示質押ETH 數量、占總供應比例及質押收益率等。

數位經濟的生產與規模:數位經濟是生產性"生態系統",類似傳統經濟用生產投入產服務,如通過 dApps 做公寓租賃匹配,交易費用量化服務價值。以太坊網絡是數位經濟一部分,圖 2 輔助說明其交易費用和加密貨幣市值情況。 加密貨幣(以太幣)的生產投入角色:2022 年以太坊驗證協議從PoW 轉 PoS,以太幣成為驗證服務生產投入,驗證者質押以太幣賺費用,質押量和收益率受關注。圖3展示質押ETH 數量、占總供應比例及質押收益率等。  3.2穩定幣的創建 穩定幣是由一些實體發行的負債,其價值與一種基礎資產掛鉤。該文聚焦於與美元掛鉤的穩定幣並考慮兩種常見的機制。在第一種機制中,掛鉤價值通過持有與穩定幣數量相同的美元儲備來維持。在第二種機制中,穩定幣由加密資產超額抵押。 以美元儲備為抵押:在這種情況下,穩定幣的創建方式是將相同或類似金額的美元存入一個鎖定賬戶。發行方的資產負債表如圖 4 所示。

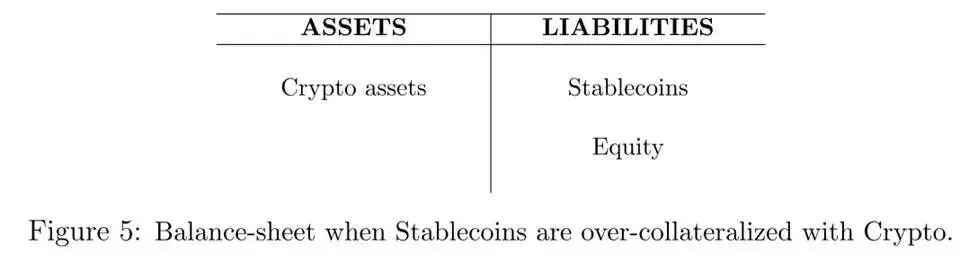

3.2穩定幣的創建 穩定幣是由一些實體發行的負債,其價值與一種基礎資產掛鉤。該文聚焦於與美元掛鉤的穩定幣並考慮兩種常見的機制。在第一種機制中,掛鉤價值通過持有與穩定幣數量相同的美元儲備來維持。在第二種機制中,穩定幣由加密資產超額抵押。 以美元儲備為抵押:在這種情況下,穩定幣的創建方式是將相同或類似金額的美元存入一個鎖定賬戶。發行方的資產負債表如圖 4 所示。  以加密資產為抵押:在這種情況下,發行方面臨資產負債表錯配,因為資產的計價貨幣與負債的計價貨幣不同。由於加密貨幣的市場價值隨時間大幅波動,穩定幣必須超額抵押。因此,對於每個穩定幣,發行方持有的加密貨幣價值超過 1 美元。發行方的資產負債表如圖 5 所示。

以加密資產為抵押:在這種情況下,發行方面臨資產負債表錯配,因為資產的計價貨幣與負債的計價貨幣不同。由於加密貨幣的市場價值隨時間大幅波動,穩定幣必須超額抵押。因此,對於每個穩定幣,發行方持有的加密貨幣價值超過 1 美元。發行方的資產負債表如圖 5 所示。

四、模型

模型中有三個國家/地區:美國(US)、世界其他地區(RoW)和數位經濟(DiEco)。該文將數位經濟視為一個有自己貨幣的獨特經濟體。然而,定義數位經濟的不是地理邊界,而是其運作所基於的技術平台區塊鏈。

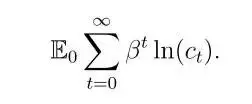

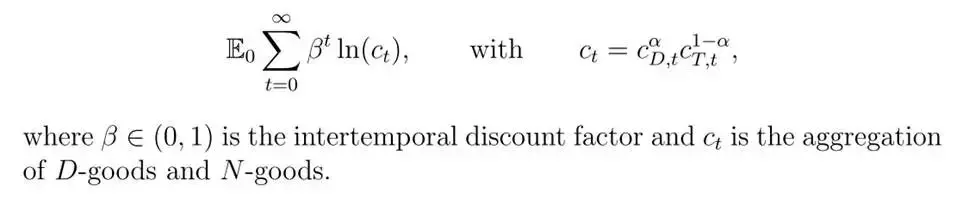

4.1數位經濟 數位經濟中存在連續的主體,他們最大化預期終身消費效用:  消費籃子含 D 商品(可在數位與非數位經濟生產)和 N 商品(僅非數位經濟生產),二者消費比例由一階條件確定:

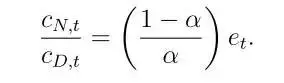

消費籃子含 D 商品(可在數位與非數位經濟生產)和 N 商品(僅非數位經濟生產),二者消費比例由一階條件確定:  數位經濟主體需進口N 商品、可出口 D 商品,其與加密貨幣價格、服務價格存在關聯,加密貨幣質押用於數位交易驗證,受特有衝擊但加總後衝擊抵消。數位經濟居民可發行穩定幣(數位負債),其價值穩定,還可持有美國債券。通過套利分析,均衡時穩定幣收益率不小於美國債券收益率,進而推導數位經濟主體預算約束與期末財富,得出最優政策,包括消費、加密貨幣與固定收益資產(含美國債券和穩定幣)的分配,不同收益率情況影響資產選擇。以N商品為單位,數位經濟主體的預算約束為:

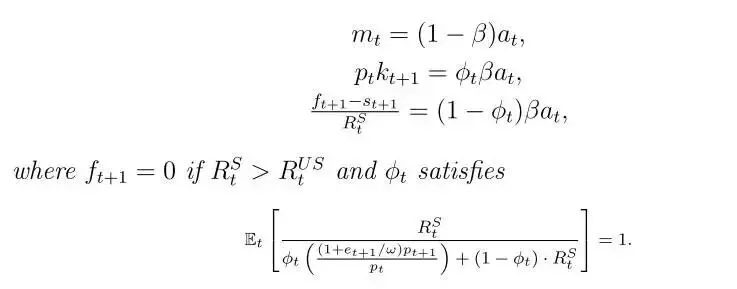

數位經濟主體需進口N 商品、可出口 D 商品,其與加密貨幣價格、服務價格存在關聯,加密貨幣質押用於數位交易驗證,受特有衝擊但加總後衝擊抵消。數位經濟居民可發行穩定幣(數位負債),其價值穩定,還可持有美國債券。通過套利分析,均衡時穩定幣收益率不小於美國債券收益率,進而推導數位經濟主體預算約束與期末財富,得出最優政策,包括消費、加密貨幣與固定收益資產(含美國債券和穩定幣)的分配,不同收益率情況影響資產選擇。以N商品為單位,數位經濟主體的預算約束為:  引理1:給定期末財富和價格序列,數位經濟主體選擇的最優政策為:

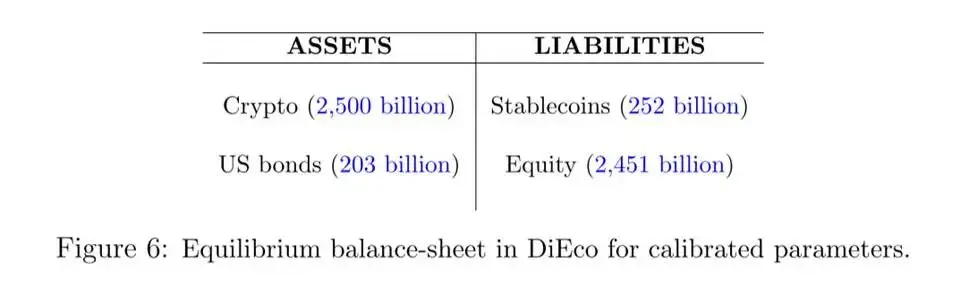

引理1:給定期末財富和價格序列,數位經濟主體選擇的最優政策為:  為了理解數位經濟主體的投資組合選擇,該文提供一個數值概述,說明這些選擇如何受到一些關鍵變量和參數的影響。圖 6 顯示了校準模型中數位經濟主體在穩態均衡下的合併資產負債表。

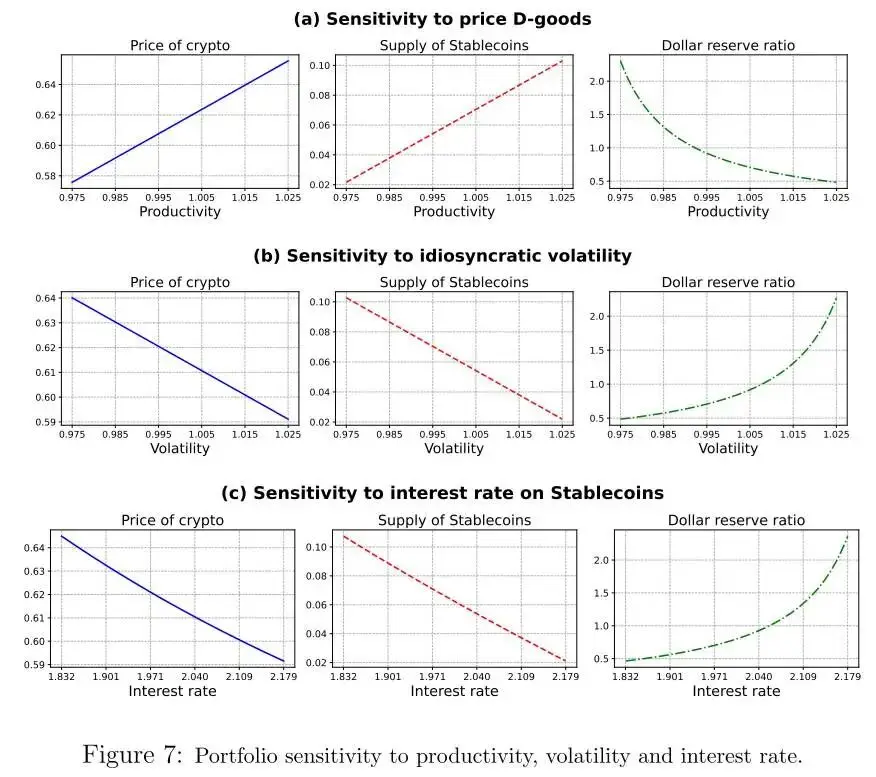

為了理解數位經濟主體的投資組合選擇,該文提供一個數值概述,說明這些選擇如何受到一些關鍵變量和參數的影響。圖 6 顯示了校準模型中數位經濟主體在穩態均衡下的合併資產負債表。 從基準校準出發,該研究探究數位經濟主體的投資組合選擇如何隨三個變量變化:(i) 數位經濟生產的D商品相對價格(即數位經濟的匯率);(ii) 數位經濟特有衝擊的波動性;(iii) 穩定幣利率。圖7展示投資組合對各變量的敏感性。

從基準校準出發,該研究探究數位經濟主體的投資組合選擇如何隨三個變量變化:(i) 數位經濟生產的D商品相對價格(即數位經濟的匯率);(ii) 數位經濟特有衝擊的波動性;(iii) 穩定幣利率。圖7展示投資組合對各變量的敏感性。  D商品價格升高,加密貨幣市值、穩定幣供應增加,因主體財富提升調整投資組合;特有波動性增大,加密貨幣價格、穩定幣供應下降,更多穩定幣由美債支持;穩定幣利率上升,主體發行穩定幣減少,加密貨幣價格因槓桿降低而下降,且 D 商品價高使穩定幣供應多,不確定性和高利率則起反作用。

D商品價格升高,加密貨幣市值、穩定幣供應增加,因主體財富提升調整投資組合;特有波動性增大,加密貨幣價格、穩定幣供應下降,更多穩定幣由美債支持;穩定幣利率上升,主體發行穩定幣減少,加密貨幣價格因槓桿降低而下降,且 D 商品價高使穩定幣供應多,不確定性和高利率則起反作用。

4.2 非數位經濟

非數位經濟主體與生產

美國和世界其他地區(RoW)主體有與數位經濟主體相同偏好,追求預期終身效用最大化:

生產用恆定供應的不可再生土地,主體依特有生產力衝擊,生產D或N商品,因技術相同,二者相對價格為 1,但數位經濟D商品價格可能更低。美國與RoW的差異在於其波動性,RoW 主體面臨更高波動,使美國淨外國資產頭寸更低,符合數據,且 RoW 中分布展形更高(假設3.1)。

主體類型與金融市場

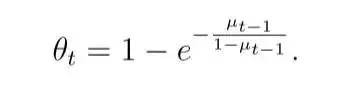

主體分習慣型(了解數位經濟、考慮買其 D商品和穩定幣)和不習慣型(不了解、不持有),狀態隨時間以概率和轉換,演變影響 D 商品和穩定幣需求。

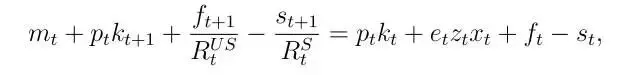

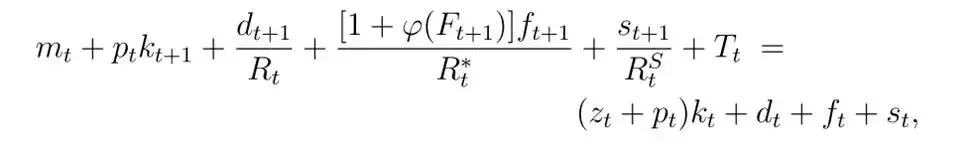

金融市場中,美和 RoW 政府發債,主體可持國內外債券及穩定幣,持有外國債券有成本(假設3.2),穩定幣因數位經濟特性無此成本,主體預算約束因類型而異,習慣型對應約束公式為:

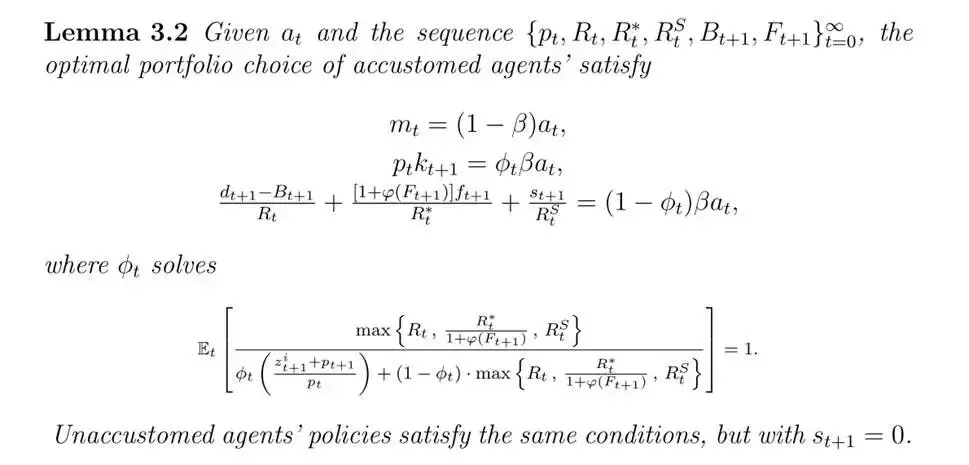

不習慣型不持穩定幣,最優政策由引理 3.2 確定,涉及儲蓄在土地、債券間配置及不同資產回報比較。

無數位經濟的均衡屬性

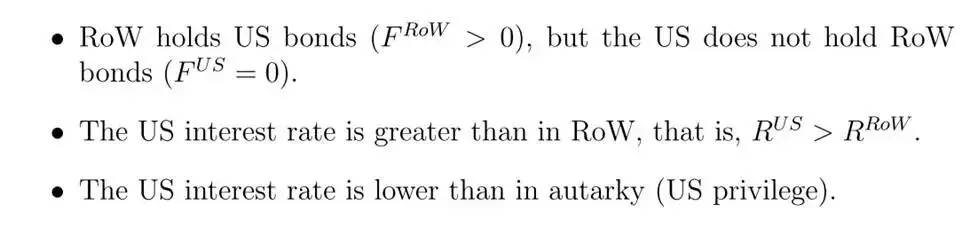

無數位經濟時,由於美國與世界其他地區的區別僅在於特有衝擊的波動性,整合經濟的穩態具有以下屬性:

這些由主體決策匯總和市場出清推導而來,反映了風險與儲蓄、債券回報均衡及金融整合對美利率的影響,如更高波動促 RoW 多儲蓄並向美貸款,RoW 持美債需美債利率更高以平衡成本,金融整合讓美國借款利率更低。

4.3 完全整合的世界經濟

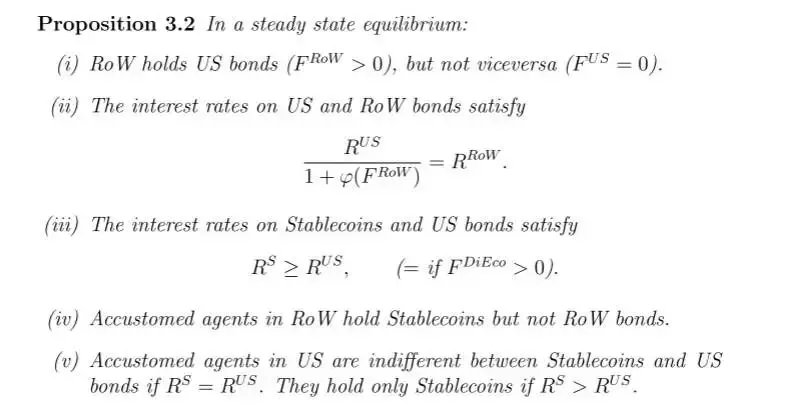

現在考慮完全整合的經濟情況,其中美國和世界其他地區(RoW)的習慣型主體可以持有數位經濟(DiEco)發行的穩定幣,且數位經濟的主體可以持有美國和世界其他地區發行的債券。以下命題描述了一些穩態屬性。

五、定量分析

本部分聚焦量化數位經濟增長對金融市場的影響,其擴張由傳統經濟主體對數位活動的熟悉度(習慣型主體份額)驅動。增加通過 "金融需求"和 "實際需求"兩個渠道影響經濟,後續將通過反事實模擬區分分析。

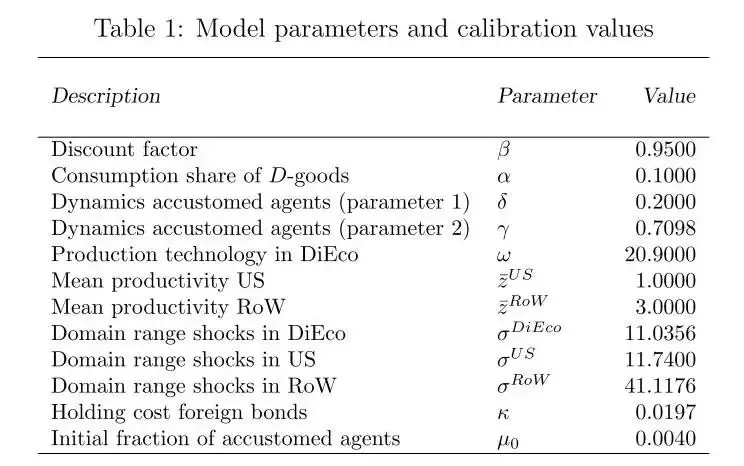

5.1 校準 該文結合2023年加密貨幣市值等校準初始值與穩態目標。後該文繼續校準與生產率、加密貨幣價值相關參數,以匹配美國債券利率、淨外國資產頭寸等六個矩。各參數共同作用實現模型校準,表1呈現完整校準參數。

5.2 轉移動態均衡

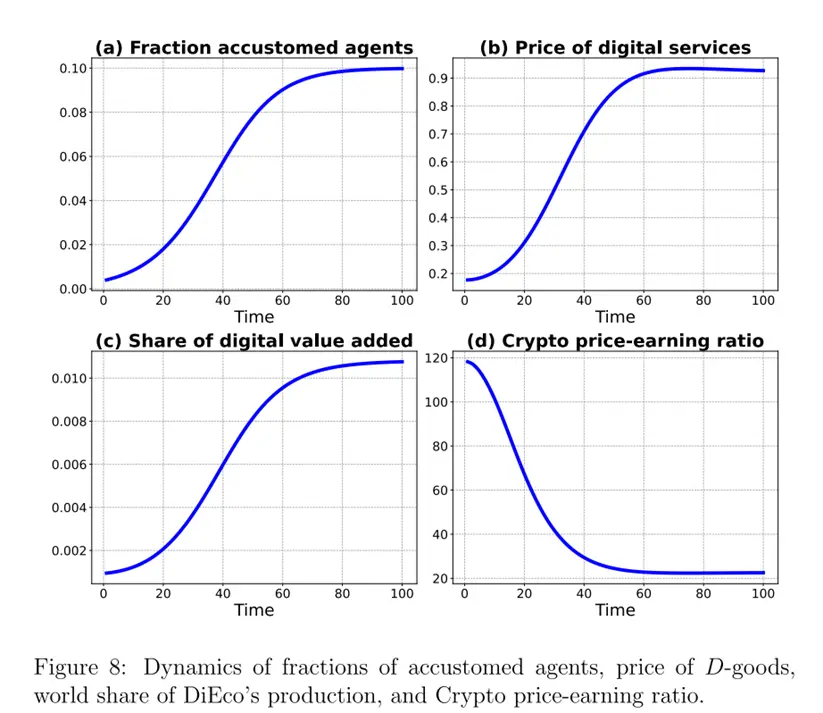

圖8呈現四個關鍵變量轉移動態,習慣型主體份額外生演變,從初始0.4% 逐步升至長期10%,驅動模型轉移動態。數位經濟D商品價格起初遠低於非數位經濟,因早期需求有限,隨主體分習慣型比例增加,需求和價格提升。數位經濟增加值占世界總產出比例從0.2%增至約1.1%。加密貨幣市盈率起初超100,受未來增長預期驅動,後隨行業成熟降至約20,類似新興行業估值變化。

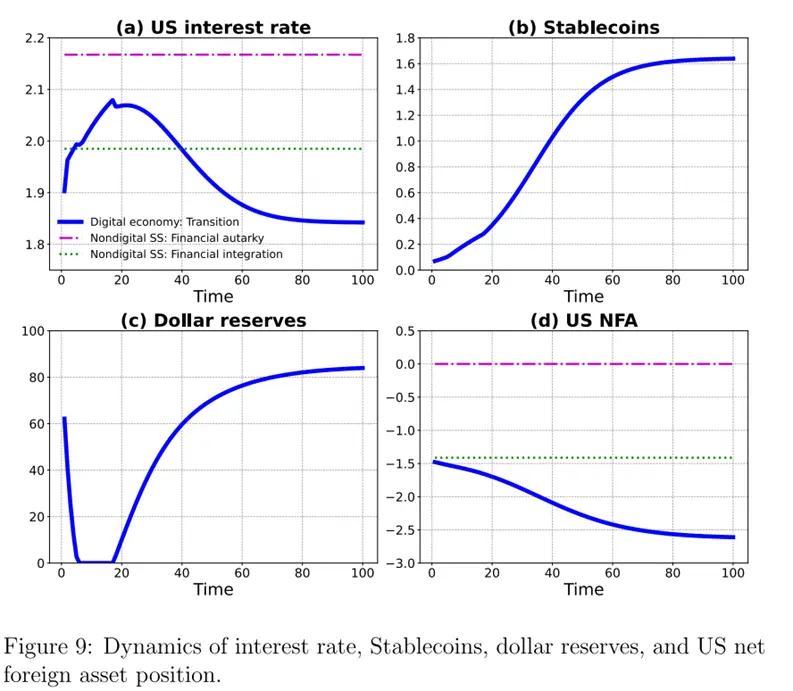

圖 9 展示了其他變量的轉移動態。美國利率受兩種相反力量影響呈非單調軌跡,先升後降。主體分習慣型比例增加使世界其他地區主體轉持穩定幣,給美國利率下行壓力;同時推高 D 商品價格和加密貨幣價值,數位經濟主體財富增加、增發穩定幣,又給利率上行壓力。穩定幣發行隨兩種力量增加,早期供給側效應主導,美元儲備比率低,後期比率上升強化美債需求。

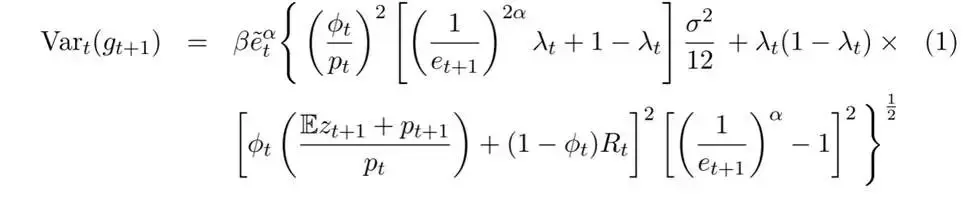

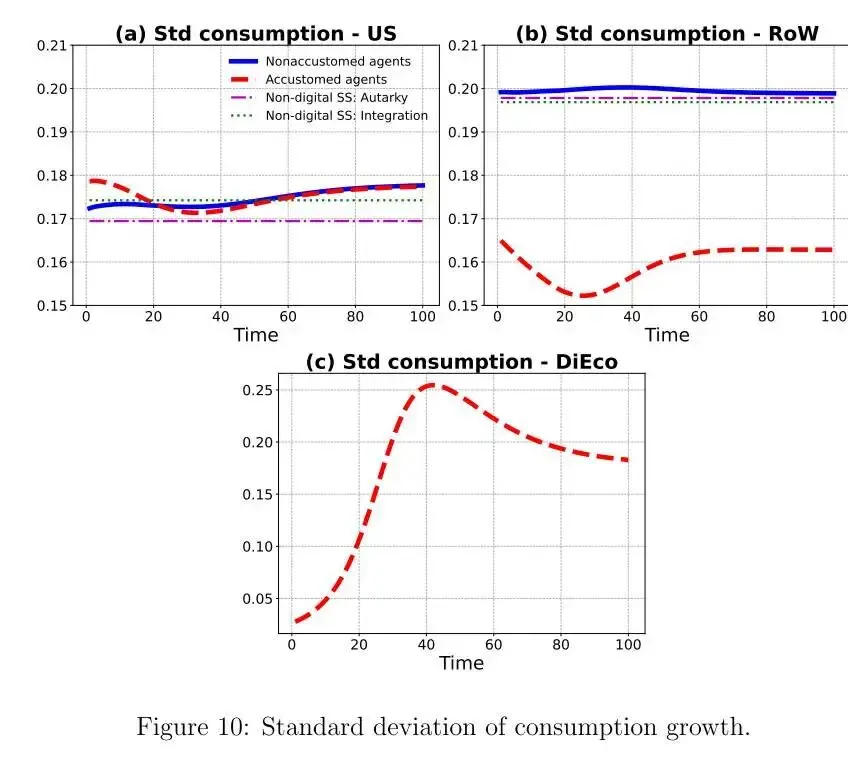

無數位經濟時,金融自給自足的穩態美國利率高於整合時,體現金融整合讓美國享"過度特權"(以更低利率借款);而有數位經濟時利率更低,表明其擴張強化該特權。數位經濟也影響資產跨國所有權,美國初始負淨外國資產頭寸隨其擴張進一步惡化,加劇外部失衡。 5.3 消費保險(Consumption insurance) 數位經濟增長借穩定幣發行影響全球金融市場,改變主體投資組合構成,進而作用於個體消費和財富波動性。該文推導出個人消費增長標準差的解析公式:  圖 10 呈現轉型期各國不同類型主體消費增長標準差。美國習慣型主體消費波動性隨時間上升,因美國淨外國資產下降、槓桿增加,淨值和消費波動性變大;不習慣型主體起初波動高,因可能轉變類型致 D 商品價格大幅波動,後隨價格差異縮小影響減弱。世界其他地區習慣型主體消費波動更低,因接觸數位經濟可購高回報穩定幣,調整投資組合降低淨值波動。數位經濟主體消費波動顯著增加,源於市盈率下降,財富中當前收益(受特有風險)占比升,期末財富波動大,消費波動也大。

圖 10 呈現轉型期各國不同類型主體消費增長標準差。美國習慣型主體消費波動性隨時間上升,因美國淨外國資產下降、槓桿增加,淨值和消費波動性變大;不習慣型主體起初波動高,因可能轉變類型致 D 商品價格大幅波動,後隨價格差異縮小影響減弱。世界其他地區習慣型主體消費波動更低,因接觸數位經濟可購高回報穩定幣,調整投資組合降低淨值波動。數位經濟主體消費波動顯著增加,源於市盈率下降,財富中當前收益(受特有風險)占比升,期末財富波動大,消費波動也大。  數位經濟增長對全球風險分擔影響顯著,長期看美國擴展保險供應至世界其他地區,部分由數位經濟虛擬居民提供。因個體消費波動與財富波動相關,美國財富集中度會上升,世界其他地區(不含數位經濟居民)財富集中度或下降,這體現了數位經濟在全球消費保險和財富分布層面的複雜作用。

數位經濟增長對全球風險分擔影響顯著,長期看美國擴展保險供應至世界其他地區,部分由數位經濟虛擬居民提供。因個體消費波動與財富波動相關,美國財富集中度會上升,世界其他地區(不含數位經濟居民)財富集中度或下降,這體現了數位經濟在全球消費保險和財富分布層面的複雜作用。

六、結論與建議

美元憑藉其穩定性處於國際金融核心。該文發現數位經濟(尤其是穩定幣)增長通過兩個渠道影響全球金融。第一個渠道是增加對穩定幣的需求。由於穩定幣部分由美元計價資產支持,這會導致美國利率下降,全球失衡加劇。第二個渠道增加由非美元資產支持的穩定幣供應。這會提高美國利率,減少全球失衡。模型模擬顯示,從長期來看,第一個渠道主導第二個渠道,美國利率下降。這也意味著美國的淨對外借款將繼續增加。 同時,該文還發現數位經濟擴張將使穩定幣供應增加,有利於部分主體平滑消費,世界其他地區習慣數位經濟的主體更易受益,但會以美國和數位經濟主體消費波動升高為代價。全球層面,數位經濟因提供廉價服務和保險利於提升福利,但福利在國家和主體間分布不對稱,探究其福利影響是後續研究方向。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

質押借貸狂歡日第 26 期:借入 USDT、USDC,立享最高 40% 的 APR 折扣

質押借貸狂歡日第 26 期:借入 USDT、USDC,立享最高 40% 的 APR 折扣

關於提高 Bitget 現貨槓桿 VIP 等級借貸限額係數之公告

Bitget x DGRAM 嘉年華:瓜分 49,500,000 DGRAM!