標普將USDT下調至最低評級,穩定幣龍頭引發爭議

標普將USDT評級下調至最低等級,理由集中於高風險儲備及資訊披露不足,而中心化且透明的穩定幣如USDC則獲得了更高評價。

原文標題:《標普給予 Tether 最差評級,其他穩定幣它看得上誰?》

原文作者:Azuma,Odaily

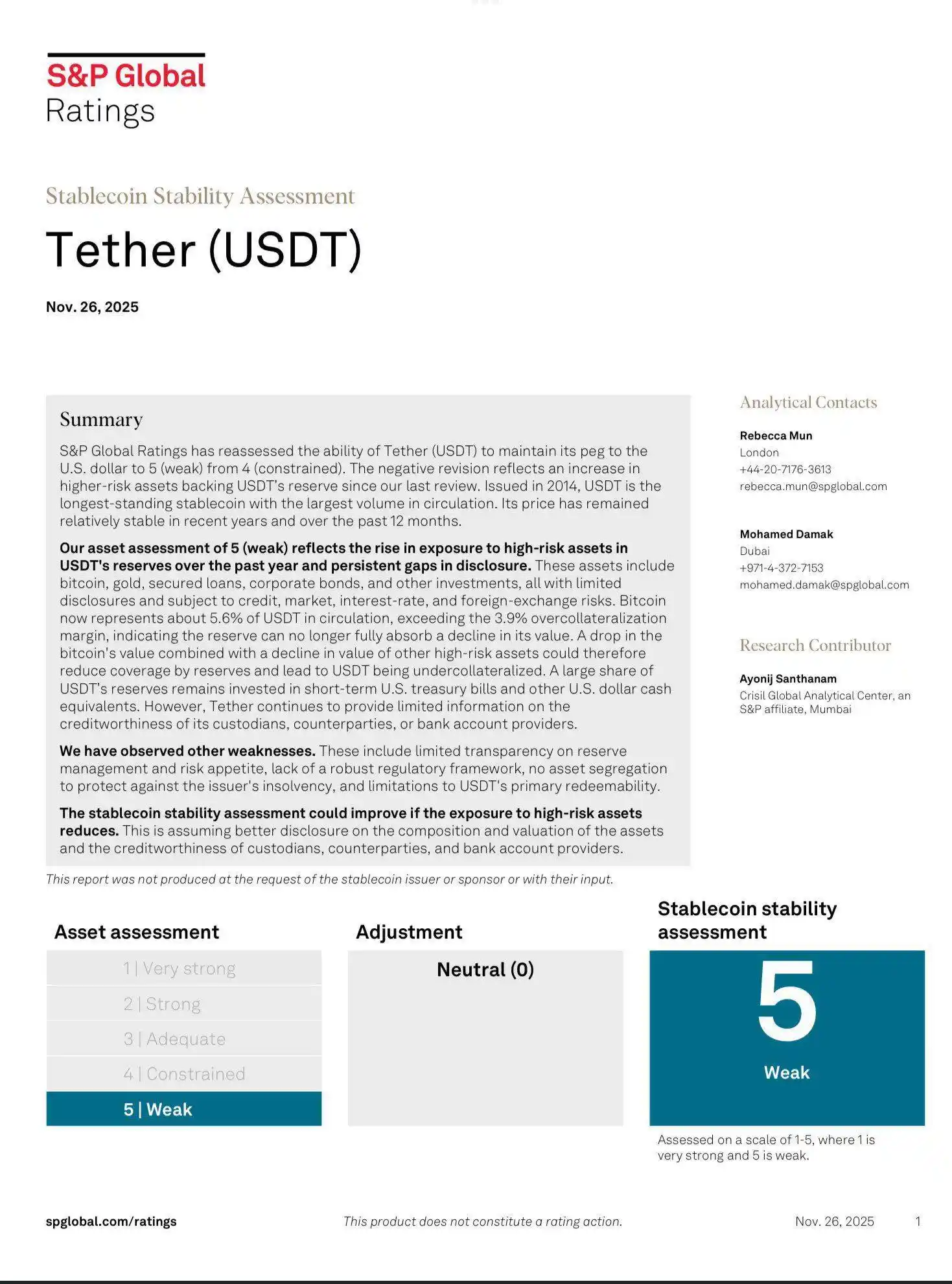

美東時間 11 月 26 日,頂級評級機構標普國際(S&P Global)宣布將穩定幣巨頭 Tether(USDT)的評級結果從「4」(受限)下調至「5」(脆弱),即該評級體系下的最低等級。

這也是繼 Strategy 之後,標普再次對業界龍頭公司給出令人咋舌的消極評級結果。

標普的評級標準

標普與穆迪、惠譽並稱為世界三大評級機構,是目前國際金融市場上公認的最具權威性的信用評級機構之一。根據標普的官方介紹,其針對穩定幣的穩定性評估系統旨在為市場參與者提供各類穩定幣穩定性的透明度,並特別深入分析其脫鉤風險。

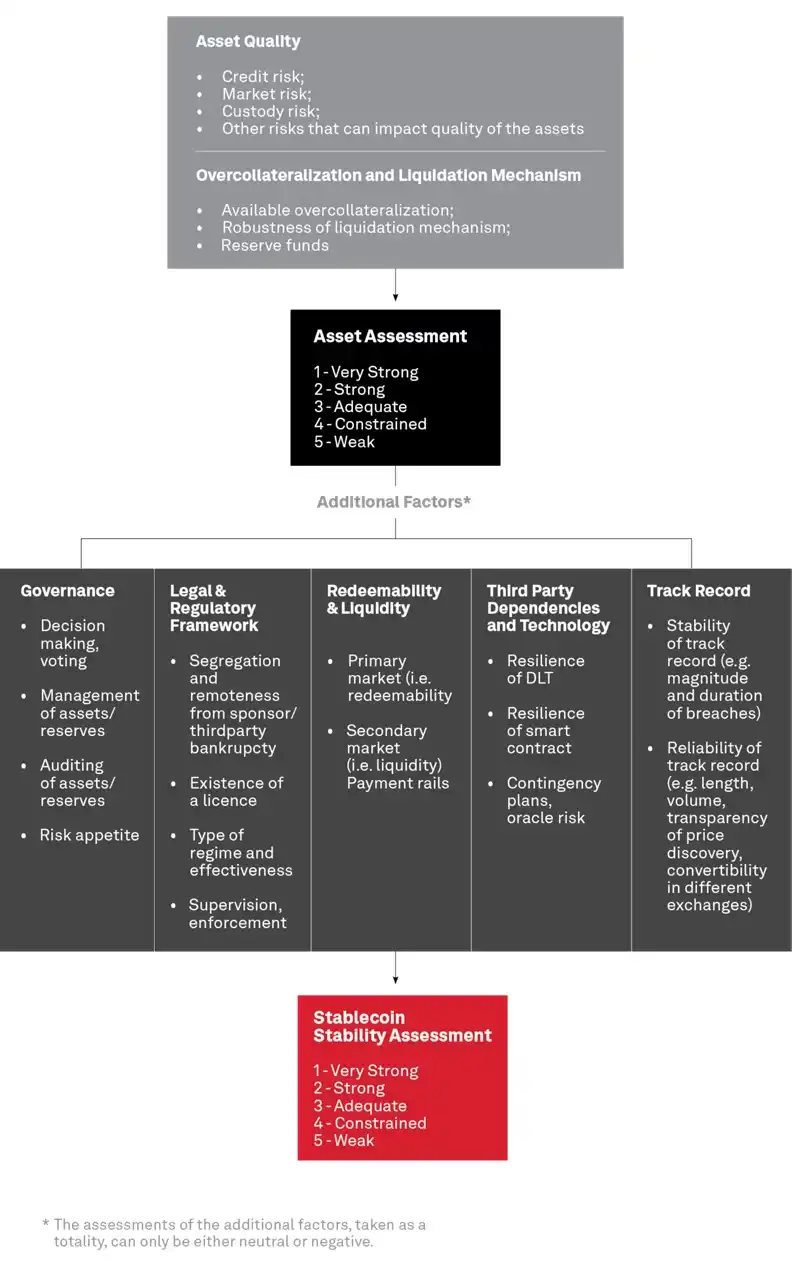

具體而言,標普的分析方法分為以下幾步:

· 首先是對資產質量進行風險評估,包括信用風險、市場價值和託管風險;

· 之後則會進一步分析各大穩定幣的超額抵押要求和清算機制可在多大程度上緩解這些風險(下圖淺灰色框);

· 綜合這些因素後,標普將對各穩定幣給出從 1 分至 5 分(極強、強勁、充足、受限、脆弱)的資產質量分數(下圖黑色框);

· 在完成資產質量評估後,標普還將考量治理機制、法律與監管框架、贖回能力與流動性、技術及第三方依賴、歷史記錄等五個額外維度(下圖深灰色框);

· 這五個維度的優、劣將共同構成一個整體風險評估視圖,從而影響各個穩定幣的最終得分(下圖紅色框)。

對 Tether(USDT)的定級理由

在關於下調 Tether(USDT)的公告中,標普表示此次下調反映了自上次評估以來支撐 USDT 的儲備中高風險資產出現了增長,以及 Tether 在資訊披露方面持續存在的問題。

標普展開解釋道,所謂的高風險資產包括比特幣、黃金、擔保貸款、公司債券和其他投資,所有這些資產的資訊披露均有限,且面臨信用風險、市場風險、利率風險和外匯風險。目前,Tether 的比特幣儲備價值約佔 USDT 流通總規模的 5.6%,超過了 USDT 本身 3.9% 的超額抵押率,這意味著其他低風險儲備資產已無法完全支持 USDT 的價值,如果 BTC 以及其他高風險資產的價值下降,可能會削弱 USDT 儲備的覆蓋能力,進而導致 USDT 抵押不足。至於其他低風險儲備資產,很大一部分投資於短期美國國債和其他美元現金等價物,然而 Tether 在託管機構、交易對手或銀行帳戶提供商等方面始終存在披露問題。

標普補充表示,除上述的主要原因外,該機構認為 Tether(USDT)還存在著儲備管理和風險偏好的透明度有限、缺乏健全的監管框架、沒有資產隔離以防範發行人破產,以及 USDT 可贖回性存在限制等其他問題。

在定級的最後,標普還補充了對 Tether(USDT)的評級調整可能性——如果 USDT 的高風險資產儲備敞口減少,且 Tether 能夠更好地進行資訊披露,可能會改善對其穩定性的評估。

其他穩定幣的評級情況

除了 Tether 之外,標普還曾對 USDC、USDe 等多種主流穩定幣進行過評級,具體結果如下:

· Circle(USDC):2(強勁);

· Circle(EURC):2(強勁);

· First Digital USD(FDUSD):4(受限);

· TrueUSD(TUSD):5(脆弱);

· Gemini USD(GUSD):2(強勁);

· Paxos USD(USDP):2(強勁);

· EUR Coinvertible(EURCv):3(充足);

· Mountain Protocol USD(USDM):3(充足);

· Ethena(USDe):5(脆弱);

· Sky Protocol(USDS/DAI):4(受限);

· Frax(FRAX):5(脆弱);

從上圖中不難看出,標普明顯更傾向於超額抵押模式且透明度較高的中心化穩定幣(比如 USDC),而對於主流的去中心化穩定幣則持相對悲觀的態度(如 USDe、USDS)——這也不難理解,從前兩部分的定級邏輯可以看出,標普會將 BTC 等加密資產歸為高風險類別,而這往往是去中心化穩定幣的主要抵押構成。

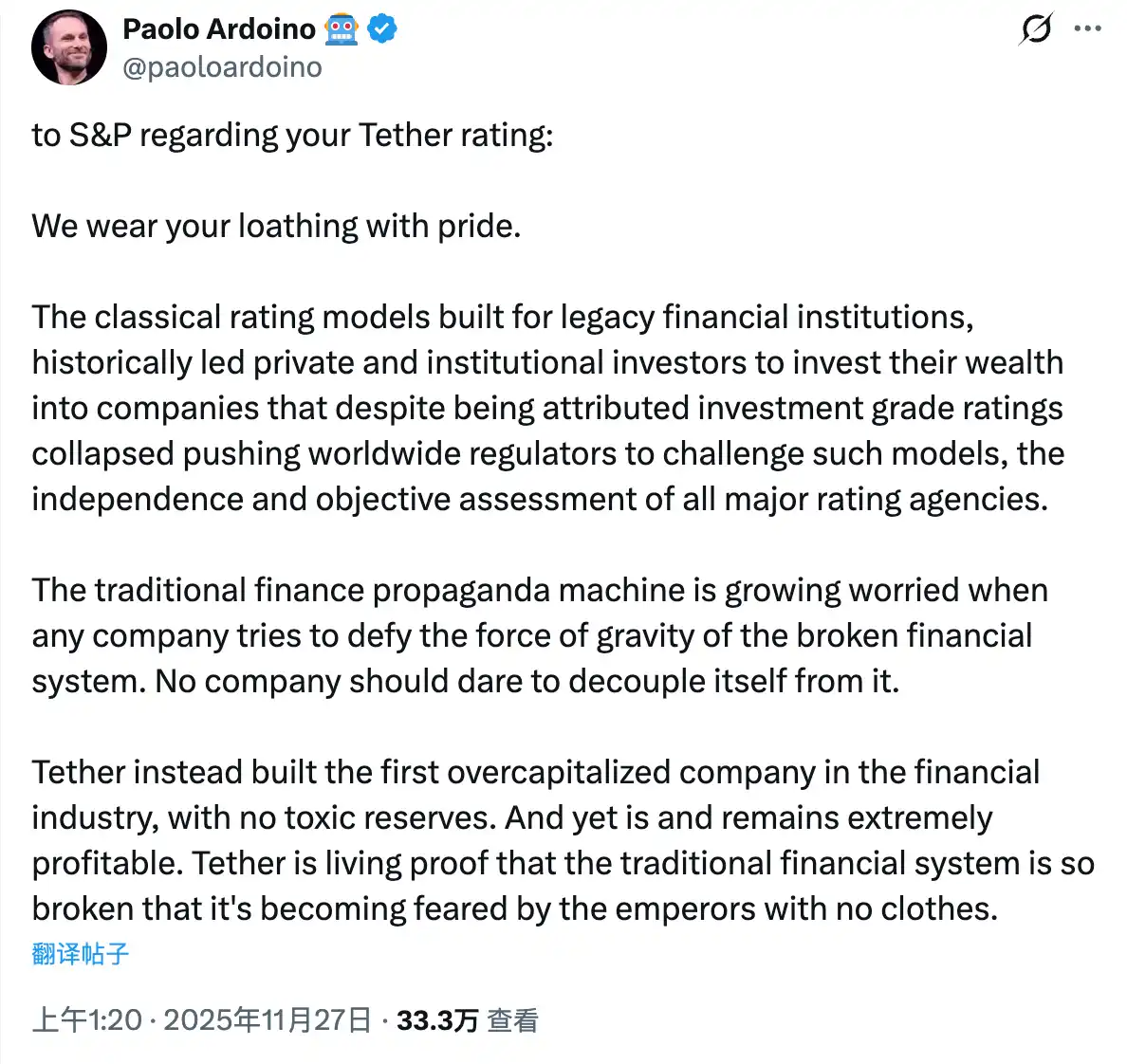

Tether 的回應

在標普給出對 Tether(USDT)評級調整結果後,Tether CEO Paolo Ardoino 於 X 平台發文強勢回應道:「我們以你們的憎恨為榮。」

Paolo Ardoino 補充表示,傳統金融機構沿用的古典評級模型,曾引導無數私人及機構投資者將財富投入那些雖獲投資級評級卻最終崩盤的企業,這促使全球監管機構開始質疑這些模型乃至所有主流評級機構的獨立性與客觀性。當企業試圖掙脫漏洞百出的金融體系重力束縛時,傳統金融的宣傳機器便日漸惶恐。沒有企業敢妄圖脫離這個體系。在這樣的背景下,Tether 卻打造了金融行業首家資本富餘的公司,而且沒有任何有毒的資產儲備金,它至今仍然盈利頗豐。Tether 的事實證明,傳統金融體系已經千瘡百孔,連那些「沒穿衣服的皇帝」都感到畏懼。

對 USDT 是否會有影響?

回看標普對於 Tether(USDT)的評級表述,除了 BTC 儲備佔比的變化之外,標普多次提到了 Tether 的資訊披露問題。

由於其離岸屬性以及一些營運層面的歷史遺留因素,Tether 在透明度方面始終伴隨著一定的非議。相較於最大的競爭對手 USDC,USDT 在儲備、審計等方面的披露不足是客觀事實,但憑藉著獨一檔的流動性條件(尤其是幾乎所有 CEX 都採用 USDT 作為基礎結算貨幣),再加之優秀的歷史表現和強勁的財務狀況,市場仍高度信任甚至依賴 USDT——在強大的網絡效應支撐下,USDT 始終穩坐穩定幣賽道的王座。

正如海外 KOL Novacula Occami 的評價:「……資訊披露不足是 Tether 長期存在的問題,但他們既無法,也無意去解決。」

顯然,區區一個標普的態度,並不足以動搖 USDT 的市場地位。不過需要注意的是,Tether 此前已官宣確認將於 12 月推出面向美國市場的穩定幣 USAT,而現已通過 GENIUS Act 法案在儲備狀況、監管註冊、披露機制、贖回條款方面均有嚴格規定,而這些規定的要求與標普的評級標準高度契合,若後續想要順利在美國推廣 USAT,Tether 或許多少還是需要顧及一下標普的評級。

今日在 Paolo Ardoino 強勢回應標普之後,Tether 的 USAT 業務負責人 Bo Hines 也緊跟著大罵「體制的失能會催生的制度性嫉妒」,但罵歸罵,Paolo Ardoino 可能還無需在意標普,Bo Hines 卻是真得好好想想該怎麼針對性解決標普提到的問題了。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

你可能誤解了 JESSE,這是給 Base 鏈帶來收入的一種嘗試

【英文長推】Ethereum能否穩坐王座?新一輪L1挑戰下的防守與反擊

【英文長推】Ethereum公品物品發展瓶頸與亮點:一場關於停滯的現場觀察

一文速覽 Devconnect 2025 七大熱點