2026年的聯準會,將如何影響幣圈?

將從鮑威爾時代的技術官僚式謹慎,轉向一個更明確地以降低借貸成本、服務總統經濟議程為目標的政策框架。

原文標題:2026: The Year of the Fed's Regime Change

原文作者: @krugermacro

編譯:Peggy,BlockBeats

編按:2026 年的聯準會或將迎來一次真正的「制度切換」。哈塞特若出任主席,貨幣政策可能從鮑威爾時代的謹慎穩健,轉向更激進的降息路徑與「成長優先」框架。短端利率、長端預期、跨資產定價都將被迫重估。本文整理這潛在轉折的關鍵邏輯與市場影響,明年的交易主線不只是降息,而是一個全新的聯準會。

以下為原文:

我們所熟知的美聯儲,將在2026 年終結。

明年資產回報的最重要驅動力,將是「新聯準會」——更具體來說,是川普任命的新任主席所帶來的政策典範轉移。

哈塞特(Kevin Hassett)已成為川普最有可能提名的聯準會主席人選(截至12 月2 日,Kalshi 預測市場給出的機率為70%)。哈塞特現任國家經濟委員會主任,是一位供給側經濟學家,也是川普的長期忠誠支持者。他主張「成長優先」的概念,認為既然抗通膨的戰爭大體已經獲勝,那麼維持高實質利率已不再是經濟理性,而是一種政治上的固執。倘若他上任,這將意味著一個決定性的體制轉變:聯準會將從鮑威爾時代的技術官僚式謹慎,轉向一個更明確地以降低借貸成本、服務總統經濟議程為目標的政策框架。

要理解他將建立怎樣的政策regime,可直接看他今年關於利率與聯準會的公開表態:

「如果聯準會12 月不降息,唯一解釋就是反川普的黨派偏見。」(11 月21 日)

「如果我在FOMC,我更有可能投票降息,而鮑威爾更不可能。」(11 月12 日)

「我同意川普的觀點:利率可以大幅降低。」(11 月12 日)

「預計的三次降息只是個開始。」(10 月17 日)

「我希望聯準會激進地持續降息。」(10 月2 日)

「聯準會的降息方向是正確的,利率應該會更低。」(9 月18 日)

「沃勒和川普關於利率的觀點是對的。」(6 月23 日)

如果把立場從鴿到鷹標在1–10 的刻度上(1 = 最鴿派,10 = 最鷹派),哈塞特大概處於2。

如果被提名,哈塞特將在1 月接替米蘭(Miran)成為聯準會理事,因為米蘭的短期任期屆時將結束。隨後在5 月,隨著鮑威爾任期屆滿,他將被提升為主席;而鮑威爾預計會依據歷史慣例在宣布意向後辭去其理事席位,從而為特朗普提名沃什(Kevin Warsh)創造空缺。

雖然沃什目前是哈塞特競爭主席職位的主要對手,但本文假定他最終將被納入體系、充當改革力量的一部分。作為前聯準會理事,沃什一直在公開「競選」一個結構性改革的平台,明確呼籲重建「新的財政部—聯準會協議」,並批評現任聯準會領導層「屈從於現狀的暴政(tyranny of the status quo)」。關鍵在於,沃什認為當下由AI 驅動的生產力激增本質上具有通縮性,這意味著聯準會在維持緊縮利率方面正在犯下政策錯誤。

新的權力平衡

在這項架構下,川普版聯準會將形成一個占主導地位的鴿派核心團隊,並擁有在多數寬鬆議題上爭取票數的可行路徑。但這並非百分之百保證,因為最終仍需達成共識,鴿派的傾向程度也具有不確定性。

➤ 鴿派核心(4 人):

Hassett(主席)、Warsh(理事)、Waller(理事)、Bowman(理事)

➤ 可被爭取者(6 人):

Cook(理事)、Barr(理事)、Jefferson(理事)、Kashkari(明尼阿波利斯)、Williams(紐約)、A. Paulson(費城)

➤ 鷹派(2 人):

Hammack(克里夫蘭)、Logan(達拉斯)

然而,如果鮑威爾選擇不辭去他的理事席位(儘管歷史機率極低——卸任主席幾乎都會辭職,例如耶倫在鮑威爾被提名後18 天就辭職),那將會是極其利空的情形。因為這不僅會阻止沃什的席位空缺,還會讓鮑威爾成為一個「影子主席」,對鴿派核心之外的FOMC 成員保持更強的吸引力與影響力。

時間軸:市場反應的四個階段

基於上述所有因素,市場的反應大致上會經歷四個清晰的階段:

1.(12 月/ 明年1 月)哈塞特被提名後的即時樂觀情緒。在確認後的幾週內,風險資產將歡迎一位立場鮮明、鴿派且忠誠的新主席。

2. 若鮑威爾在三週內未宣布辭任,將出現逐漸升溫的不安情緒。因為每拖延一天,都會重新啟動那個「萬一他不辭?」的尾部風險。

3. 當鮑威爾宣布辭職的那一刻,市場會出現一波欣喜浪潮。

4. 隨著2026 年6 月首次由哈塞特主持的FOMC 會議臨近,市場情緒將再次緊張。

投資者會高度關注FOMC 成員的所有公開發言(他們會頻繁講話,提供其思考過程與傾向的線索)。

風險:一個分裂的委員會

在沒有許多人誤以為主席擁有的「關鍵一票」(事實上並不存在)的情況下,哈塞特必須在FOMC 內部贏得辯論,才能確保多數支持。

如果每一次50bp 的降息決定都以7–5 這樣勉強的差距通過,這將對機構造成侵蝕性影響:向市場暗示主席更像政治代理人,而非獨立的經濟學家。

更極端的情況是:6–6 平手,或4–8 反對降息票

那將是災難性的。

具體投票細節會在每次會議後三週的FOMC 會議紀錄中公佈,這意味著紀要發布將成為重要的市場波動事件。

至於首次會議之後會發生什麼,目前仍是巨大未知數。

我的基本判斷是:哈塞特憑藉4 票的穩固支持,以及爭取到10 票的可信路徑,將能夠塑造一個鴿派共識並推動他的議程落地。

推論:市場無法完全提前交易(front-run)新聯準會的鴿派傾向。

利率重新定價

「點陣圖」是一種幻象。

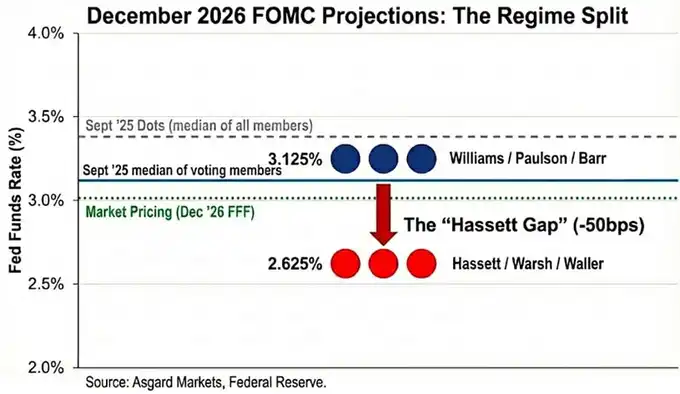

雖然9 月發布的2026 年12 月利率預測中位數為3.4%,但這一數字是所有與會者(包括不具投票權的鷹派成員)的中位數。

根據對公開言論的歸屬分析,我估計真正有投票權成員的中位數明顯較低,為3.1%。

當用哈塞特與沃許取代鮑威爾與米蘭時,圖景進一步改變。

以米蘭與沃勒作為「激進降息傾向」的新regime 代理,2026 年的投票分佈依然呈現雙峰特徵,但兩個峰值都更低:

Williams / Paulson / Barr → 3.1%

Hassett / Warsh / Waller → 2.6%

我將新領導層的錨定點定在2.6%,以匹配米蘭的官方預測;不過需要注意,米蘭公開表示「合意利率」應在2.0%–2.5%,這意味著新regime 的偏好可能比「點陣圖」反映的更為鴿派。

市場已經對此變化有所反映,目前(截至12 月2 日)2026 年12 月利率定價為3.02%,但仍未完全計入即將到來的體制轉變。如果哈塞特成功推動委員會進一步降低利率,殖利率曲線短端仍有額外約40 個基點的下行空間。

此外,如果哈塞特關於「供給側通貨緊縮」(Supply-Side Disinflation)的判斷正確,通膨將比市場共識更快下降,迫使聯準會進一步降息,以避免因實際利率被動上升而形成「被動緊縮」。

跨資產影響(Cross-Asset Implications)

雖然市場對哈塞特被提名的初步反應應該是「風險偏好回升(risk-on)」,但這一制度切換的更精準表達方式是再通膨式陡峭化(Reflationary Steepening):

短端:押注激進降息

長端:計入更高的名目成長(與潛在的通膨風險)

1. 利率(Rates)

哈塞特的目標是把「衰退式的激進降息」與「3%+ 的繁榮期成長」結合在一起。

若這項政策奏效:2 年期收益率將大幅下跌,以提前計入降息路徑;10 年期收益率則可能維持在較高水平,因為結構性增長更強、通脹溢價更高。

換言:短端驟降,長端頑強,曲線急劇陡峭。

2. 股票(Equities)

在哈塞特看來,目前的政策立場正在壓制由AI 驅動的生產力繁榮。

一旦他上任:他將壓低實際折現率,推動成長股出現估值擴張式的「融漲」(melt-up)行情

最大風險不是經濟衰退,而是若長端殖利率飆升,可能引發債市的「反叛」。

3. 金(Gold)

當聯準會在政治上與政府高度一致,並明確將成長優先置於通膨目標之上時,這正是硬資產(hard assets)的經典多頭邏輯。

因此:黃金應跑贏美債,因為市場將對新體制可能重演1970 年代式的「降息過度、政策失誤」進行對沖。

4. 比特幣(Bitcoin)

在正常情況下,比特幣會是對這項「體制切換(Regime Change)」交易最純粹的表達。

但自10/10 事件以來,比特幣呈現:明顯的下行偏態(downside skew);宏觀利好時上漲乏力;利空時災難性下跌;「四年周期頂部」恐懼;敘事身份危機

我認為,到2026 年,哈塞特的貨幣政策與川普的監管放鬆議程,將足以壓過這種自我強化的悲觀心理。

技術附註:關於Tealbook(Fed內部預測)

Tealbook 是聯準會研究部門的官方經濟預測,也是FOMC 辯論的統計基準。

它由研究與統計司(Division of Research & Statistics)負責,該部門擁有400 多名經濟學家,由司司長Tevlin 領導。

Tevlin 與大多數團隊成員一樣屬於凱因斯主義者,而聯準會核心模型FRB/US 也是明確的新凱因斯體系。

哈塞特可以透過理事會投票,任命一位供給學派經濟學家來領導該部門。

將「認為成長會帶來通膨」的凱因斯主義建模者替換為「認為AI 繁榮帶來通縮壓力」的供給學派建模者,將顯著改變預測。

例如:如果模型預測通膨將因生產力提升從2.5% 降至1.8%,

那些原本不那麼鴿派的FOMC 成員,也會更願意支持激進降息。

[原文連結]

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

穩定幣公鏈 Stable 公布代幣模型,主網預計下週上線

鎖定期結束引發抛售,Eric Trump 創立的 American Bitcoin 股價重挫 40%

台灣穩定幣有望明年下半年上路,金管會:優先由金融機構發行

再定價 + 大換手:比特幣 11 月大跌的邏輯與後市展望