Cambios en el mercado inmobiliario: los fundamentos económicos reemplazan la especulación

Los precios de las viviendas en EE.UU. cayeron por cuarto mes consecutivo en junio, con el índice de 20 ciudades bajando un 0,3% mensual y un 2,1% anual, marcando el crecimiento más débil desde 2023. Ajustado por inflación, el crecimiento real de los precios se volvió negativo, ya que el valor de las viviendas quedó por detrás de un aumento anual del IPC del 2,7%, lo que indica un enfriamiento del mercado ante el aumento del inventario y los elevados costos de endeudamiento. Se observó una divergencia regional, con Nueva York (7,0%) y Chicago (6,1%) superando a ciudades del Sun Belt como Tampa (-2,4%), impulsadas por una mayor fortaleza.

Los precios de las viviendas en Estados Unidos continuaron disminuyendo por cuarto mes consecutivo en junio, según los índices S&P CoreLogic Case-Shiller, lo que señala un cambio en el papel del mercado inmobiliario: de ser un motor generador de riqueza a uno que lucha por mantenerse al ritmo de la inflación. El índice compuesto de 20 ciudades cayó un 0,3% en comparación con el mes anterior y creció solo un 2,1% interanual, el aumento anual más débil desde julio de 2023. Ajustando por inflación, esto significa que el crecimiento real de los precios de las viviendas se ha vuelto negativo en el último año, ya que el índice de precios al consumidor subió un 2,7% en el mismo período [1].

Esta tendencia refleja un enfriamiento más amplio en el mercado inmobiliario, con una demanda subyacente débil a pesar de la tradicional temporada de compras de verano. Los niveles de inventario han estado aumentando durante 21 meses consecutivos, con los listados de viviendas un 25% más altos que hace un año. Analistas de EY-Parthenon predicen que los precios de las viviendas podrían volverse negativos en términos anuales para fin de año debido a la débil demanda y al aumento de la oferta [1]. El mercado también está siendo restringido por los altos costos de financiamiento y los elevados costos de construcción, lo que reduce la actividad entre los constructores de viviendas [1].

La divergencia geográfica se ha convertido en una característica definitoria del mercado inmobiliario, con algunas ciudades importantes experimentando aumentos significativos de precios mientras que otras ven caídas. Nueva York, por ejemplo, registró un aumento anual del 7,0%, el más alto entre todas las áreas metropolitanas monitoreadas. Chicago y Cleveland también mostraron un crecimiento robusto del 6,1% y 4,5%, respectivamente. En contraste, las ciudades tradicionales del Sun Belt como Phoenix, Tampa y Dallas han tenido dificultades, con Tampa reportando el peor desempeño con una caída anual del 2,4%. San Diego y San Francisco también se han sumado a los mercados con cambios negativos en los precios, marcando un cambio notable respecto a sus años de auge anteriores [2].

Este cambio regional parece estar impulsado por fundamentos económicos más sostenibles, como el crecimiento del empleo y la asequibilidad relativa. Los centros industriales tradicionales están superando a las ciudades del Sun Belt, que anteriormente eran favorecidas por su explosivo crecimiento de precios. Los analistas sugieren que este reajuste refleja una trayectoria a largo plazo más estable para el mercado inmobiliario, donde la apreciación está más vinculada a condiciones económicas generales que al fervor especulativo [2].

La transición del mercado inmobiliario de un período de ganancias de dos dígitos a uno de estancamiento ajustado por inflación es históricamente significativa. Durante la pandemia, los valores de las viviendas aumentaron a tasas muy superiores a la inflación, creando una riqueza sustancial para los propietarios. Ahora, al no igualar los precios a la inflación, el valor real de la riqueza inmobiliaria se ha erosionado en el último año [1]. Nicholas Godec, de S&P Dow Jones Indices, señaló que este nuevo equilibrio podría representar un mercado inmobiliario más saludable a largo plazo, donde la apreciación está más alineada con fundamentos económicos como el crecimiento del empleo y los cambios demográficos, en lugar de la actividad especulativa [2].

De cara al futuro, el mercado sigue en estado de transición. Si bien los patrones estacionales de compra han traído algunos aumentos temporales de precios en la primera mitad del año, la tendencia general sigue siendo de moderación. Los analistas predicen que el crecimiento anual probablemente se volverá negativo en los próximos meses, con la presión continua sobre la demanda y el aumento de la oferta manteniendo a raya los incrementos de precios. El mercado inmobiliario ya no es el motor generador de riqueza que fue en los últimos años, pero podría estar alineándose con una trayectoria más sostenible y económicamente fundamentada.

Fuente:

[1] Housing Market Wealth Decline: Prices Fall Behind Inflation

[2] S&P Cotality Case-Shiller Index: Home Prices Fall for ...

[3] United States Case Shiller Home Price Index YoY

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Aave lanza una aplicación iOS para ahorros DeFi con rendimientos del 6,5%

La nueva aplicación de Aave ofrece capitalización automática y protección de saldo, compitiendo en un mercado de préstamos DeFi donde el protocolo Morpho ofrece rendimientos superiores al 10%.

Aster anuncia una competencia de trading de 10 millones de dólares, sumando el airdrop de la Etapa 4 y los incentivos de Rocket Launch, impulsando el crecimiento en profundidad y liquidez de la plataforma en múltiples niveles.

Tras un fuerte desempeño en la Stage 3, se lanzó inmediatamente el plan de airdrop de la Stage 4 (Harvest), y el 17 de noviembre se presentará la competencia de trading “Double Harvest” con un total de recompensas de 10 millones de dólares.

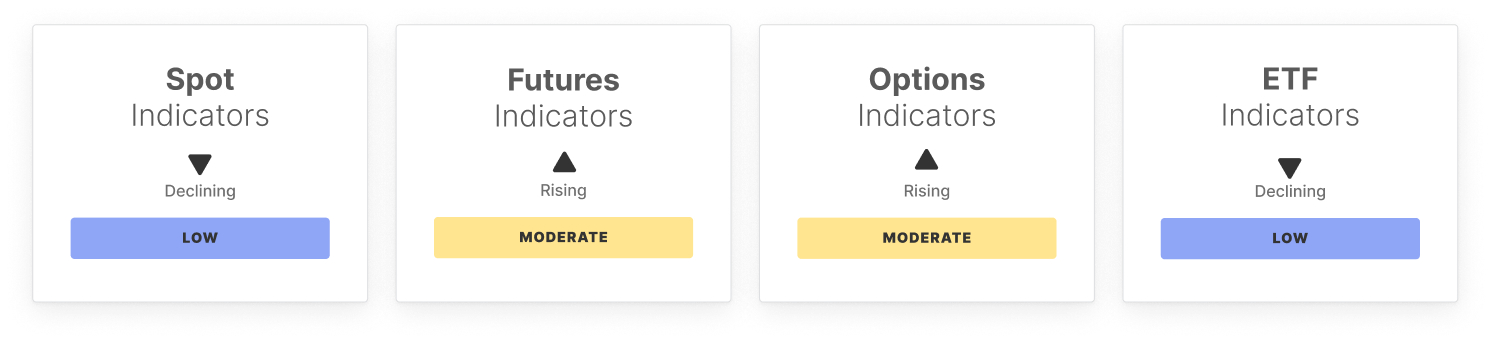

Pulso del Mercado BTC: Semana 47

Bitcoin continuó su caída, cotizando hasta los $93K en una continuación de la tendencia ordenada a la baja que ha caracterizado las últimas semanas. Este movimiento ahora llevó al activo a una zona donde, históricamente, la demanda suele reactivarse.

"Gran semana": La estrategia de Michael Saylor compra otros 8.178 bitcoin por 836 millones de dólares, llevando las tenencias totales a 649.870 BTC

Quick Take Strategy ha comprado otros 8,178 BTC por aproximadamente 835.6 millones de dólares a un precio promedio de 102,171 dólares por bitcoin, llevando así sus tenencias totales a 649,870 BTC. Las últimas adquisiciones fueron financiadas con los ingresos provenientes de la emisión y venta de acciones preferentes perpetuas de la empresa.