USDT calificado en el último lugar: ¿Por qué las estrategias de reservas de S&P y Tether están en conflicto?

Escrito por: KarenZ, Foresight News

Título original: ¡Calificación en el fondo! ¿Por qué S&P no reconoce a USDT?

En la noche del 26 de noviembre, S&P Global Ratings publicó su informe de evaluación de la estabilidad de las stablecoins de Tether, rebajando la calificación de Tether (USDT) del nivel 4 (restringido) al nivel 5 (débil).

Esta calificación se encuentra en el nivel más bajo del sistema de evaluación de S&P de 1 a 5, lo que marca una nueva altura en la preocupación de este sistema de calificación por la seguridad de esta stablecoin, que tiene una circulación superior a 18 mil millones de dólares.

¿Por qué la rebaja?

La rebaja de la calificación por parte de S&P no es infundada, sino que se basa en múltiples riesgos ocultos en la estructura de los activos de reserva de Tether y en la divulgación de información.

1. Exposición a bitcoin superior al colchón de seguridad

El problema central es el crecimiento descontrolado de la exposición a bitcoin. Al 30 de septiembre de 2025, el valor de bitcoin en poder de Tether representaba el 5,6% del USDT en circulación, superando el margen de garantía excedente del 3,9% correspondiente a su ratio de colateralización del 103,9%.

Esta comparación es especialmente reveladora: hace un año, el 30 de septiembre de 2024, el mismo indicador era solo del 4%, por debajo del 5,1% de margen de garantía excedente implícito en el ratio de colateralización del 105,1% de entonces. En otras palabras, el colchón de seguridad de Tether se está erosionando año tras año.

Cuando bitcoin experimentó caídas mensuales significativas en octubre y noviembre, este riesgo pasó de ser una amenaza teórica a un peligro real. Si bitcoin continúa cayendo más profundamente, el valor de las reservas de Tether podría quedar por debajo del valor total de USDT emitido, lo que llevaría a una situación de colateralización insuficiente. Para S&P, esto ya no es un escenario hipotético, sino un riesgo real que debe evaluarse objetivamente.

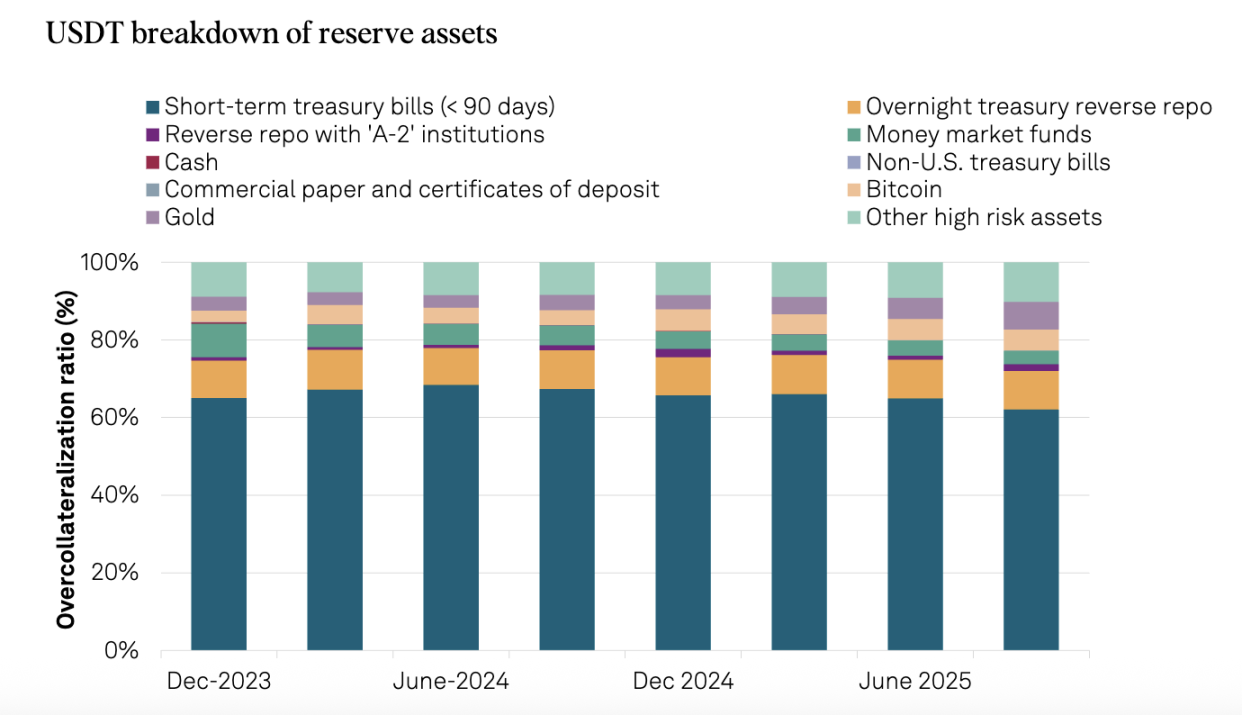

2. Aumento drástico de la proporción de activos de alto riesgo

Del 30 de septiembre de 2024 al 30 de septiembre de 2025, la proporción de activos de alto riesgo en las reservas de Tether aumentó del 17% al 24%. Estos activos de alto riesgo incluyen bonos corporativos, metales preciosos, bitcoin, préstamos garantizados y otras inversiones, los cuales enfrentan riesgos de crédito, mercado, tasas de interés y tipo de cambio, pero la información divulgada sigue siendo limitada.

Al mismo tiempo, los activos de bajo riesgo (letras del Tesoro de EE.UU. a corto plazo y repos overnight) disminuyeron del 81% al 75%, mientras que los activos de alto riesgo se expandieron en consecuencia. Esto refleja de manera directa que la sensibilidad de la cartera de reservas de Tether a la volatilidad del mercado está aumentando significativamente.

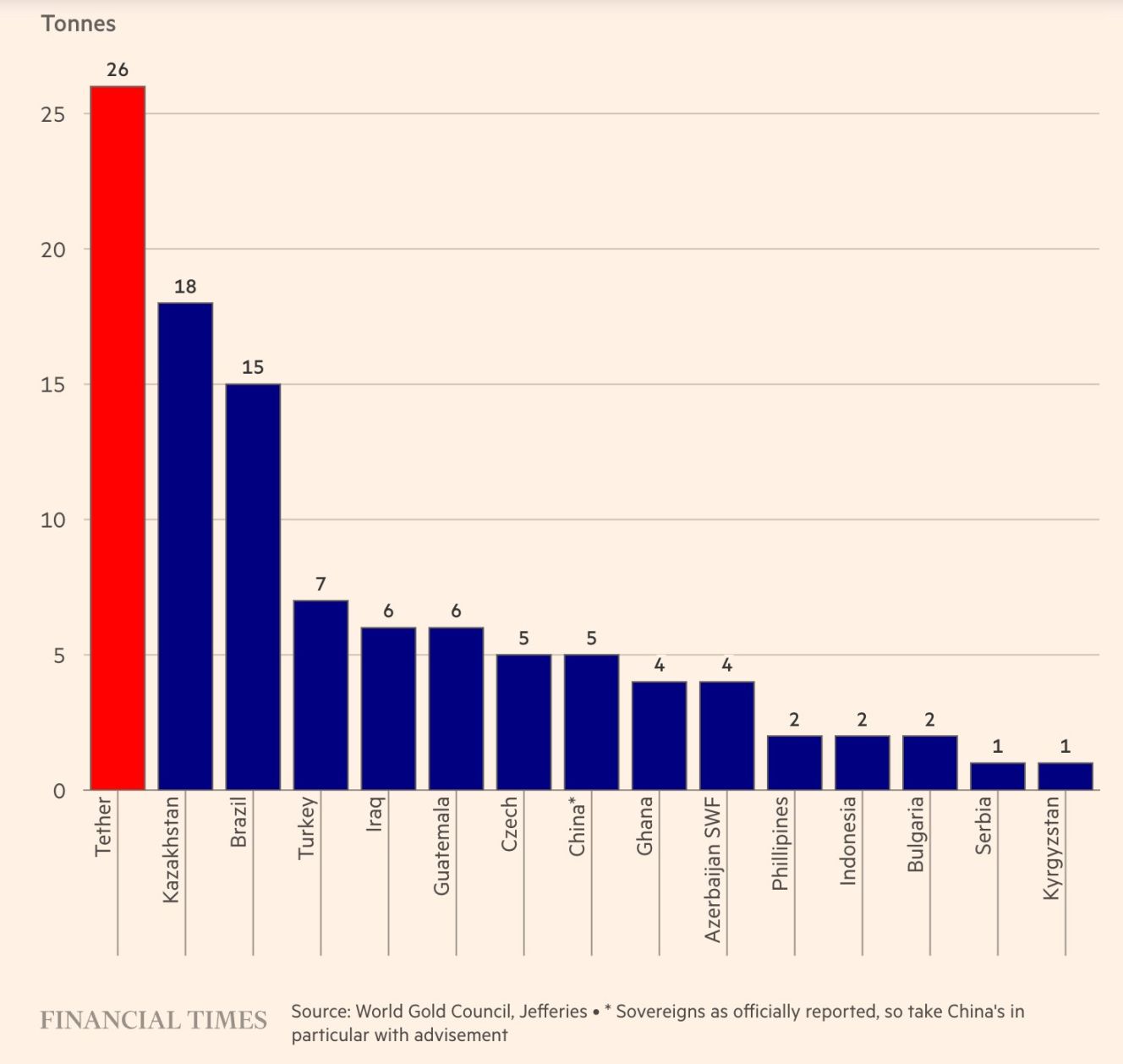

Vale la pena destacar el entusiasmo de Tether por el oro. La empresa compró 26 toneladas de oro en el tercer trimestre de 2025, acumulando aproximadamente 116 toneladas al 30 de septiembre. Sorprendentemente, las reservas de oro (12.9 mil millones de dólares) ya superan las reservas de bitcoin (9.9 mil millones de dólares), convirtiéndose en su mayor activo no estadounidense. Detrás de esta rápida expansión está la intención estratégica de Tether de cubrirse contra la devaluación de las monedas fiduciarias y buscar la preservación y el aumento del valor.

Fuente: Financial Times

3. Marco regulatorio relativamente débil

Después de trasladarse de las Islas Vírgenes Británicas a El Salvador, Tether está regulada por la Comisión Nacional de Activos Digitales (CNAD) de El Salvador. Aunque la CNAD exige una proporción mínima de reservas de 1:1, S&P considera que este marco tiene defectos clave.

En primer lugar, la definición de las reglas es demasiado amplia. La CNAD permite incluir en los activos de reserva instrumentos relativamente riesgosos como préstamos y bitcoin, así como oro, cuyo precio es altamente volátil. En segundo lugar, falta el requisito de segregación de los activos de reserva.

4. Gestión opaca y falta de divulgación de información

S&P vuelve a enfatizar problemas ya conocidos:

-

Falta de información sobre la calificación crediticia de los custodios, contrapartes y proveedores de cuentas bancarias.

-

Transparencia limitada en la gestión de reservas y el apetito de riesgo.

-

Tras la expansión de la empresa en los sectores financiero, de datos, energético y educativo, la divulgación pública sobre el gobierno corporativo a nivel de grupo, los controles internos y la segregación de estas actividades sigue siendo limitada.

-

No hay información pública sobre la segregación de los activos de USDT.

La respuesta del CEO de Tether

Ante la rebaja de la calificación, el CEO de Tether, Paolo Ardoino, mostró su habitual "actitud combativa", y su lógica central de respuesta fue: el modelo de calificación de S&P está diseñado para el sistema financiero tradicional roto.

Él señaló: "Consideramos su aversión como un honor. Los modelos clásicos de calificación diseñados para instituciones financieras tradicionales han inducido históricamente a inversores privados e institucionales a invertir su riqueza en empresas que, aunque calificadas como de grado de inversión, finalmente colapsaron estrepitosamente. Esta situación obligó a los reguladores globales a cuestionar estos modelos y la independencia y capacidad de evaluación objetiva de todas las principales agencias de calificación. Tether ha creado la primera empresa sobrecapitalizada en la historia de la industria financiera, y sigue manteniendo una rentabilidad extremadamente alta. Tether es la prueba viviente de que el sistema financiero tradicional está tan roto que asusta a esos hipócritas gobernantes".

Esta refutación no carece de fundamento. En el pasado, Tether ha sobrevivido a cada episodio de FUD. En los primeros tres trimestres de 2025, el beneficio neto de Tether ya alcanzó los 10 mil millones de dólares, y Tether se ha convertido en uno de los mayores tenedores de bonos del Tesoro de EE.UU. en el mundo, con más de 135 mil millones de dólares en bonos estadounidenses; este volumen en sí mismo es una especie de respaldo crediticio.

Reflexión profunda

¿Qué estabilizan las stablecoins?

La estrategia de Tether de aumentar la exposición a bitcoin y oro es, en esencia, una apuesta a la "devaluación de las monedas fiduciarias". Si en el futuro la inflación del dólar se descontrola, esta estructura diversificada de reservas podría, de hecho, proporcionar una mayor estabilidad del poder adquisitivo que una stablecoin respaldada únicamente por bonos del Tesoro estadounidense.

Pero bajo las normas contables actuales ancladas al dólar, este enfoque inevitablemente será calificado como "de alto riesgo". Esto expone un problema fundamental: ¿qué deberían estabilizar las stablecoins? ¿El valor nominal de la moneda o el poder adquisitivo real?

El sistema de calificación tradicional elige lo primero, mientras que Tether persigue lo segundo. Los criterios de evaluación de ambos no están alineados por naturaleza.

Confusión de roles entre empresas privadas y bancos centrales

Cuando una empresa privada intenta desempeñar el papel de un banco central, inevitablemente enfrenta los mismos dilemas que un banco central. Tether necesita mantener la seguridad de las reservas y, al mismo tiempo, buscar rentabilidad.

La acumulación de bitcoin y oro por parte de Tether es tanto una elección racional para cubrir el riesgo de las monedas fiduciarias como una consideración comercial para aumentar el valor de los activos de la empresa. Pero esta motivación mixta contradice la promesa de las stablecoins de "garantizar la seguridad del principal".

Mundos paralelos de instituciones y minoristas

Para los minoristas, la calificación de S&P puede ser solo otro episodio breve de FUD; pero para las instituciones tradicionales, esto podría ser una línea roja de cumplimiento infranqueable.

Los grandes fondos y bancos que buscan cumplimiento pueden optar por USDC o PYUSD, ya que estos últimos están respaldados principalmente por efectivo y bonos del Tesoro estadounidense a corto plazo, cumpliendo con los modelos tradicionales de gestión de riesgos. Las críticas de S&P a USDT coinciden en gran medida con los requisitos del nuevo marco regulatorio estadounidense para stablecoins. Esta diferencia de estándares se refleja directamente en la diferencia de calificación: en diciembre de 2024, S&P otorgó a USDC una calificación de "fuerte" (nivel 2).

Diferencias generacionales en los estándares de calificación

El mundo cripto valora más la "liquidez y el efecto red", que es la lógica de las finanzas digitales del siglo XXI. USDT ya ha demostrado la resiliencia de su efecto red a lo largo de 10 años de operación. Pero si surgirá un sistema de calificación más adaptado a las características de los activos nativos cripto es una cuestión abierta que merece ser explorada.

Resumen

La rebaja de la calificación de Tether por parte de S&P es una advertencia sobre los riesgos futuros de Tether. Como "pilar de liquidez" del mercado cripto, si USDT enfrenta una exposición al riesgo, no solo afecta su propia supervivencia, sino también el desarrollo saludable de toda la industria.

Sin embargo, esto no derribará a Tether en el corto plazo, ya que su enorme efecto red ha formado un foso defensivo. Pero esto también siembra una preocupación a largo plazo en el mercado: cuando una empresa privada intenta respaldar una herramienta de anclaje de valor global con demasiados activos de riesgo, ¿puede realmente garantizar la seguridad absoluta del principal de sus tenedores?

Esta cuestión no solo afecta el futuro de Tether, sino también la sostenibilidad de todo el ecosistema de stablecoins. Solo el tiempo podrá dar la respuesta.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Infinex de Kain Warwick se apoya en la ronda Patron NFT de 67.7 millones de dólares con la venta de Sonar antes del TGE de INX en 2026

Infinex abrirá la venta de su token Sonar antes de un evento de generación de tokens previsto para enero de 2026. La venta ofrecerá el 5% del suministro total de tokens a una valoración totalmente diluida de 300 millones de dólares, con asignaciones para los poseedores de Patron NFT y una lotería para quienes no sean Patrons. El fundador, Kain Warwick, afirmó que el objetivo es una distribución más amplia, ya que Infinex se posiciona como una “superapp cripto” que abarca wallets, agregación DEX, trading de perps y más.

Kalshi duplica su valoración en semanas mientras apuesta por un duopolio en el mercado de predicciones junto a Polymarket

Los mercados de predicción se han convertido rápidamente en uno de los temas más candentes en los mercados privados de criptomonedas y fintech, recordando ciclos anteriores donde el capital se concentró brevemente en NFTs, gaming e infraestructura blockchain. Lo siguiente es un extracto del boletín de Data and Insights de The Block.

El verdadero "gran jugador" del oro: el "líder de las stablecoins", Tether

Hasta el 30 de septiembre, Tether poseía 116 toneladas de oro, convirtiéndose en el mayor tenedor individual de oro fuera de los principales bancos centrales.

BONK presenta dos patrones alcistas con un objetivo de subida del 17 por ciento