Régimes juridiques et la valeur cachée de la transparence des entreprises : comment le droit civil français façonne l’investissement ESG et les stratégies d’actions mondiales

- Les juridictions relevant du French Civil Law (FCL) renforcent la confiance des investisseurs grâce à la transparence en temps réel des structures de propriété, réduisant ainsi l'asymétrie d'information par rapport aux systèmes de Common Law (CL). - Les obligations du FCL, telles que l'ARLPE du Québec, réduisent la volatilité des capitaux propres de 15 % et sont conformes aux critères ESG, offrant aux entreprises des scores ESG plus élevés grâce à la protection ex ante des parties prenantes. - Les divulgations plus courtes du FCL privilégient la qualité à la quantité, permettant aux investisseurs transfrontaliers d'arbitrer les écarts réglementaires tout en atténuant les risques constatés ailleurs.

Dans l’arène à enjeux élevés de l’investissement en actions mondiales, le régime juridique qui régit les opérations d’une entreprise détermine souvent la qualité de l’information disponible pour les investisseurs. Pour les investisseurs axés sur l’ESG et ceux opérant à l’international, la distinction entre les systèmes de droit civil français (FCL) et de Common Law (CL) n’est pas simplement académique — c’est un facteur critique dans l’évaluation des risques, la précision des valorisations et la résilience à long terme du portefeuille. Des recherches académiques récentes et des données empiriques révèlent que les juridictions FCL, bien que produisant des divulgations plus courtes, offrent souvent une information de plus grande valeur grâce à une transparence structurelle, redéfinissant la manière dont les investisseurs évaluent des entreprises comme UXRP et d’autres opérant sur des marchés multinationaux.

L’avantage du FCL : la précision plutôt que la prolixité

Les systèmes de droit civil français, illustrés par la Loi sur la publicité légale des entreprises (ARLPE) du Québec, imposent l’enregistrement public en temps réel des bénéficiaires effectifs ultimes (UBO) et exigent une vérification externe des structures de propriété. Cela crée une base de données accessible au public — comme le REQ du Québec — qui réduit l’asymétrie d’information et renforce la confiance des investisseurs. À l’inverse, les juridictions de Common Law comme les États-Unis et le Royaume-Uni s’appuient sur des divulgations auto-déclarées, souvent opaques et sujettes à une fragmentation réglementaire.

Une étude de 2025 publiée dans The British Accounting Review a révélé que les entreprises basées au Québec connaissent une volatilité des actions inférieure de 15 % par rapport à leurs homologues de Common Law, soulignant l’effet stabilisateur de la transparence FCL. Pour les investisseurs ESG, cela se traduit par une incertitude réduite dans l’évaluation des pratiques de gouvernance d’une entreprise. Par exemple, les exigences FCL en matière de protection des parties prenantes et de régulation ex ante s’alignent étroitement sur les critères ESG, rendant les entreprises de ces juridictions plus attractives pour les capitaux axés sur la durabilité.

Le paradoxe des divulgations plus courtes

Alors que les entreprises de Common Law submergent souvent les investisseurs avec des divulgations longues et auto-justificatives, les juridictions FCL privilégient la qualité à la quantité. Une étude de 2025 sur les divulgations de stratégie et de modèle d’affaires (SBM) au Canada a constaté que les entreprises québécoises, malgré des rapports plus courts, ont obtenu une réduction plus marquée de l’asymétrie d’information. Cela s’explique par le fait que les systèmes FCL intègrent la transparence dans les cadres juridiques, réduisant le besoin de divulgations verbeuses. Par exemple, l’enregistrement en temps réel des UBO au Québec élimine la nécessité pour les entreprises d’expliquer à plusieurs reprises les structures de propriété dans les rapports annuels.

Cette efficacité est particulièrement précieuse pour les investisseurs transfrontaliers cherchant à arbitrer les différences réglementaires. Considérons la crise de valorisation de 2019 chez Burford Capital (BTBT), une société de financement de contentieux opérant dans une juridiction de Common Law. Le manque de transparence dans la valorisation de ses actifs a conduit à un effondrement de 70 % du cours de l’action après une attaque de vendeurs à découvert. À l’inverse, une entreprise similaire opérant sous FCL aurait été soumise à un examen en temps réel de ses bases de propriété et d’actifs, ce qui aurait potentiellement atténué une telle volatilité.

Implications ESG : les régimes juridiques comme filtres de gouvernance

Des recherches empiriques menées de 2010 à 2025 montrent de façon constante que les juridictions FCL produisent des scores ESG plus élevés dans les entreprises financières. Cela s’explique par des réglementations ex ante qui imposent la protection des parties prenantes, telles que les droits des travailleurs et la conformité environnementale, plutôt que de s’appuyer sur la gouvernance d’entreprise discrétionnaire. Par exemple, les entreprises financières françaises et allemandes affichent des scores ESG supérieurs de 20 % à ceux de leurs homologues américaines, selon une étude de 2025 publiée dans The Journal of Financial Economics.

Pour les investisseurs ESG, cela signifie que les entreprises FCL comme UXRP peuvent offrir des indicateurs de durabilité plus fiables, même si leurs divulgations sont plus courtes. Le cadre juridique lui-même agit comme un filtre de gouvernance, garantissant que les engagements ESG ne sont pas simplement rhétoriques mais juridiquement contraignants.

Recommandations stratégiques pour les investisseurs

- Tirer parti des registres publics FCL : Les investisseurs devraient privilégier les entreprises situées dans des juridictions offrant une transparence UBO en temps réel, comme le REQ du Québec. Ces registres réduisent le besoin de due diligence coûteuse et fournissent des alertes précoces sur les risques de gouvernance.

- Appliquer des décotes de valorisation aux entreprises CL : Compte tenu de l’opacité plus élevée dans les systèmes de Common Law, les investisseurs devraient appliquer une décote de valorisation de 10 à 15 % aux entreprises de ces juridictions, en particulier dans des secteurs comme le financement de contentieux ou le capital-investissement.

- Couvrir avec l’or ou des secteurs défensifs : Pendant les périodes d’incertitude réglementaire (par exemple, l’invalidation du CTA américain en 2023), les investisseurs devraient se couvrir avec des ETF or ou des secteurs alignés FCL pour atténuer les risques d’asymétrie d’information.

- Surveiller les réformes juridiques : Suivre les évolutions telles que le projet de loi 96 du Québec ou les propositions fédérales de registre des bénéficiaires effectifs, qui pourraient encore renforcer la transparence et la confiance des investisseurs.

Conclusion : l’avenir de l’investissement en actions mondiales

À mesure que les marchés mondiaux accordent une importance croissante à la gouvernance et à la transparence, le régime juridique de la juridiction d’une entreprise deviendra un déterminant clé de la valeur d’investissement. Les systèmes de droit civil français, avec leur accent sur la transparence structurelle et la protection des parties prenantes, offrent une alternative convaincante aux normes opaques des juridictions de Common Law. Pour les investisseurs axés sur l’ESG et opérant à l’international, la leçon est claire : des divulgations plus courtes peuvent avoir une plus grande valeur lorsqu’elles sont soutenues par des cadres juridiques solides. À l’ère de l’arbitrage réglementaire, la capacité à discerner la qualité de l’information — plutôt que sa quantité — distinguera les investisseurs performants des autres.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Aster annonce une compétition de trading de 10 millions de dollars, combinée avec l’airdrop de la Stage 4 et les incitations Rocket Launch, pour stimuler en profondeur la croissance de la plateforme et de sa liquidité.

Après de solides performances lors de la Stage 3, la Stage 4 (Harvest) du programme d’airdrop a été lancée, et une compétition de trading « Double Harvest » avec un total de récompenses atteignant 10 millions de dollars sera organisée le 17 novembre.

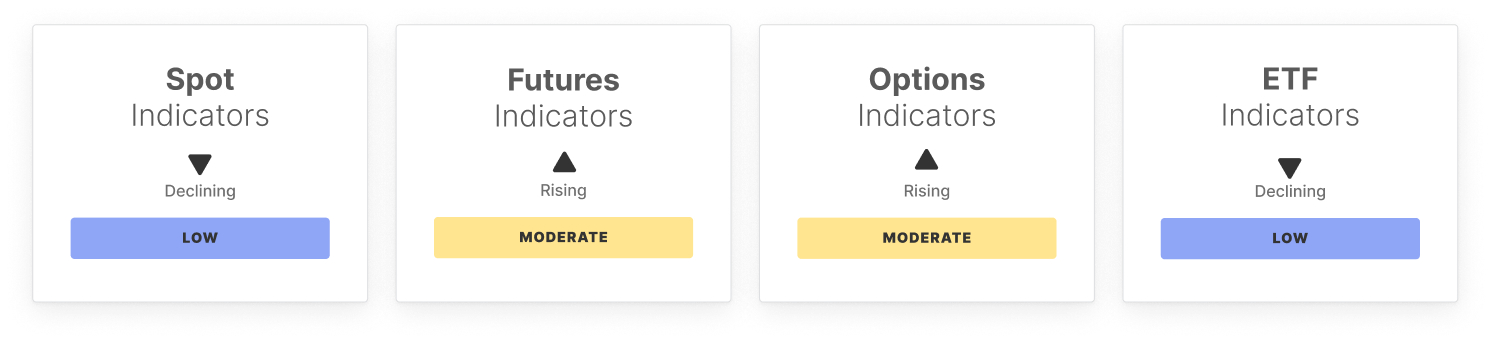

BTC Marché Pulse : Semaine 47

Le bitcoin a poursuivi sa baisse, s'échangeant jusqu'à 93K$ dans la continuité de la tendance descendante ordonnée qui a caractérisé les dernières semaines. Ce mouvement a désormais amené l'actif dans une zone où, historiquement, la demande a tendance à se réactiver.

« Grande semaine » : la stratégie de Michael Saylor achète 8 178 bitcoin supplémentaires pour 836 millions de dollars, portant les avoirs totaux à 649 870 BTC

Quick Take Strategy a acheté 8 178 BTC supplémentaires pour environ 835,6 millions de dollars, à un prix moyen de 102 171 dollars par bitcoin, portant ainsi ses avoirs totaux à 649 870 BTC. Les dernières acquisitions ont été financées par les revenus générés par l'émission et la vente des actions privilégiées perpétuelles de la société.

Le quotidien : Bitcoin atteint son plus bas niveau en six mois au milieu des craintes d’un sommet de cycle, la « grande semaine » de Strategy, et plus encore

Résumé rapide : Bitcoin est tombé à un plus bas de six mois sous les $93,000, alors que le resserrement de la liquidité, des soldes de trésorerie gouvernementaux élevés et l’évolution des attentes en matière de taux ont exercé une pression sur les marchés, selon les analystes. La société de Michael Saylor, Strategy, a ajouté 8 178 BTC pour 836 millions de dollars la semaine dernière, portant ses avoirs à 649 870 BTC (61,7 milliards de dollars), avec des gains non réalisés d’environ 13,3 milliards de dollars.