Volatilité des produits dérivés crypto et risque systémique : leçons tirées de l'événement de liquidation de 100 millions de dollars

- Une liquidation de 100 millions de dollars des positions à effet de levier 25x sur ETH et 40x sur BTC de "Machi Big Brother" a déclenché un krach des produits dérivés crypto de 359 millions de dollars en août 2025. - Un effet de levier extrême (ratios de 146:1), des ventes massives de baleines (24 000 BTC) et des chocs macroéconomiques (données PPI, incertitude liée à la Fed) ont révélé la fragilité systémique du marché. - 65 % des pertes proviennent des positions longues sur BTC/ETH, mettant en évidence des risques comportementaux tels que l’excès de confiance et le FOMO dans le trading avec effet de levier. - Les experts recommandent la diversification, l’utilisation d’outils de couverture et des réformes réglementaires pour atténuer les liquidations en cascade.

L'effondrement du marché des produits dérivés crypto en août 2025, qui a entraîné 359 millions de dollars de liquidations, dont 100 millions provenant d'une seule baleine connue sous le nom de “Machi Big Brother”, met en évidence la fragilité du trading à effet de levier sur les actifs numériques. Cet événement, provoqué par un effet de levier extrême, des ventes massives de baleines et une incertitude macroéconomique, offre des leçons cruciales pour les investisseurs naviguant dans le paysage volatil des cryptomonnaies.

L’anatomie de la liquidation de 100M$

Le portefeuille de Machi Big Brother — une position ETH à effet de levier 25x à 4 585,5 $ et une position BTC à effet de levier 40x — s'est effondré alors que le Bitcoin chutait à 113 000 $ lors d'une baisse du marché. Son portefeuille de 130,6 millions de dollars, comprenant 23 700 ETH, 200 000 HYPE et 375 000 tokens PUMP, a subi 95% de pertes latentes en raison d’un surendettement [3]. Le marché plus large était tout aussi vulnérable : l’open interest d’Ethereum de 132,6 milliards de dollars et des ratios de levier de 146:1 ont créé un environnement précaire, tandis qu’une vente massive de 24 000 BTC par une baleine, d’une valeur de 2,7 milliards de dollars, a déclenché un flash crash, effaçant 900 millions de dollars de positions à effet de levier [1].

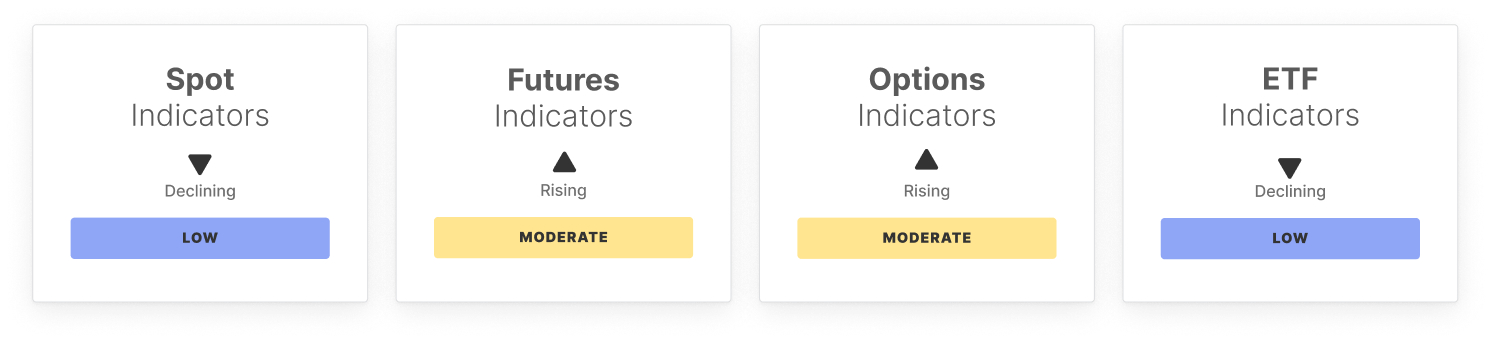

L’expiration des options BTC/ETH de 14,5 milliards de dollars le 29 août 2025 a aggravé la crise, les niveaux de max pain à 114 000 $ pour BTC et 3 800 $ pour ETH servant de points d’inflexion [3]. Parallèlement, l’incertitude entourant les annonces de politique de la Federal Reserve à Jackson Hole a exacerbé le sentiment de prise de risque, accélérant la correction de 7% du Bitcoin depuis ses sommets historiques [5].

Risque systémique et fragilité du marché

L’événement a mis en lumière les vulnérabilités systémiques des produits dérivés crypto. Un effet de levier élevé amplifie les pertes, comme on l’a vu lors de la liquidation de 806 millions de dollars en août 2025, où 65% des pertes provenaient de positions longues sur BTC et ETH [1]. Les biais comportementaux, tels que le FOMO et l’excès de confiance, déstabilisent davantage les marchés. Par exemple, l’utilisation répétée par le trader James Wynn d’un effet de levier 25x sur ETH et 10x sur PEPE, malgré des pertes catastrophiques antérieures, met en évidence les pièges psychologiques du trading à effet de levier [1].

Les chocs macroéconomiques, y compris les données PPI de juillet 2025 et les annonces réglementaires, ont également déclenché des ventes paniques et des liquidations automatisées [1]. Ces facteurs, combinés à l’absence de cadres réglementaires solides, soulignent l’interconnexion entre la crypto et les systèmes financiers traditionnels, amplifiant les risques de contagion [2].

Stratégies d’atténuation des risques

Pour atténuer de tels risques, les investisseurs doivent adopter des stratégies disciplinées :

- Diversification et taille des positions : Éviter la surconcentration dans des positions à effet de levier élevé. Diversifier sur des actifs à faible corrélation comme Monero ou Zcash peut servir de tampon contre les liquidations en cascade [1].

- Outils de couverture : Les ETF inverses (par exemple, Direxion Daily Crypto Industry Bear 1X Shares) et les stratégies d’options (par exemple, iron condors, straddles) offrent des couvertures contre les baisses de marché [1].

- Stop-loss et budgets de risque : Les ordres stop-loss automatisés et une gestion stricte de la taille des positions préviennent la surexposition. Il est crucial de traiter les positions à effet de levier comme des paris spéculatifs plutôt que comme des investissements de base [1].

- Innovations d’infrastructure : Les exchanges décentralisés (DEX) axés sur la confidentialité utilisant les zero-knowledge proofs peuvent réduire la chasse aux liquidations et la manipulation des prix [1].

- Lacunes réglementaires et de données : Combler les vides réglementaires et améliorer la transparence sur les marchés de dérivés sont essentiels pour traiter les risques systémiques [2].

La voie à suivre

L’événement de liquidation de 100M$ sert d’avertissement. Bien que les produits dérivés offrent des outils de couverture et de découverte des prix [3], leur mauvaise utilisation — alimentée par un effet de levier excessif et des biais comportementaux — peut déclencher des effondrements de marché. Les investisseurs doivent équilibrer ambition et prudence, en s’appuyant à la fois sur des cadres de gestion des risques traditionnels et sur des innovations spécifiques à la crypto.

Source :

[1] Systemic Risks in Crypto Perpetual Futures: Navigating

[2] Decrypting financial stability risks in crypto-asset markets

[3] The $14.5 Billion Crypto Derivatives Time Bomb: Volatility, Liquidations, and the Golden Entry Opportunity

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Aster annonce une compétition de trading de 10 millions de dollars, combinée avec l’airdrop de la Stage 4 et les incitations Rocket Launch, pour stimuler en profondeur la croissance de la plateforme et de sa liquidité.

Après de solides performances lors de la Stage 3, la Stage 4 (Harvest) du programme d’airdrop a été lancée, et une compétition de trading « Double Harvest » avec un total de récompenses atteignant 10 millions de dollars sera organisée le 17 novembre.

BTC Marché Pulse : Semaine 47

Le bitcoin a poursuivi sa baisse, s'échangeant jusqu'à 93K$ dans la continuité de la tendance descendante ordonnée qui a caractérisé les dernières semaines. Ce mouvement a désormais amené l'actif dans une zone où, historiquement, la demande a tendance à se réactiver.

« Grande semaine » : la stratégie de Michael Saylor achète 8 178 bitcoin supplémentaires pour 836 millions de dollars, portant les avoirs totaux à 649 870 BTC

Quick Take Strategy a acheté 8 178 BTC supplémentaires pour environ 835,6 millions de dollars, à un prix moyen de 102 171 dollars par bitcoin, portant ainsi ses avoirs totaux à 649 870 BTC. Les dernières acquisitions ont été financées par les revenus générés par l'émission et la vente des actions privilégiées perpétuelles de la société.

Le quotidien : Bitcoin atteint son plus bas niveau en six mois au milieu des craintes d’un sommet de cycle, la « grande semaine » de Strategy, et plus encore

Résumé rapide : Bitcoin est tombé à un plus bas de six mois sous les $93,000, alors que le resserrement de la liquidité, des soldes de trésorerie gouvernementaux élevés et l’évolution des attentes en matière de taux ont exercé une pression sur les marchés, selon les analystes. La société de Michael Saylor, Strategy, a ajouté 8 178 BTC pour 836 millions de dollars la semaine dernière, portant ses avoirs à 649 870 BTC (61,7 milliards de dollars), avec des gains non réalisés d’environ 13,3 milliards de dollars.