Tetherの次の章

Tetherは、流動性や分配におけるそのコアな強みを損なうことなく、オフショア発行者からマルチチェーンでコンプライアンスに準拠したインフラストラクチャ・プロバイダーへと進化できるのでしょうか?

Tetherは、オフショア発行者からマルチチェーンかつコンプライアンスを遵守したインフラプロバイダーへと進化しつつ、その流動性と分配におけるコアな優位性を損なわずにいられるのか?

執筆:Tanay Ved

翻訳:AididiaoJP,Foresight News

主なポイント:

- Tetherは依然としてグローバルなステーブルコインのリーダーであり、新興市場でのドルへのアクセスチャネルを確保し、その準備金を通じて米国債への市場需要を牽引している。

- 新たな規制や競争環境がステーブルコイン市場を再構築し、コンプライアンスや収益分配の面で差別化が進む中、USDTの支配的地位は低下している。

- EthereumとTronにおけるUSDTの活動は進化しており、Tronは高頻度・低コストの決済分野でリードを保つ一方、Ethereumの手数料低下と流動性向上がより広範なリテールおよび決済用途を促進している。

- 新興チャネルが新たな成長機会をもたらし、USDT0やステーブルコイン特化型ネットワーク(Plasmaなど)がTetherの分布をより多くのネットワークやユースケース(決済など)へと拡大している。

はじめに

TetherのUSDTは、現在世界のステーブルコインのリーダーであることは間違いなく、約3,000億ドルの市場のうち約60%のシェアを占めている。かつては主に取引用のツールだったUSDTは、今や暗号資産市場を超え、新興経済圏でドルを入手するための重要なチャネルとなり、米国内市場においても地政学的な重要性が高まっている。同時にTetherは業界で最も収益性の高い企業の一つとなり、四半期ごとに数十億ドルの利益を上げ、200億ドル規模の資金調達を進めており、世界で最も価値のある民間企業の一つとなる可能性がある。

しかし、規制や激化する競争がステーブルコインの状況を再構築しており、Tetherの次の章はネットワーク効果を維持し、その長期的な支配力を拡張できるかどうかにかかっている。私たちは最近のGENIUS法案後のステーブルコイン分野の動向を踏まえ、Tetherが支配的な現在と競争が激化する未来のバランスをどのように取るか、その市場地位を検証した。USDTの市場シェアがどのように変化しているか、異なるブロックチェーン上での活動の違い、新興チャネルが今後の成長にどのような役割を果たすかを探る。

Tetherの市場地位と重要性

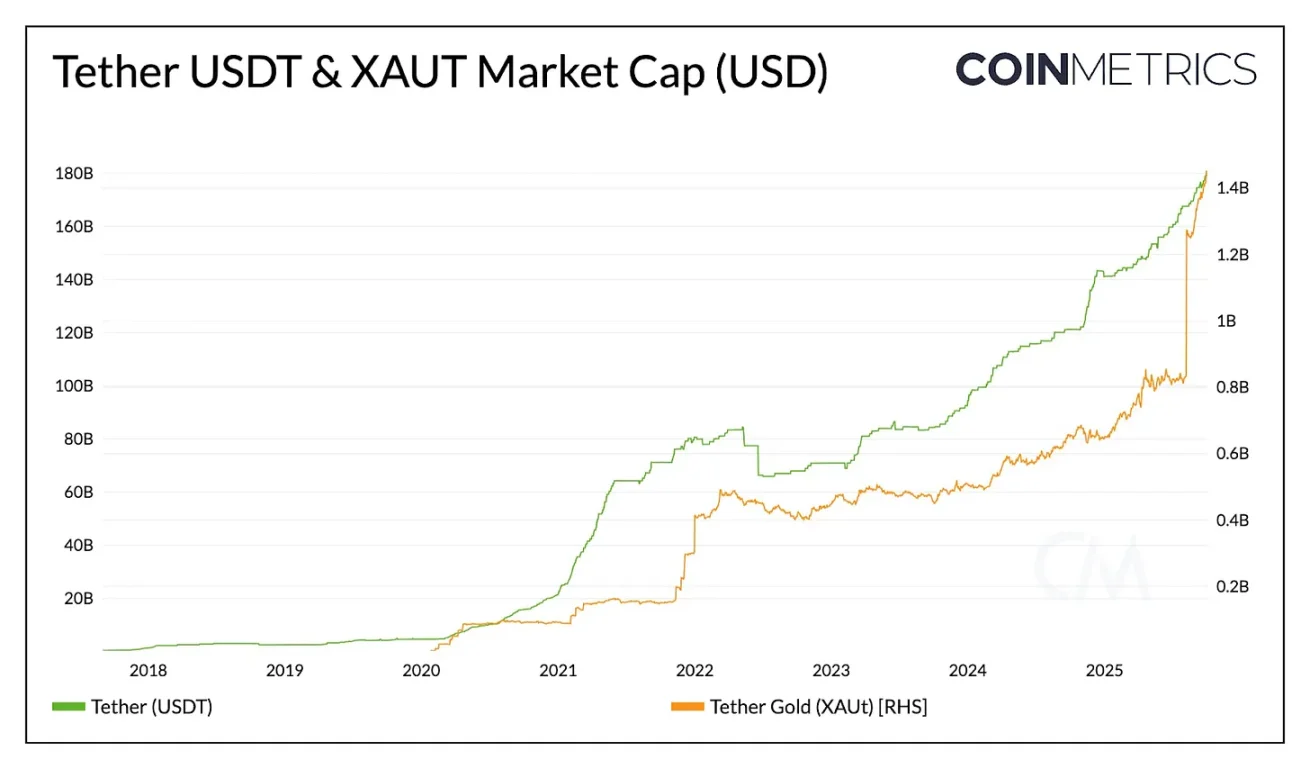

TetherのUSDT流通量は1,780億ドルで、最大規模のステーブルコインとして明確な優位性を持つ(CircleのUSDCの約2.4倍、他の全ステーブルコイン合計の約3.6倍)。その規模と流動性は、貯蓄の保護、経済の安定化、取引の促進に不可欠なツールとなっており、特に銀行インフラが限られている地域や現地通貨のインフレ率が5%を超える国で重要性を増している。

出典:Coin Metrics Network Data Pro

ドルに加え、TetherはXAUtを通じてトークン化されたゴールドへのエクスポージャーも提供しており、代替的な価値保存手段への需要の高まりとともに、その時価総額は14億ドルを超えて成長している。Tetherはこの二重戦略を拡大しているようで、Antalpha Platformと2億ドルの資金調達を模索し、TetherのXAUtトークンを取得するデジタル資産トレジャリーの設立を目指している。今後、Bitcoinやゴールド採掘へのさらなる投資を通じて、Tetherは異なる価値保存手段の融合に向かっている。

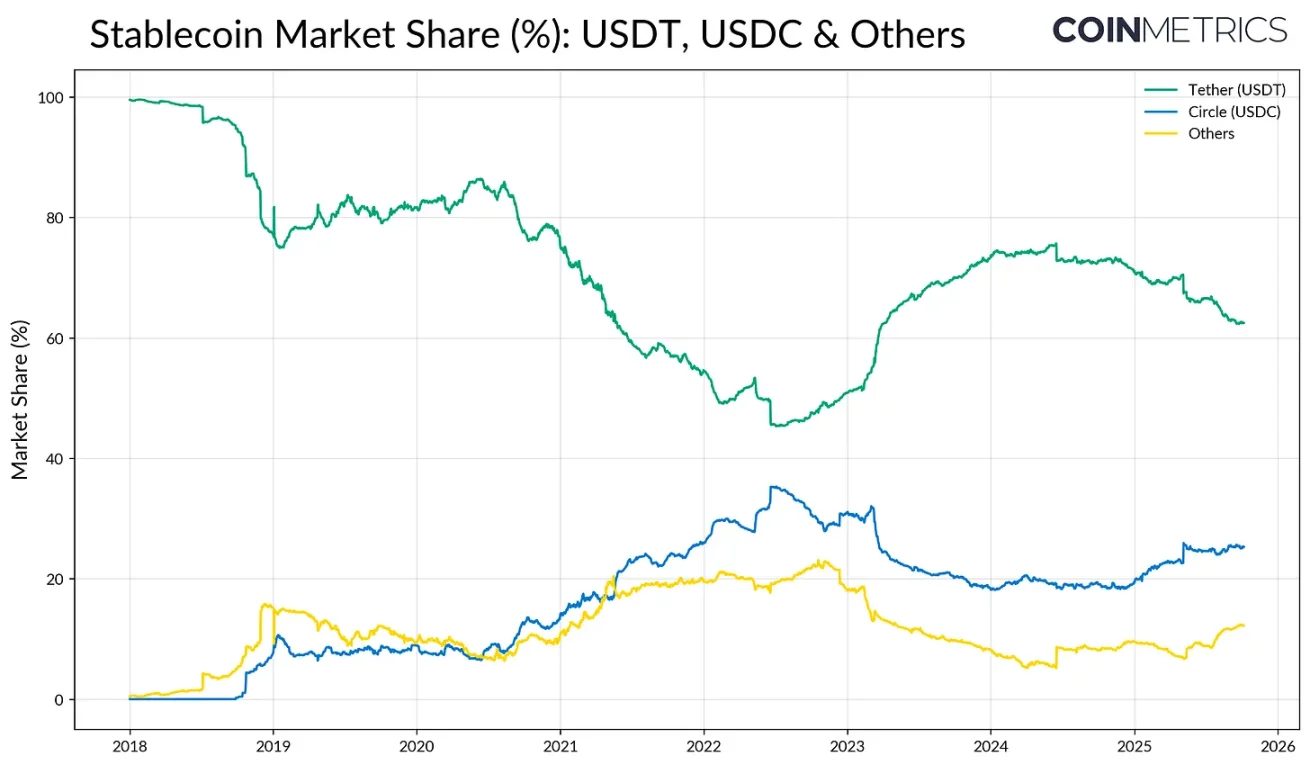

市場シェアと成長圧力

USDTの先行者優位と取引所での深い流動性は、強力な「ネットワーク効果」をもたらしている。業界初期にはUSDTの市場シェアは80%を超えていたが、その後USDCやBUSDの台頭により支配的地位は50%近くまで低下した。2023年のSilicon Valley Bank(SVB)破綻はこの流れを急速に逆転させ、資本が競合発行者から流出した。しかし2024年以降、2025年のGENIUS法案成立が近づく中で、USDTのシェアは再び圧力を受けている兆候が見られる。

出典:Coin Metrics Network Data Pro

CircleのUSDCは国内規制の追い風を受けて徐々に基盤を取り戻しつつあり、「その他」のステーブルコイン、主に利回りを生む代替品(EthenaのUSDe、SkyのUSDS、トークン化されたマネーマーケットファンドなど)が市場シェアを獲得している。市場は現在転換期にあるようで、USDTは流動性と採用率で依然リードしているものの、既存の決済ネットワークや収益分配型の代替品からの競争が激化している。

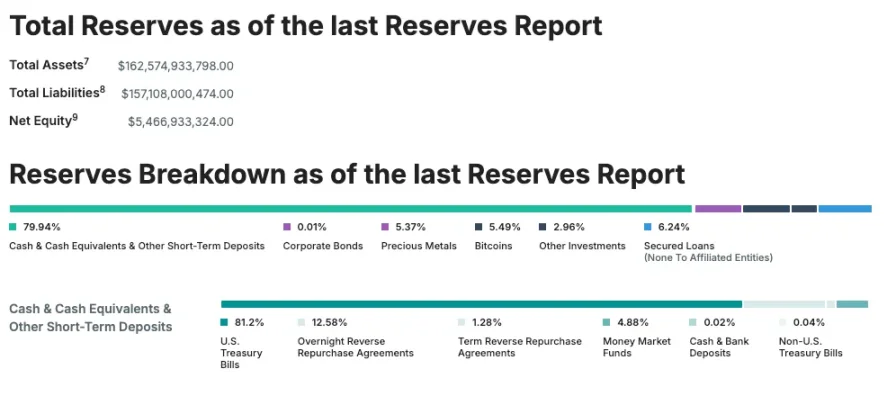

収益性とコンプライアンスへの道

競争が激化する中でも、Tetherは最も収益性の高いステーブルコイン発行者であり、2025年第2四半期には純利益49億ドルを達成した。これは1,270億ドルの米国債準備金によるもので、Tetherは世界最大級の米国政府債務保有者の一つとなっている。しかしTetherはエルサルバドルに本拠を置くオフショア発行者であり、その準備金の一部には貴金属、Bitcoin、担保付きローンなど非コンプライアンス資産が含まれている。この課題に対応するため、Tetherは米国内で設立され完全にコンプライアンスを遵守したステーブルコイン「USAT」の導入を計画しており、国内成長戦略と米国債需要への役割強化を目指している。

出典:Tether Transparency(6月30日時点の証明書)

USDTは異なるブロックチェーン間でどのように流通しているか

Tetherが発行者としての市場地位を確立した今、USDTが異なるブロックチェーン間でどのように流通し、その移転・決済チャネルを支えているかを理解することが重要だ。USDTの流通方法は各ネットワークの能力によって形作られ、各チェーンで支配的な活動タイプやユーザー層に影響を与える。USDTの利用はさまざまな活動タイプを反映しており、発行の大部分はEthereumとTronに集中している。

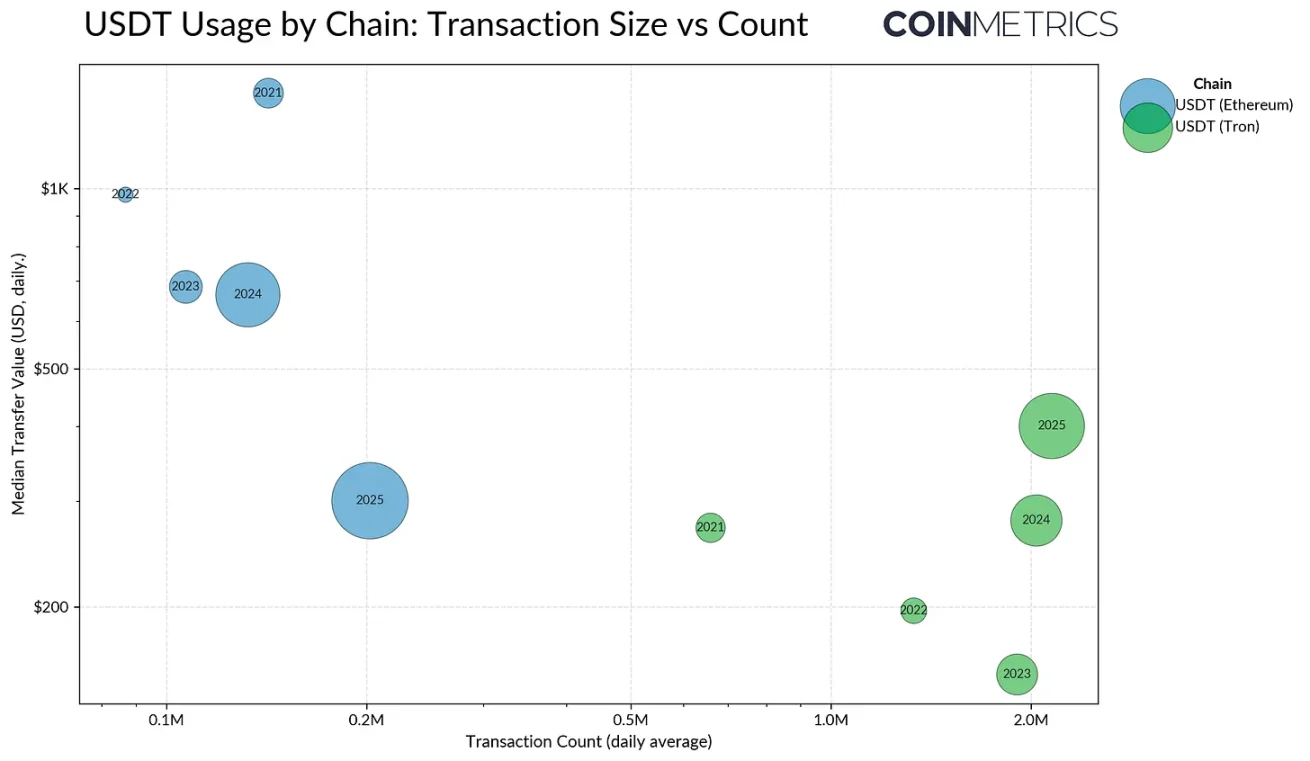

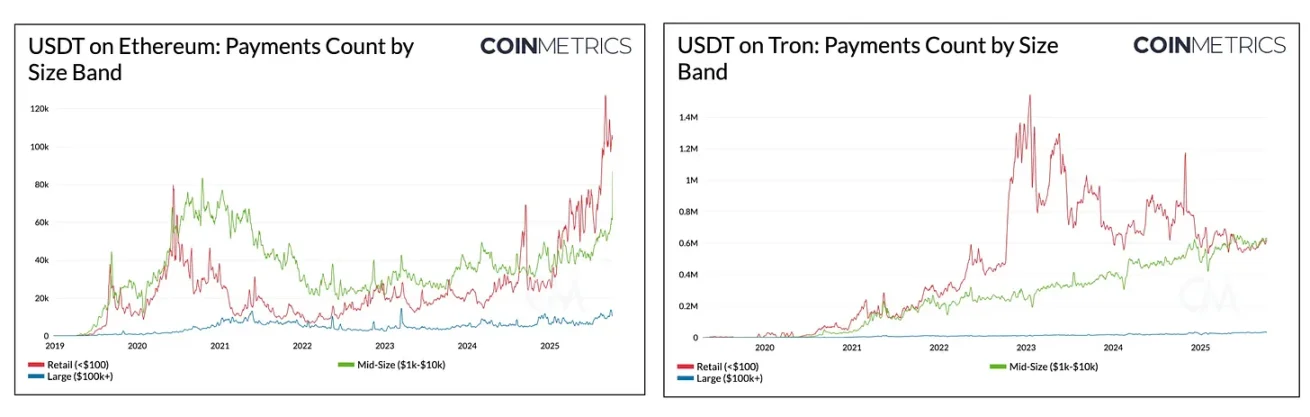

Tronは歴史的に新興市場ユーザーの主要なアクセスポイントであり、低手数料と高速決済が支持されている。2025年にはTronの1日平均取引件数が230万件を超え、USDT送金において非常に高いユーザー粘着性を持つネットワークとなっており、継続的かつ高速な小口・決済型トラフィックを支えている。このパターンはリテールや送金決済での利用と一致しており、コスト効率とアクセス性が最も重要視される分野である。

出典:Coin Metrics Network Data Pro

一方、Ethereumは伝統的により大きな価値・低頻度の送金を担っており、DeFiや機関投資家の決済・流動性センターとしての役割を反映している。しかしこのダイナミクスは変化しつつある。

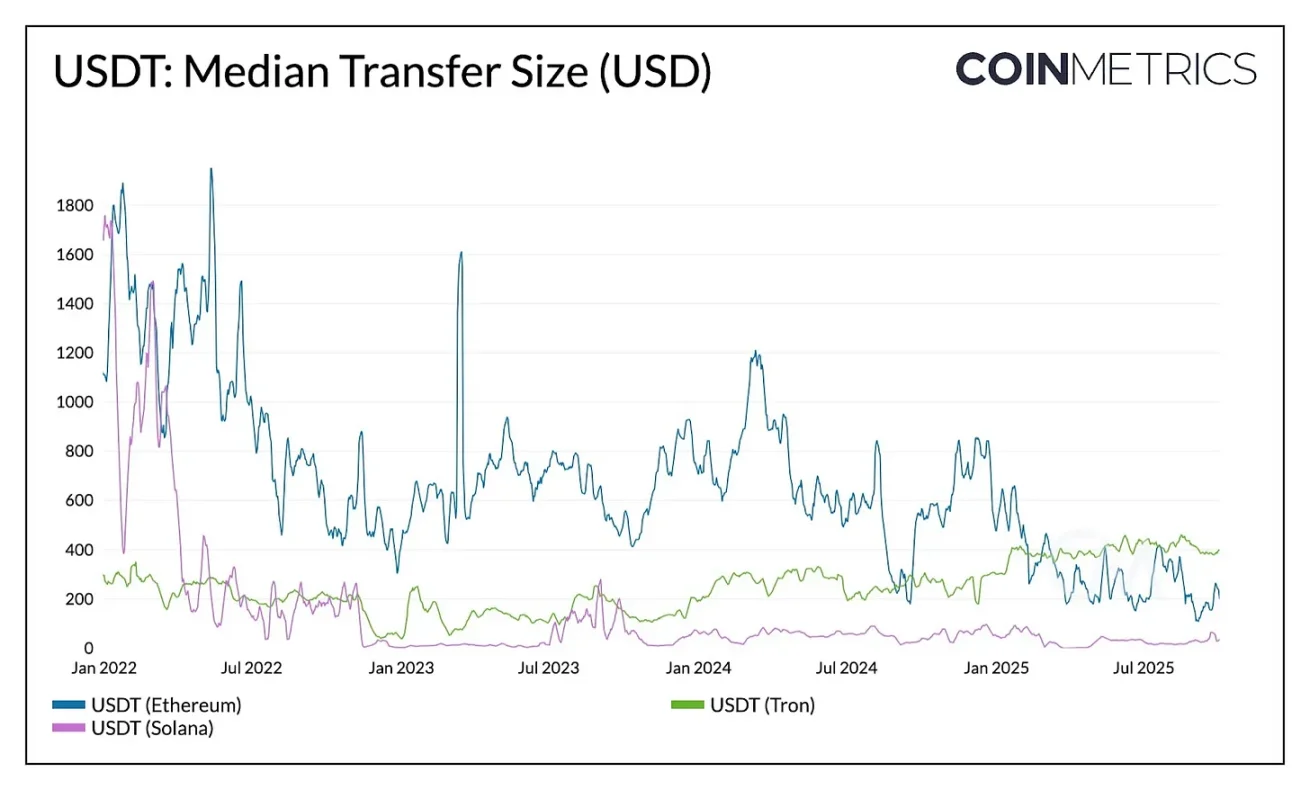

DencunおよびPectraアップグレード後、Ethereumの平均取引手数料は1ドル未満に低下し、小口送金の頻度が高まった。Ethereum上の中央値送金額は2023年の1,000ドル超から2025年中には約240ドルまで下落し、Tronの中央値は上昇した。この変化により、EthereumはかつてTronが独占していた活動タイプに近づいている。

出典:Coin Metrics Network Data Pro

この行動変化は供給量の再分布とも同時に進行している。2025年8月、Ethereum上のUSDT供給量(960億ドル)はTron上の供給量(780億ドル)を上回り、低手数料と深い流動性が活動をEthereumに引き戻していることを示している。

出典:Coin Metrics Network Data Pro(Ethereum上のUSDT、Tron上のUSDT)

この傾向はクロスチェーンでのUSDT決済構成にも明らかだ。Tronでは中規模トラフィックの勢いが強まる中、リテール決済と中規模送金の差が縮小している。Ethereumでは2024年以降、リテール(100ドル未満)および中規模(1,000~10,000ドル)決済の件数が急増し、大口(10万~100万ドル)送金は安定している。これはネットワークがよりアクセスしやすくなるにつれ、USDTの利用が小規模活動へと多様化していることを示している。

新興チャネルによるUSDTの支配力拡大

TronやEthereumなどのチェーン上でのUSDTの進化は、決済速度・コスト・流動性がユーザー行動をどのように形作るかを浮き彫りにしている。今後、Tetherは新たな分配チャネルと決済レイヤーを通じて戦略的にカバレッジを拡大している。

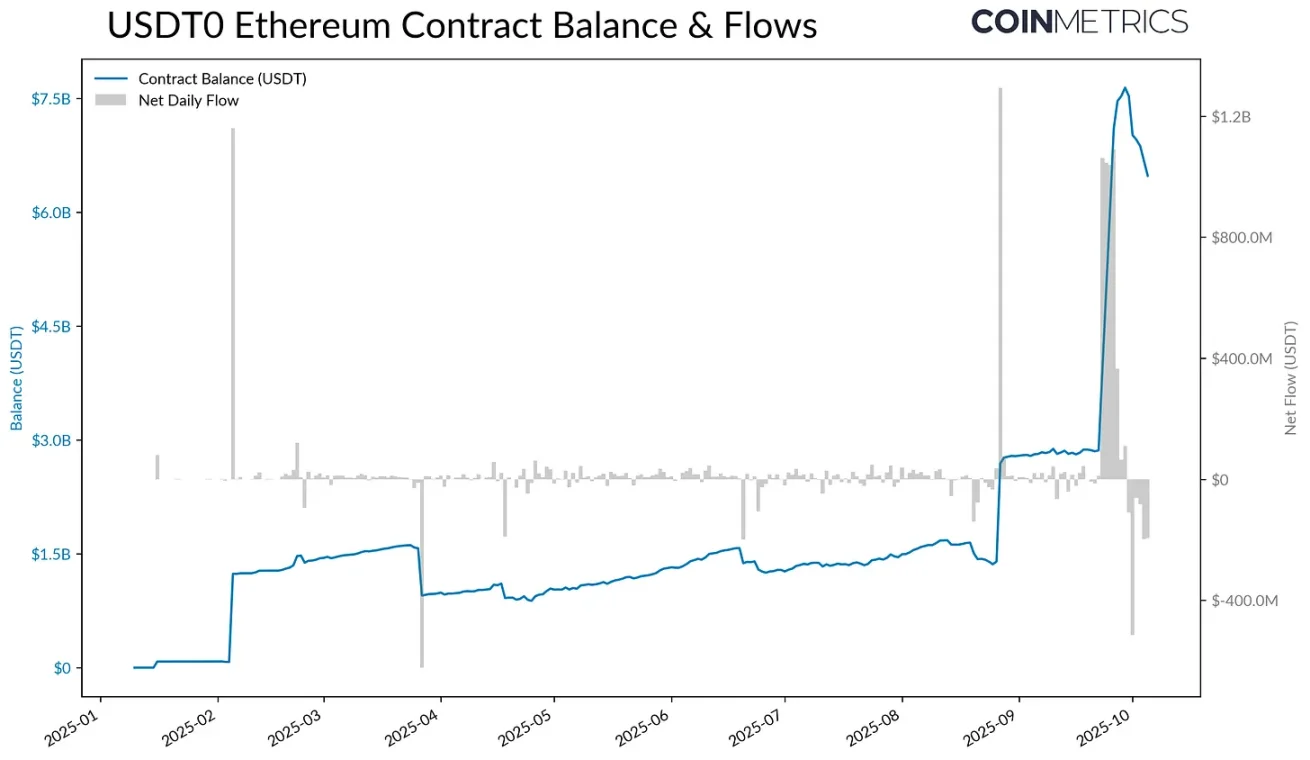

例えば、LayerZeroベースの全チェーン同質化トークン(OFT)標準でローンチされたUSDT0は、Ethereum上でUSDTをロックし、ターゲットチェーンで同額のトークンをミントすることで、シームレスなクロスチェーン移転と1:1の裏付けを実現している。

出典:Coin Metrics ATLAS

9月25日にPlasma(ステーブルコインに最適化されたLayer-1ブロックチェーン)がローンチされて以降、USDT0 EthereumコントラクトにロックされたUSDT供給量は28億ドルから77億ドルへと急増した。手数料ゼロのUSDT送金、ステーブルコインによるガス代、高スループット設計により、PlasmaはUSDT0供給量で60億ドル超を急速に集め、現在は約42億ドルで安定している。

その長期的な持続可能性は決済・貯蓄ユースケースの採用に依存するが、Plasmaは今日のTronやEthereumが異なる活動を担うのと同様、新たなUSDT補完チャネルの一つを示している。USDT0とPlasmaは、Tetherが分配をより広範なネットワーク群へ拡大し、高価値決済から支払い、DeFi、リテール活動まで多様なニーズをサポートできることを示している。

結論

ステーブルコインがグローバルな決済インフラとなる中、Tetherの次の章は競争激化と規制の明確化が進む環境で展開される。その支配力維持の可否は、オフショア発行者からマルチチェーンかつコンプライアンスを遵守したインフラプロバイダーへと進化しつつ、流動性と分配におけるコアな優位性を損なわずにいられるかにかかっている。全チェーンUSDTやステーブルコイン特化型ネットワーク(Plasmaなど)の登場は、決済と支払いがより多様化する未来を示唆している。Tetherがネットワーク効果を拡大するのか、それとも競合に押されて地位を失うのかが、業界の次の進化段階を最終的に決定づけるだろう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

暗号通貨の回復:デッドキャットバウンスか、それとも押し目買いの始まりか?

Bitcoinのミスプライシングが深刻化、BTCは$100K未満で取引されているが長くは続かない:Bitwise

ETHが一時的に3,000ドルに達するも、トレーダーは依然として懐疑的:その理由とは

Solanaのオンチェーンフローが注目すべき供給の変化を示唆、SOLは重要なサポート付近で取引