Pagtaas ng Presyo ng Bitcoin sa Q4: Isang Estratehikong Kaso para sa Agarang Posisyon

Ang trajectory ng Bitcoin sa Q4 2025 ay nakatakdang sumailalim sa isang makabuluhang pagtaas, na pinapalakas ng pagsasanib ng mga macroeconomic tailwinds at mga trend ng institutional adoption na muling hinuhubog ang papel nito sa pandaigdigang pananalapi. Habang nagpapahiwatig ang Federal Reserve ng isang dovish pivot at dumadaloy ang institutional capital sa merkado, ang Bitcoin ay lumilipat mula sa pagiging speculative asset tungo sa strategic reserve, na nag-aalok sa mga mamumuhunan ng isang kapani-paniwalang dahilan para sa agarang pagpoposisyon.

Macroeconomic Catalysts: Patakaran ng Fed at Dynamics ng Implasyon

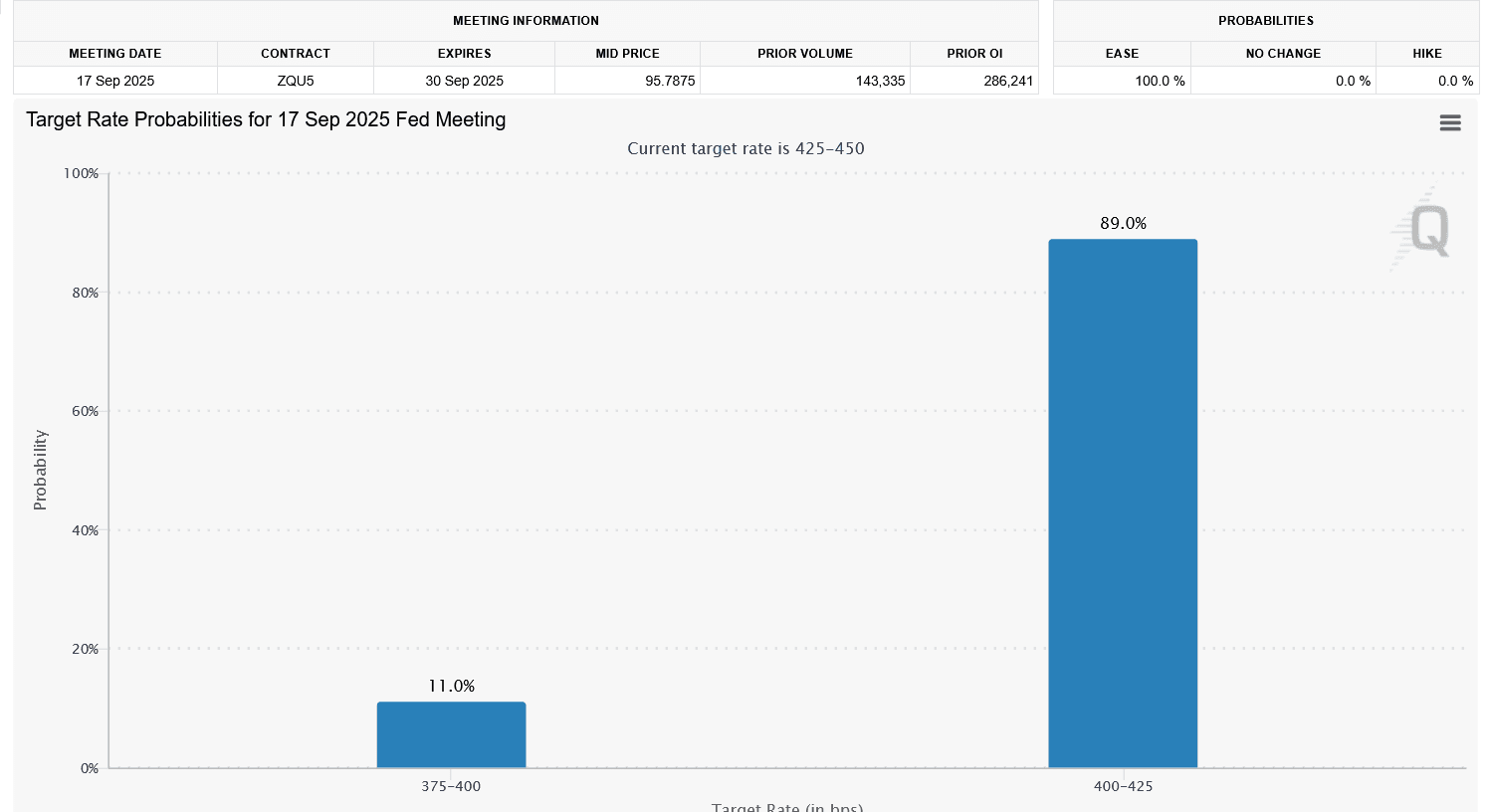

Ang nagbabagong posisyon ng U.S. Federal Reserve ay naging mahalagang salik para sa performance ng Bitcoin. Matapos mapanatili ang 4.25–4.50% federal funds rate hanggang Hulyo 2025, nagbigay ng pahiwatig ang Fed ng 25-basis-point rate cut sa Setyembre, na pinamumunuan ng bumabagal na implasyon at lumalamig na labor market [1]. Ang dovish pivot na ito, na binigyang-diin ng talumpati ni Chair Jerome Powell sa Jackson Hole, ay nagdulot ng 3.5% rebound sa Bitcoin sa loob lamang ng ilang oras, na nagpapakita ng inverse correlation nito sa U.S. dollar (–0.8) at positibong alignment sa equities (+0.6) [2].

Nananatiling kritikal na salik ang implasyon. Bagama’t ang headline CPI at core CPI noong Agosto 2025 ay nasa 2.86% at 3.02% ayon sa pagkakabanggit, ang mga bilang na ito ay lampas pa rin sa 2% target ng Fed [3]. Ang fixed supply ng Bitcoin at kasaysayan nito bilang inflation hedge—na pinatunayan ng mga pag-aaral noong 2025 na nagpapakitang tumataas ang returns nito kapag may CPI inflation surprises—ay nagpoposisyon dito bilang natural na panangga laban sa pagbaba ng halaga ng fiat [4]. Ang 10% pagbaba ng U.S. dollar mula simula ng 2025 ay lalo pang nagpalabo ng tiwala sa tradisyunal na assets, na nagpapalakas ng demand para sa non-sovereign value proposition ng Bitcoin [4].

Institutional Adoption: ETFs, Corporate Holdings, at Regulatory Clarity

Umabot na sa tipping point ang institutional adoption. Ang mga U.S. spot Bitcoin ETF, kabilang ang IBIT ng BlackRock at FBTC ng Fidelity, ay namamahala na ngayon ng $132.5 billion na assets under management (AUM) pagsapit ng Agosto 2025, kung saan ang mga ETF ay kumokontrol ng 6.8% ng kabuuang supply ng Bitcoin [5]. Ang institutionalization na ito ay nag-normalize sa Bitcoin bilang pangunahing asset sa portfolio, na nagpapababa ng volatility nito ng 75% kumpara sa antas ng 2023 [5].

Ang mga corporate treasury ay muling hinuhubog din ang dynamics ng supply ng Bitcoin. Ang $71.2 billion BTC hoard ng MicroStrategy at 9,720 BTC holdings ng Tesla ay nagtanggal ng 1.98 million BTC mula sa merkado, habang ang Strategic Bitcoin Reserve ng U.S. government ay nagla-lock up ng 205,515 BTC [6]. Ang regulatory clarity, kabilang ang BITCOIN Act at CLARITY Act, ay lalo pang nagbigay-lehitimo sa integrasyon ng Bitcoin sa institutional portfolios, na nagbubukas ng $8.9 trillion capital pool sa pamamagitan ng 401(k) plan access [5].

Market Dynamics at Mga Panganib: Kakulangan, Technical Indicators, at Mga Salik na Geopolitical

Ang narrative ng kakulangan ng Bitcoin ay pinatitibay ng structural supply imbalances. Inaasahan na ang institutional demand ay hihigit sa produksyon ng mga minero sa ratio na 3:1 sa susunod na anim na taon, na lumilikha ng self-reinforcing scarcity premium [6]. Ipinapahiwatig din ng mga technical indicator ang bullish bias, kung saan ang Bitcoin ay nagko-consolidate sa itaas ng mga pangunahing moving averages at nagpapakita ng senyales ng breakout sa itaas ng $113.6K, na posibleng tumarget ng $140K pagsapit ng Setyembre [1].

Gayunpaman, nananatili ang mga panganib. Ang regulatory uncertainty, macroeconomic shocks, at whale-driven volatility ay maaaring magdulot ng pullback sa $102K–$90K range kung mababasag ang mga critical support level [2]. Ang mga tensyon sa geopolitics, bagama’t mababa sa kasalukuyan, ay nananatiling hindi tiyak. Gayunpaman, karamihan sa mga analyst ay nananatiling bullish, na may mga price target mula $145K hanggang $1M, na nakapangkat sa $180K–$250K [1].

Strategic Positioning: Bakit Dapat Kumilos Ngayon?

Ang pagkakatugma ng mga macroeconomic catalyst at institutional adoption ay lumilikha ng natatanging pagkakataon para sa mga mamumuhunan. Ang rate cut ng Fed sa Q4 2025 ay maaaring magpalakas sa hedge appeal ng Bitcoin, habang ang ETF inflows at corporate accumulation ay patuloy na nagpapahigpit ng liquidity. Para sa mga naghahanap ng diversification at proteksyon laban sa implasyon, ang mababang correlation ng Bitcoin sa tradisyunal na assets at ang papel nito bilang digital reserve asset ay ginagawa itong mahalagang bahagi ng modernong portfolio.

Source:

[1] Monetary Policy and the Fed's Framework Review

[2] Bitcoin's Q4 2025 Rally: A Confluence of Powell's Dovish Pivot, Chain Strength, and Institutional Adoption

[3] August 2025 Inflation Data: Will It Drive the Fed Toward a

[4] Fed Policy and Bitcoin's Inflation Hedge Role: A Strategic Window for Investors

[5] Corporate Bitcoin Adoption: A Strategic Asset Allocation

[6] Bitcoin Institutional Adoption: How U.S. Regulatory Clarity Unlocks $3 Trillion in Institutional Capital

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Mula sa companionship gaming patungo sa rebolusyon ng Web3 games: A16Z nanguna sa $30 milyon na investment, malakihang pagtaya sa hinaharap ng gaming platform na Balance

Ang companion service ay napakahalaga sa mga multiplayer online games, tumutugon sa mga pangangailangan ng mga manlalaro para sa socialization, pagpapabuti ng kakayahan, at libangan, na nagpapataas ng game engagement at retention rate. Nagbibigay ang Balance ng global na companion service at nagtatayo ng bukas at patas na game ecosystem. Inilunsad ng Balance ang game chain na nakabatay sa second-layer zk-rollup, na nag-aalok ng instant na transaksyon, scalability, at zero transaction fee, at gumagamit ng AI technology upang pababain ang threshold para sa game development. Maaaring gamitin ang EPT token para bayaran ang operational at maintenance cost ng network nodes, lumahok sa governance, at bumili ng mga game goods at services. Naglunsad din ang Balance ng whitelist activity, na nagpapahintulot sa mga user na maging builders at magbahagi ng kita.

Balikan ang mga malalaking pagbagsak ng merkado sa kasaysayan ng cryptocurrency

Ang merkado ng cryptocurrency ay karaniwang nakakaranas ng mababang presyo at mataas na volatility tuwing Setyembre. Ipinapakita ng historical na datos ng pagbagsak na ang antas ng pagbaba ay unti-unting bumabagal, mula sa dating 99% pababa na ngayon ay nasa pagitan na lang ng 50%-80%. Magkakaiba ang recovery period depende sa uri ng pagbagsak, at may malinaw na pagkakaiba sa kilos ng mga institusyon kumpara sa mga retail investor.

Pagbaba ng interes ng Federal Reserve sa Setyembre: Aling tatlong cryptocurrencies ang maaaring tumaas nang malaki?

Sa pagpasok ng bagong likwididad, tatlong cryptocurrencies ang maaaring maging pinakamalaking mga panalo ngayong buwan.

AiCoin Daily Report (Setyembre 06)