Ang French bank na may 175 taong kasaysayan ay naglabas ng unang stablecoin ayon sa bagong regulasyon ng EU.

Ang pag-unlad ng stablecoin na ito ay nakasalalay sa antas ng pagtanggap mula sa mga payment provider at mga mamumuhunan na naghahanap ng maaasahang alternatibong asset ng euro sa digital na ekonomiya.

Ang pag-unlad ng stablecoin na ito ay nakasalalay sa antas ng pagtanggap mula sa mga tagapagbigay ng bayad at mga mamumuhunan, na naghahanap ng maaasahang alternatibong asset na euro sa digital na ekonomiya.

May-akda: Blockchain Knight

Ang French banking group na ODDO BHF ay naglunsad ng euro-backed stablecoin na EUROD, isang token na sumusunod sa bagong regulasyon ng European Union na Markets in Crypto-Assets Regulation (MiCA) bilang digital na bersyon ng euro.

Ang hakbang na ito mula sa 175-taong gulang na bangko ay nagpapakita na ang mga tradisyunal na bangko ay unti-unting lumalawak sa regulated na blockchain finance sector.

Ang ODDO BHF, na namamahala ng higit sa 150 billions euro na asset, ay nagsabi na ang EUROD ay ililista sa Bit2Me, isang exchange na nakabase sa Madrid.

Ang Bit2Me, na sinusuportahan ng Telefónica, BBVA, at Unicaja, ay nakarehistro na sa Spanish National Securities Market Commission (CNMV) at isa sa mga unang exchange na nakakuha ng MiCA authorization, na nagbibigay-daan dito upang palawakin ang operasyon sa buong EU.

Nakipagtulungan ang ODDO BHF sa infrastructure provider na Fireblocks para sa custody at settlement, at inilabas ang EUROD sa Polygon network upang makamit ang mas mabilis at mas murang transaksyon. Ang token ay ganap na sinusuportahan ng euro reserves at sumasailalim sa external audit.

Ayon kay Leif Ferreira, CEO ng Bit2Me, ang pag-lista na ito ay "nagbuo ng tulay sa pagitan ng tradisyunal na banking at blockchain infrastructure" sa konteksto ng pagtanggap ng Europe sa regulated digital assets.

Ang Markets in Crypto-Assets Regulation (MiCA), na naging epektibo ngayong taon, ay nangangailangan sa mga stablecoin issuer na mapanatili ang 1:1 reserve ratio at matiyak ang redeemability, habang mahigpit na ipinatutupad ang governance at transparency standards.

Ang paglulunsad ng EUROD ay magsisilbing pagsubok sa aktuwal na epekto ng MiCA sa pagko-coordinate ng digital asset regulation sa buong EU.

Kamakailan, nagbabala si European Central Bank (ECB) President Christine Lagarde na ang kakulangan ng "sound equivalent regulatory mechanisms" para sa foreign stablecoins ay maaaring magdulot ng reserve run sa eurozone.

Sa isang liham sa European Parliament, hinimok niya ang mga mambabatas na limitahan ang karapatan sa pag-isyu ng stablecoin sa mga kumpanyang may EU authorization, at ginamit ang pagbagsak ng TerraUSD bilang halimbawa ng panganib ng mga hindi regulated na proyekto.

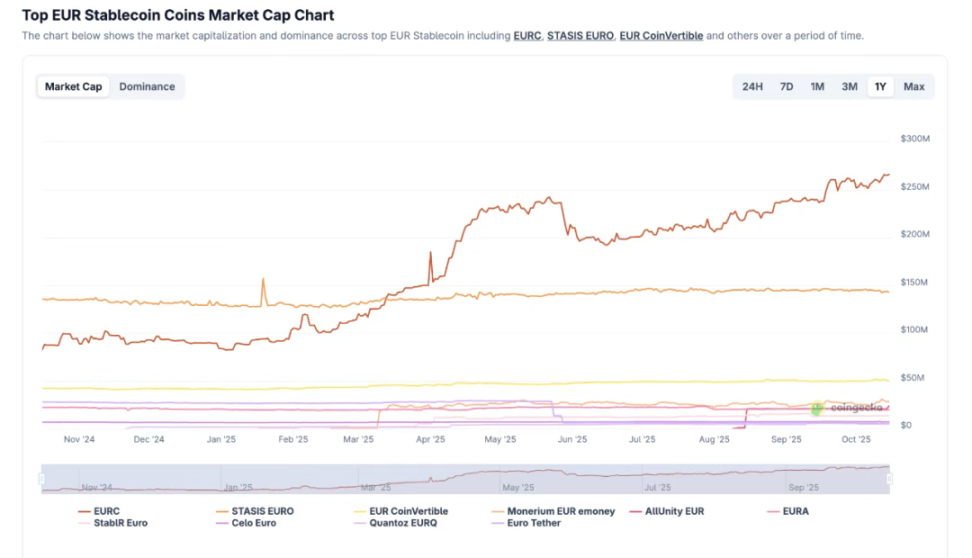

Ayon sa datos ng CoinGecko, ngayong taon ay dumoble ang market cap ng euro-pegged stablecoins, kung saan ang EURC na inisyu ng Circle ang may dominanteng bahagi, na umabot sa halos 270 millions US dollars.

Samantala, sa ilalim ng MiCA framework, ang mga bank-backed stablecoin tulad ng EUR CoinVertible na inisyu ng Société Générale ay may mababang demand.

Ayon kay Jürgen Schaaf, tagapayo ng European Central Bank, kailangang pabilisin ng Europe ang inobasyon, kung hindi ay maaaring harapin nito ang panganib ng "pagguho ng monetary sovereignty".

Babala ng European Systemic Risk Board (ESRB), ang multi-issuer model kung saan parehong EU at non-EU companies ang nag-iisyu ng parehong stablecoin ay maaaring magdala ng systemic risk at nangangailangan ng mas mahigpit na regulasyon.

Sa kabila ng mga babalang ito, ang regulatory clarity na dala ng MiCA ay nagpasimula ng kompetisyon sa merkado:

Ang FORGE division ng Société Générale ay naglunsad ng euro stablecoin na EURCV; nakipagtulungan ang Deutsche Börse sa Circle upang isama ang EURC at USDC sa kanilang trading system.

Siyam na European banks kabilang ang ING Group, CaixaBank ng Spain, at Danske Bank ng Denmark ay bumuo ng Dutch consortium na planong maglunsad ng MiCA-compliant euro stablecoin sa 2026, na sinundan ng pagsali ng Citi Group at inaasahang maglalabas ng stablecoin sa ikalawang kalahati ng 2026.

Samantala, sampung G7 banks kabilang ang Citi Group at Deutsche Bank ay nagsasaliksik ng multi-currency stablecoin issuance upang gawing moderno ang settlement process at mapabuti ang global liquidity.

Kumpara sa higit 160 billions US dollars na market cap ng dollar-pegged stablecoins, ang kabuuang market cap ng euro-backed stablecoins ay nananatiling maliit, mas mababa sa 574 millions US dollars.

Ayon sa mga regulator, kung mapapamahalaan nang transparent, ang euro-denominated digital assets ay makakatulong sa pagpapalakas ng financial sovereignty.

Para sa ODDO BHF, ang EUROD ay isang estratehikong hakbang upang makaakit ng institutional clients sa pamamagitan ng compliance at kredibilidad.

Ang pag-unlad ng stablecoin na ito ay nakasalalay sa antas ng pagtanggap mula sa mga tagapagbigay ng bayad at mga mamumuhunan, na naghahanap ng maaasahang alternatibong asset na euro sa digital na ekonomiya.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Pudgy Penguins NFT lumampas sa Bored Ape sa loob ng isang buwan, mabilisang pagtingin kung ano ang PENGU token

Ang PENGU ay ang opisyal na token ng Pudgy Penguins NFT series, na ilulunsad sa Solana blockchain sa pagtatapos ng 2024. Ang Pudgy Penguins ay isang NFT project na binubuo ng 8,888 natatanging larawan ng penguin, na orihinal na inilunsad sa Ethereum at ngayon ay naging pangalawang pinakamalaking NFT project ayon sa market capitalization. Layunin ng paglulunsad ng PENGU na palawakin ang komunidad, makaakit ng mga bagong user, at planong i-deploy sa iba’t ibang blockchain. Ang kabuuang supply ng token ay 88,888,888,888, na ipapamahagi sa komunidad, liquidity pool, project team, at iba pa. Pinili ang Solana upang maabot ang bagong audience at mapakinabangan ang mabilis nitong transaksyon at mababang gastos.

Prediksyon ng Presyo ng Ethereum: Ang Paglabas ng ETF at Pagtanggi sa Trendline ay Nagpapanatili sa mga Nagbebenta sa Kontrol

Nanatiling naka-cap ang Ethereum sa ibaba ng pababang trendline at ng 50–200 EMA cluster, na nagpapanatili ng bearish na estruktura sa kabuuan. Negatibo pa rin ang ETF flows na may $19.4M net outflow, kahit na ang piling pagbili mula sa BlackRock ay nagpapakita ng hindi pantay na institutional demand. Kung hindi mapanatili ang presyo sa $3,000 ay maaaring bumagsak pa ito hanggang $2,880, habang kailangan ng mga bulls na mabawi ang $3,296–$3,490 upang mabago ang momentum.

Glassnode: Mahina ang galaw ng Bitcoin, malapit na ba ang malaking pagbabago?

Kung magsimulang lumitaw ang mga palatandaan ng pagkaubos ng mga nagbebenta, posible pa rin sa maikling panahon na umabot sa $95,000 o sa cost basis ng mga short-term holder.

Dapat ka pa bang maniwala sa Crypto

Walang industriya na laging tama sa buong landas nito, hanggang sa talagang mabago nito ang mundo.