IRS adia implementação das regras de relatório de custo-base de criptomoedas

Resumo Rápido O IRS adiou as regras de declaração de impostos sobre criptomoedas para 31 de dezembro para permitir que os corretores se adaptem às novas regulamentações. A nova regra exigia que os usuários escolhessem métodos de contabilidade fiscal para ativos de criptomoedas indisponíveis em plataformas de corretagem centralizadas.

O Serviço de Receita Interna dos EUA anunciou na quarta-feira que adiará os novos requisitos de relatórios fiscais para criptomoedas até o início de 2026. O adiamento permitirá que os corretores se adaptem às novas regulamentações sobre a determinação do custo base para criptomoedas em plataformas centralizadas.

Em julho, o IRS e o Departamento do Tesouro finalizaram e publicaram novas regras para determinar quais unidades de criptomoeda são vendidas quando os investidores possuem várias unidades em uma conta de corretagem, como uma exchange centralizada.

De acordo com essas regras, se um contribuinte não tiver identificado um método contábil preferido, o método First-In, First-Out (FIFO) será aplicado, tratando os ativos de criptomoeda adquiridos mais cedo como vendidos primeiro. O mandato estava programado para entrar em vigor em 1º de janeiro de 2025, e agora foi adiado por um ano.

“Agora, havia um problema prático com essa abordagem”, escreveu Shehan Chandrasekera, Chefe de Impostos da CoinTracker, no X. O especialista em impostos explicou que quase todos os corretores de finanças centralizadas (CeFi) não estavam preparados para suportar o método de identificação específica que permite aos usuários escolher quais unidades de criptomoeda estão descartando.

Isso teria deixado os investidores em criptomoedas sem opção a não ser vender ativos sob FIFO a partir do início de 2025, o que Chandrasekera disse que poderia ter sido “desastroso” no atual ambiente de mercado em alta.

“Você estaria vendendo involuntariamente o ativo adquirido mais cedo (que tende a ter o menor custo base) primeiro, enquanto maximiza inadvertidamente seus ganhos de capital”, escreveu o especialista em impostos.

O alívio temporário assinado pelo IRS concede um período de carência de um ano, durante o qual se espera que os corretores desenvolvam suporte para outros métodos contábeis. A nova regra de contabilidade fiscal entrará em vigor em 1º de janeiro de 2026.

Enquanto isso, a Blockchain Association, o DeFi Education Fund e o Texas Blockchain Council entraram com uma ação judicial na semana passada para contestar outra regra do IRS que exige que alguns corretores de DeFi armazenem e relatem informações pessoais e histórico de negociações dos usuários à agência a partir de 2027.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Como XRP se tornou a principal negociação de ETF cripto apesar da queda de preço em direção a $2

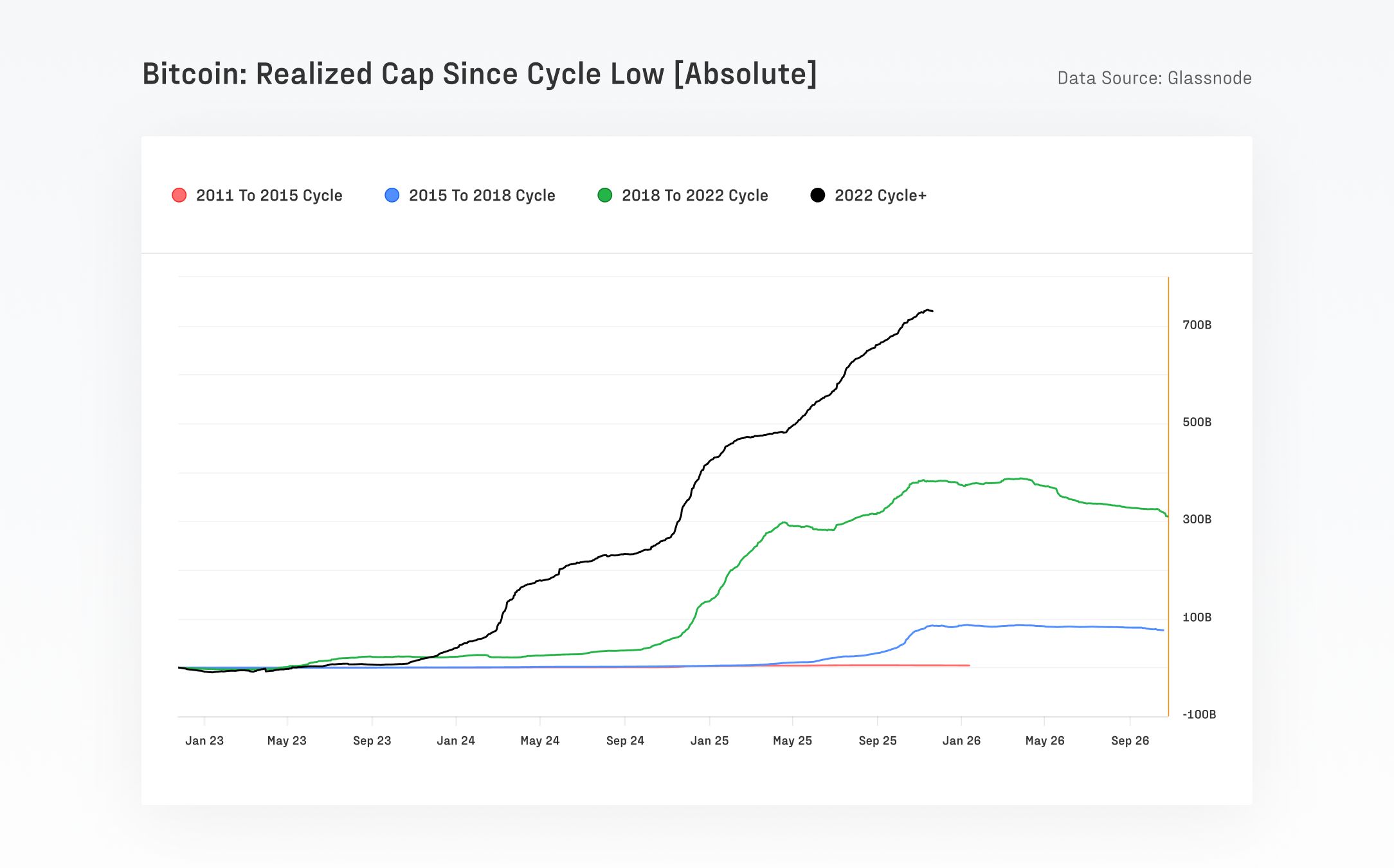

Fasanara Digital + Glassnode: Perspectivas do Mercado Institucional para o 4º Trimestre de 2025

Em um mercado abalado por quedas recentes e pressões macroeconômicas, nosso novo relatório colaborativo com a Fasanara Digital mapeia como a infraestrutura central do ecossistema – liquidez à vista, fluxos de ETF, stablecoins, ativos tokenizados e perpétuos descentralizados – está mudando no quarto trimestre.

A verdade econômica: IA sustenta o crescimento sozinha, enquanto as criptomoedas se tornam ativos políticos

O artigo analisa a situação econômica atual, destacando que a IA é o principal motor do crescimento do PIB, enquanto outros setores, como o mercado de trabalho e as finanças das famílias, estão em declínio. A dinâmica do mercado se desvinculou dos fundamentos, e os investimentos em capital de IA tornaram-se essenciais para evitar uma recessão. O aumento da desigualdade de riqueza e o fornecimento de energia são considerados gargalos para o desenvolvimento da IA. No futuro, a IA e as criptomoedas podem se tornar focos principais de ajustes de políticas. Resumo gerado por Mars AI Este resumo foi gerado pelo modelo Mars AI, cuja precisão e completude ainda estão em processo de atualização.

Unicórnio de IA Anthropic acelera corrida para IPO, enfrentando diretamente a OpenAI?

A Anthropic está acelerando sua entrada no mercado de capitais, iniciando parcerias com escritórios de advocacia de alto nível, o que é visto como um sinal importante em direção à sua oferta pública inicial. O valor de mercado da empresa já se aproxima de 300 bilhões de dólares, e investidores apostam que ela pode abrir capital antes da OpenAI.