Криптовалютные фонды за неделю потеряли $126 миллионов; инвесторы "неуверенны" из-за снижения цен: CoinShares

Криптовалютные инвестиционные продукты вернулись к оттоку средств на прошлой неделе, с $126 миллионами, покидающими фонды по всему миру, согласно CoinShares. Это первые еженедельные оттоки с момента рекордных $1 миллиарда оттоков, зафиксированных на неделе, закончившейся 22 марта.

Криптовалютные фонды у управляющих активами, таких как BlackRock, Bitwise, Fidelity, Grayscale, ProShares и 21Shares, за прошлую неделю зарегистрировали отток средств в общей сложности $126 миллионов по всему миру, согласно последнему отчету CoinShares.

Это первые оттоки за три недели — когда был зафиксирован рекордный отток почти на $1 миллиард за неделю, заканчивающуюся 22 марта.

«Инвесторы, кажется, сомневаются, поскольку положительный ценовой импульс застопорился», — написал главный исследователь CoinShares Джеймс Баттерфилл. «Объемы немного увеличились с $17 миллиардов до $21 миллиарда недельным темпом, но активность ETP/ETF снизилась относительно общего рынка, с 40% от общего объема на надежных биржах за последний месяц до 31% на прошлой неделе, что демонстрирует эту осторожность среди инвесторов».

Еженедельные потоки криптоактивов. Изображения: CoinShares.

Криптоактивы падают на фоне геополитических напряжений

Bitcoin BTC +2.93% упал на 7,7% за прошлую неделю, а эфир снизился на 10%, согласно странице цен The Block. В то же время индекс GMCI 30 — представляющий топ-30 криптовалют по капитализации — упал на 12% за тот же период.

Большая часть ущерба пришлась на субботу после того, как израильская армия заявила, что Иран запустил десятки беспилотников в направлении страны. Bitcoin упал до минимума в $60 822, а эфир — до $2 850, прежде чем восстановиться.

В воскресенье Организация Объединенных Наций предупредила, что Ближний Восток находится «на грани» потенциального разрушительного полномасштабного конфликта — при этом Израиль обещал «взять вычет» против Ирана после атаки дронами и ракетами, в то время как крупные державы призывали к деэскалации.

Bitcoin в настоящее время торгуется по цене $66 642, а эфир — по $3 269. Solana лидирует восстановление среди крупных криптовалют, прибавив 8% за последние 24 часа и торгуясь по цене $154, согласно странице цен The Block — также понеся более значительные потери в выходные.

ETF на Bitcoin от Fidelity не видит ежедневных потоков впервые, оставляя BlackRock и Grayscale в борьбе

СВЯЗАННЫЕ ИНДЕКСЫ

Американские ETF на Bitcoin способствовали значительно глобальной недельной цифре, с чистыми оттоками в размере $82,5 миллиона, покидая фонды после трех из пяти негативных дней на прошлой неделе.

Продукты криптоинвестиций на базе США увидели $145 миллионов недельных оттоков в целом, причем фонды на основе Bitcoin внесли свой вклад в $110 миллионов в глобальные оттоки. В отличие от этого, фонды на базе Германии зарегистрировали притоки в размере $29 миллионов на прошлой неделе.

В пятницу ETF на Bitcoin от Fidelity впервые за время существования фондов с 11 января не увидел потоков, оставив BlackRock и Grayscale в борьбе как единственные ETF, зарегистрировавшие какие-либо потоки в этот день.

В конечном итоге $111,1 миллиона притоков в продукт IBIT от BlackRock оказались недостаточными, чтобы компенсировать $166,2 миллиона оттоков из более дорогостоящего фонда GBTC от Grayscale, что привело к $55,1 миллиона чистых оттоков в пятницу. Общие чистые притоки в настоящее время составляют $12,5 миллиарда.

Объем для ETF на Bitcoin достиг самого высокого уровня за три недели, однако — сгенерировав $4,6 миллиарда торговли в пятницу, поскольку началась рыночная волатильность.

Продукты на короткую позицию Bitcoin прервали трехнедельную серию оттоков, зарегистрировав незначительные притоки в размере $1,7 миллиона — «предположительно воспользовавшись недавней слабостью цен», сказал Баттерфилл.

Тем временем фонды на основе эфира понесли наибольшие потери на прошлой неделе, увидев $29 миллионов.

оценка оттока в пятую неделю подряд. Продукты Solana также показали отток в размере 3,6 миллиона долларов. Тем не менее, некоторые фонды, связанные с альткоинами, нарушили эту тенденцию, с Decentraland, Basic Attention Token и Lido, зафиксировавшими притоки в размере 4,9 миллиона, 2,9 миллиона и 1,8 миллиона долларов соответственно.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

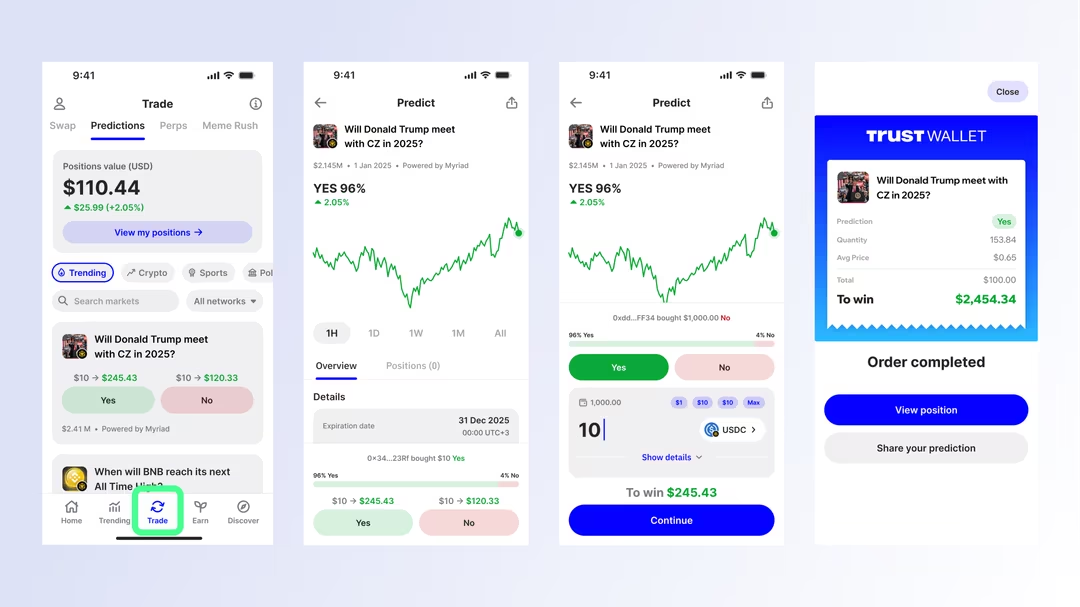

Trust Wallet стала первой крупной Web3-кошельком с нативными рынками предсказаний

Trust Wallet внедряет нативную функцию прогнозной торговли в кошельке через новую вкладку "Predictions", начиная с Myriad и планируя расширение на Polymarket и Kalshi.

Прогноз цены Shiba Inu: на графике появился "крест смерти" — упадёт ли SHIB на 90%?

Shiba Inu (SHIB) опустился до внутридневного минимума около $0.00000789 и продлил четырехдневную серию падений, нивелировав рост в конце ноября, который ненадолго подтолкнул цену к $0.00000913.

Ежедневный обзор: Grayscale прогнозирует новые максимумы bitcoin в 2026 году, «эффект Vanguard» поднимает крипторынки, дебютирует Chainlink ETF и многое другое

Grayscale Research в новом отчёте поставила под сомнение теорию четырёхлетнего цикла и предсказала, что bitcoin находится на пути к установлению новых исторических максимумов в 2026 году. Vanguard изменила свою давнюю негативную позицию по отношению к криптовалютным продуктам и, как впервые сообщил Bloomberg, с вторника позволит торговать на своей платформе ETF и паевыми инвестиционными фондами, которые преимущественно держат BTC, ETH, XRP или SOL.

Аналитик утверждает, что майнеры bitcoin столкнулись с самым сильным снижением прибыльности за всю историю.

Согласно данным BRN, майнеры Bitcoin переживают самый тяжелый период по прибыльности за всю историю актива: их ожидаемый ежедневный доход упал ниже медианных совокупных издержек, а сроки окупаемости теперь превышают дату следующего халвинга. Завершение политики количественного ужесточения со стороны ФРС привело к вливанию 13,5 миллиардов долларов в банковскую систему, однако реакция крипторынка на это событие остается сдержанной. Тем временем на рынке опционов наблюдается повышенное напряжение: трейдеры закладывают в цены сценарий, при котором BTC к концу года окажется ниже 80 000 долларов, отмечают аналитики.