Криптовалютные казначейские компании повторяют риски CDO времен финансового кризиса 2008 года: исполнительный директор криптоиндустрии

Bitcoin (BTC) и компании, управляющие криптовалютными резервами, представляют собой аналогичные риски, что и обеспеченные долговые обязательства (CDO), секьюритизированные корзины ипотечных кредитов и другие виды долгов, которые спровоцировали финансовый кризис 2007-2008 годов, заявил Cointelegraph генеральный директор кредитной платформы Milo и бывший аналитик Goldman Sachs Йосип Рупена.

По словам Рупены, компании, управляющие криптовалютными резервами, берут активы на предъявителя, не имеющие контрагентского риска, и добавляют к ним несколько уровней риска, включая компетентность корпоративного управления, кибербезопасность и способность бизнеса генерировать денежный поток. Он добавил:

«Существует такой аспект, когда люди берут довольно надежный продукт — ипотеку в прошлом или Bitcoin и другие цифровые активы сегодня, например, — и начинают их структурировать, уводя в такое направление, где инвестор уже не уверен в том, каким рискам он подвергается.»

Рупена сообщил Cointelegraph, что, хотя он не ожидает, что компании, управляющие криптовалютными резервами, станут причиной следующего медвежьего рынка, чрезмерно закредитованные фирмы могут «усугубить» спад на рынке через вынужденные продажи, однако пока слишком рано говорить о том, какими будут точные последствия.

Несколько рыночных аналитиков уже предупредили о потенциальной угрозе со стороны чрезмерно закредитованных компаний, управляющих криптовалютными резервами, которые могут вызвать рыночную цепную реакцию через вынужденные продажи, обрушив цены на криптовалюты в попытке покрыть долги.

Связано: Peter Thiel против Michael Saylor: ставка на криптовалютные резервы или пузырь?

Компании диверсифицируют резервы в альткоины, вызывая разногласия среди инвесторов

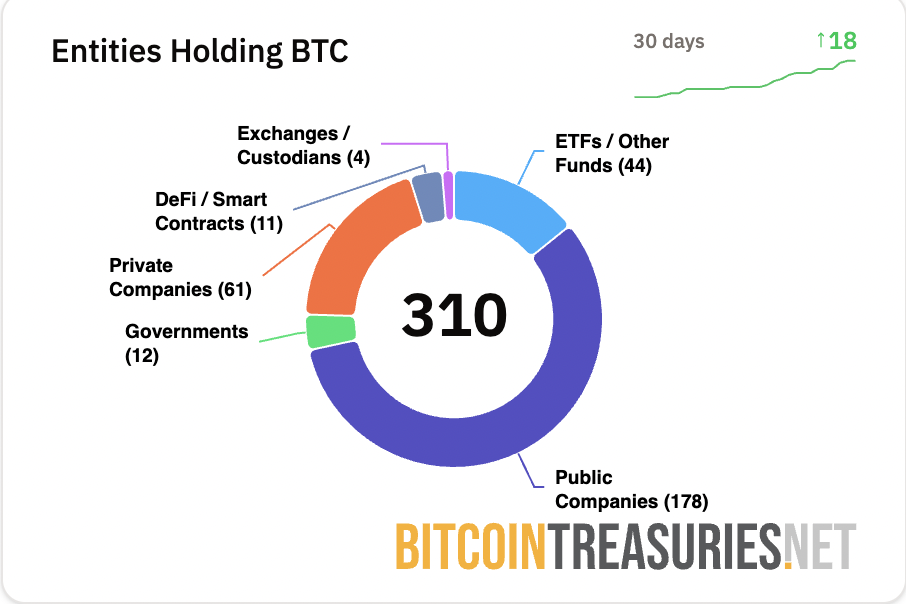

Традиционные финансовые компании выходят за рамки стратегии хранения Bitcoin, популяризированной сторонником BTC Michael Saylor, и диверсифицируют свои резервы в альткоины.

В июле и августе несколько компаний объявили о стратегиях корпоративных резервов в Toncoin (TON), XRP (XRP), Dogecoin (DOGE) и Solana (SOL), например.

Компании, внедряющие стратегии хранения криптовалютных резервов, столкнулись с неоднозначной реакцией на свои акции, поскольку рынки реагируют на растущий поток компаний, переходящих к цифровым активам.

Safety Shot, производитель напитков для здоровья и хорошего самочувствия, объявил в августе, что примет BONK (BONK) memecoin в качестве основного резервного актива, что привело к падению акций компании на 50% после этой новости.

Аналогично, акции многих компаний, управляющих Bitcoin-резервами, снизились во второй половине 2025 года, поскольку эта сфера становится все более насыщенной.

Magazine: Южнокорейцы продают Tesla ради Ethereum-резервов BitMine: Asia Express

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

От Sahara до Tradoor: обзор недавних схем «изощрённого падения» альткоинов