Биткоин-майнеры: 3,6-кратные победители с кредитным плечом в ETF-движимом буме BTC

- Бычий рынок Bitcoin в 2025 году обусловлен институциональным принятием и запуском spot ETF, что увеличило цену BTC с $45 тыс. до $120 тыс. - Майнеры показали результат в 3,6 раза лучше, чем BTC, благодаря повышению эффективности, притоку институционального капитала и росту хешрейта сети до 31,5% доминирования в США. - Институциональный спрос обеспечил владение 18% циркулирующего предложения, в то время как объем BTC на биржах снизился до минимального уровня за 7 лет, а прояснение регуляторных норм сократило волатильность до 32%. - Майнеры диверсифицировались в инфраструктуру AI/HPC (например, партнерство TeraWulf с Google на $1.4B), чтобы...

Бычий рынок Bitcoin 2025 года был обусловлен кардинальным сдвигом в институциональном принятии, при этом спотовые Bitcoin ETF стали катализатором притока чистых средств в размере 54,75 миллиардов долларов с момента их одобрения в 2024 году [1]. Этот приток средств поднял цену Bitcoin с 45 000 до более чем 120 000 долларов, однако наиболее выгодоприобретателями этого бума оказались не сами ETF, а майнеры Bitcoin, чья доходность превысила динамику цены BTC в 3,6 раза [2]. Такой эффект плеча обусловлен сочетанием факторов: повышением операционной эффективности, перераспределением институционального капитала и структурной динамикой предложения в майнинге Bitcoin.

Притоки в ETF и институционализация Bitcoin

Запуск 11 спотовых Bitcoin ETF в 2024 году нормализовал криптовалюту как класс активов, привлекая 33,6 миллиарда долларов институционального капитала ко второму кварталу 2025 года [3]. Инвестиционные консультанты, включая Harvard Management Company и Brevan Howard, инвестировали миллиарды в такие продукты, как IBIT от BlackRock, который занял 89% доли рынка ETF [3]. Эти притоки создали самоподдерживающийся цикл: по мере того как ETF покупали Bitcoin, они повышали его цену, что, в свою очередь, увеличивало прибыльность майнеров. Например, рост цены Bitcoin до 123 000 долларов в июле 2025 года совпал с увеличением глобального хешрейта на 47% в годовом выражении, при этом американские майнеры контролировали 31,5% сети [4].

Коэффициент плеча 3,6x — когда цены акций майнеров растут в 3,6 раза сильнее, чем Bitcoin — стал ключевым показателем во втором квартале 2025 года благодаря способности майнеров монетизировать рост цен BTC через более высокие блоковые вознаграждения и повышение операционной эффективности [5]. Компании, такие как IREN Limited и TeraWulf (WULF), стали примером этой тенденции: доход от майнинга IREN в третьем квартале 2025 года вырос на 24% в годовом выражении и составил 141,2 миллиона долларов, чему способствовала выручка в 105 730 долларов за каждый добытый Bitcoin [6].

Институциональные стимулы и динамика предложения

Институциональный спрос на Bitcoin создал структурный шок предложения. К августу 2025 года институты владели 3,68 миллионами BTC (18% от циркулирующего предложения), а такие корпорации, как MicroStrategy и Harvard University, аккумулировали значительные доли [7]. Этот спрос снизил количество Bitcoin на биржах до 7-летнего минимума в 2,05 миллиона BTC, что свидетельствует о переходе от спекулятивной торговли к долгосрочному размещению [7]. Регуляторная определенность, включая CLARITY Act и пересмотр ERISA, дополнительно снизила премию неопределенности в ценообразовании Bitcoin, сократив подразумеваемую волатильность до 32% к августу 2025 года [7].

Майнеры воспользовались этой ситуацией, диверсифицируя деятельность в области искусственного интеллекта и высокопроизводительных вычислений (HPC), что стабилизирует доходы и использует существующую энергетическую инфраструктуру. Например, партнерство TeraWulf с Google обеспечило 1,4 миллиарда долларов резервного финансирования для кампуса искусственного интеллекта мощностью 160 МВт, а HIVE Digital Technologies планирует получать 100 миллионов долларов ежегодно от размещения HPC к 2026 году [8]. Эти стратегии смягчают волатильность майнинга Bitcoin и повышают привлекательность для институциональных инвесторов.

Долгосрочная траектория: 150 000 долларов и выше

Путь Bitcoin к 150 000 долларов к 2026 году зависит от устойчивых притоков в ETF и макроэкономических условий. Если институциональный спрос стабилизируется, коэффициент плеча 3,6x может усилить доходность майнеров по мере приближения BTC к прогнозируемому пику. Однако сохраняются риски, такие как задержка снижения ставок ФРС и геополитическая напряженность [1]. Тем не менее, U.S. Strategic Bitcoin Reserve и глобальные регуляторные рамки, такие как законодательство MiCA в ЕС, создают благоприятные условия, рассматривая Bitcoin как стратегический резервный актив [7].

Для майнеров долгосрочные перспективы также выглядят весьма привлекательно. Четыре крупнейшие публичные майнинговые компании контролируют 20% ежемесячных блоковых вознаграждений и заключают долгосрочные соглашения о покупке электроэнергии (PPA), что способствует дальнейшему росту операционной эффективности [9]. По мере усиления дефицита предложения Bitcoin после халвинга и расширения институционального владения, майнеры будут получать выгоду как от роста цены, так и от прироста капитала, закрепляя за собой роль самой "плечевой" части криптоэкосистемы.

Источник:

[1] Bitcoin's Institutional Supply Shock: A Catalyst for $192000

[2] Earnings call transcript: Constellium Q2 2025 revenue ...

[3] Institutional investors reach $33.6B in Bitcoin ETF holdings during Q2

[4] VanEck Mid-August 2025 Bitcoin ChainCheck

[5] Bitcoin's Institutional Adoption and Supply Scarcity: A $1. 3M Price Catalyst by 2035

[6] IREN Reports Q3 FY25 Results

[7] Bitcoin's Institutional Supply Shock: A Catalyst for $192000

[8] Bitcoin Miner TeraWulf (WULF) Stock Rallies as Google Backs $3.2B AI Infrastructure Expansion

[9] The Resurgence of Institutional Bitcoin Mining: BitMine's ...

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Сальвадор раскрывает крупнейшую однодневную покупку BTC на сумму 100 миллионов долларов на фоне снижения курса bitcoin

Согласно данным Bitcoin Office Сальвадора, в понедельник страна приобрела 1 090 BTC, увеличив свой общий запас до 7 474 BTC. Однако остается неясным, приобрел ли Сальвадор 1 090 BTC на рынке, поскольку соглашение с МВФ требовало от страны прекращения новых покупок.

Последнее испытание для Пауэлла: на декабрьском заседании как минимум трое выразили несогласие, консенсус в Федеральной резервной системе рухнул!

В статье, опубликованной "рупором Федеральной резервной системы США", отмечается, что в условиях отсутствия новых данных усиливается внутренний раскол в ФРС: три члена Совета управляющих, назначенные Трампом, поддерживают смягчение политики, в то время как число представителей "ястребиного" лагеря недавно увеличилось.

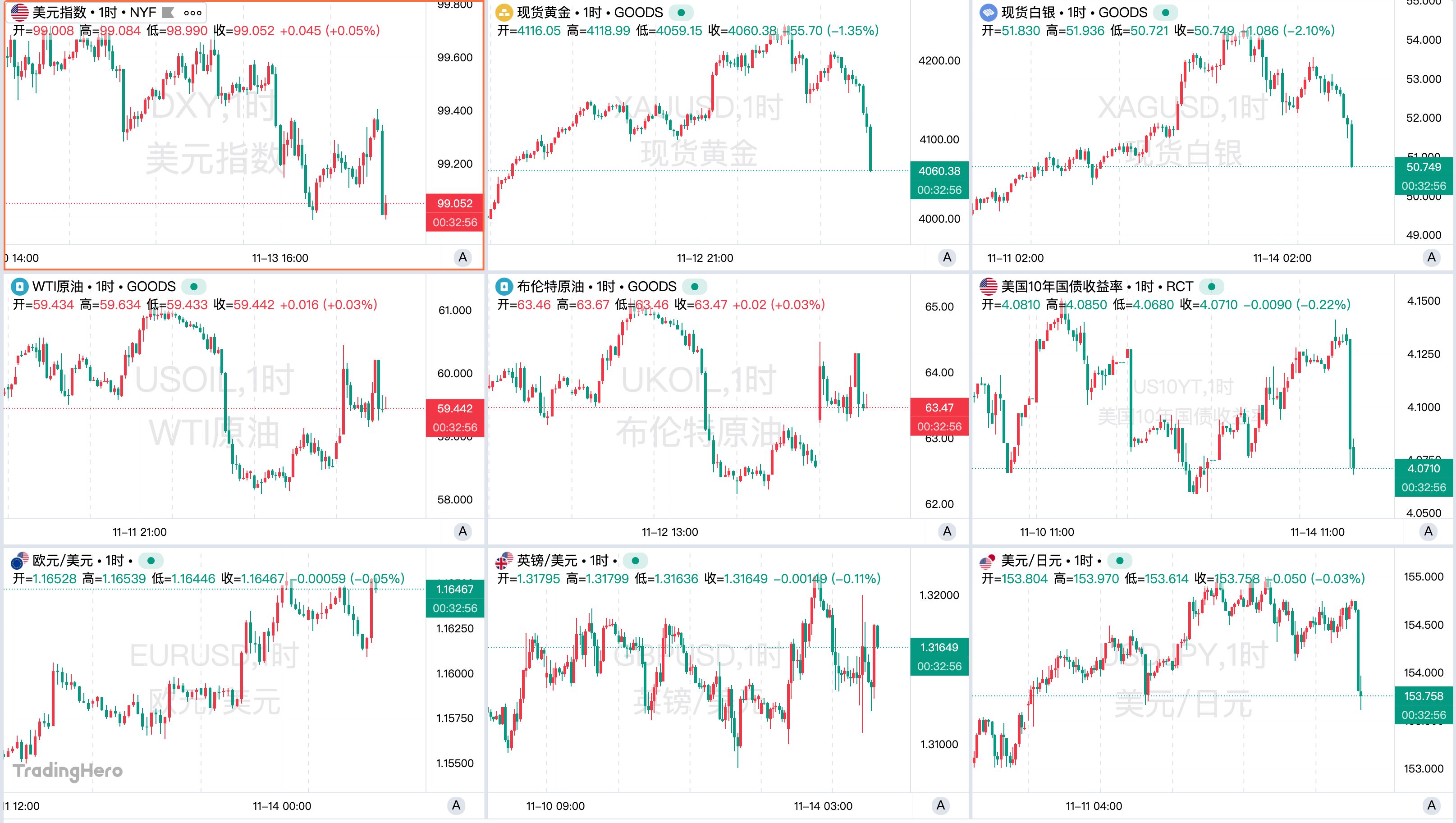

Еженедельный топ: исчезновение данных не мешает ФРС сохранять жёсткую позицию! Глобальные мультиактивы подверглись "удару в спину"

Правительство США завершило шатдаун, однако публикация ключевых данных остается хаотичной. Сигналы ястребиной политики со стороны Федеральной резервной системы учащаются, в пятницу сильно упали золото, серебро, акции и валюты! США начали операцию "Южное копьё". Баффет опубликовал прощальное письмо, а "Большой шорт" внезапно ушёл с рынка... Какие захватывающие движения вы могли пропустить на этой неделе?