Понижение процентных ставок и изменение ликвидности: как инвестировать в рисковые активы в ожидании «ревущих двадцатых»?

Высокая волатильность, вызванная ростом, в сочетании с бычьими настроениями будет способствовать укреплению доверия на рынке, расширению аппетита к риску и в конечном итоге приведёт к ажиотажу.

Автор: Luca

Перевод: Tim, PANews

Взлет к вершине → Спад → Ревущие двадцатые

Примечание: "Ревущие двадцатые" — это феномен развития общества и культуры в Европе и США в 1920-х годах, особенно в музыке и поп-культуре.

Прогноз рынка на ближайшие месяцы

Прежде всего, позвольте мне рассказать о своем прошлом опыте.

5 августа 2024 года, сентябрь 2024 года, апрель 2025 года — эти моменты резких падений испытывали мою веру, но я продолжал накапливать позиции в ожидании более высоких цен.

Почему? Потому что я знаю, что этот бычий рынок в конечном итоге завершится огромным "финальным пампом", который вызовет FOMO у всех еще до наступления реального пика.

Вся моя аналитическая структура построена вокруг разворота настроений — от неопределенности и тревоги к крайнему возбуждению.

Криптовалютные маркет-мейкеры прекрасно знают, как использовать эмоции розничных инвесторов.

Высокая волатильность на росте в сочетании с бычьим нарративом — оба эти фактора поднимают уверенность на рынке, расширяют склонность к риску и в конечном итоге приводят к ажиотажу.

Я считаю, что именно так маркет-мейкеры будут использовать бычью среду в ближайшие недели и даже месяцы для распределения своих позиций.

Яркий пример того, как маркет-мейкеры рассматривают розничных инвесторов как противоположную сторону, можно проследить в начале 2025 года.

Тогда мы отслеживали ловушки ликвидности по ончейн-данным и динамике цен, и многие признаки указывали на то, что маркет-мейкеры готовятся к более крупному движению.

Хотя большинство считало, что этот рост уже завершился, наш анализ показывал, что это только начало.

Тогда я публично заявил, что моя доля в кэше была самой низкой с момента дна медвежьего рынка 2022 года, потому что я считал это отличной возможностью для покупки, и это действительно оказалось так.

Затем BTC и весь рынок достигли дна. Вы думаете, что ловушки ликвидности и манипуляции рынком должны были исчезнуть?

Но на этот раз разворот BTC был крайне необычным: цена практически не корректировалась, а с начала апреля до конца мая росла почти по прямой, устремившись к историческим максимумам.

По пути мы видели лишь простые признаки "вытряхивания". Такое поведение рынка имеет только одну цель: вызвать FOMO у тех, кто продал на дне, и заставить их искать новые точки входа.

Каждая короткая пауза на свечном графике воспринималась как "тест сопротивления".

Когда наконец произошла первая полноценная коррекция, большинство участников рынка уже находились в медвежьем настрое и активно искали подтверждения этому.

И, как и ожидалось, появились "определенные" новости:

- Обострение геополитической напряженности

- Сезонная слабость в третьем квартале

- Схожая динамика с 2021 годом

- Схожая динамика с 2023 годом

Это заставило многих поверить, что рынок вот-вот войдет в длительную фазу консолидации, и они начали хеджироваться до нового исторического максимума.

"Хорошо, Luca, но как все это связано?" — можете спросить вы.

Я считаю, что нам нужно понять, как мы пришли к текущей ситуации, чтобы осознать будущие тренды. Рынок долгое время постепенно раскрывает свои закономерности, и все, что мы пережили до сих пор, — основа для прогнозирования будущего.

Я считаю, что все эти ловушки ликвидности, фазы консолидации и медвежьи настроения сыграли и продолжат играть ключевую роль, способствуя и в конечном итоге вызывая эмоциональный разворот к вершине цикла.

Еще раз подчеркну: если разворот настроений — это быстрый переход от неопределенности к всеобщей эйфории, маркет-мейкеры должны сначала создать противоположные условия.

Им нужно, чтобы большинство в условиях низкой ликвидности стали медвежьими и паниковали, а затем поднять цену, что в итоге создаст условия для распределения позиций.

Что же теперь нам ожидать?

С технической точки зрения, я считаю, что в ближайшие дни наиболее вероятный сценарий для BTC — поиск дна в диапазоне между максимумами ноября-декабря 2024 года, что делает соотношение риск/прибыль в среднесрочной перспективе благоприятным для покупателей.

Согласно моей стратегии, я постепенно перевел средства из биткоина и переоцененных альткоинов обратно в альткоины.

С точки зрения нарратива и эмоций — факторов, которые я всегда учитываю, — такой анализ полностью оправдан.

Он заставляет рынок поверить, что вот-вот произойдет сильная коррекция, а "слабый сентябрь" еще больше усиливает эти ожидания. Я предполагаю, что этот нарратив будет доминировать в настроениях рынка в ближайшие дни.

Это может подтолкнуть многих трейдеров к хеджированию или шортам перед следующим сильным отскоком, поэтому текущая рыночная структура кажется мне логичной, и я сохраняю оптимизм в среднесрочной перспективе.

"Хорошо, Luca, я понял концепцию 'разворота настроений', по сути, это означает, что волатильность цен вызывает поляризацию эмоций и запускает разворот. Но как это влияет на фазу распределения и вершину цикла?" — возможно, вы спросите.

Это и есть причина возникновения предвзятости к определенности. Инвесторы естественным образом ищут нарративы, подтверждающие их точку зрения, игнорируя противоположные доказательства, особенно во время рыночной волатильности.

Это именно то, что мы видели в конце июня этого года со стороны медведей: они были уверены в долгой консолидации, игнорируя два ключевых факта — мы находимся в пост-халвинговом году, а бычья рыночная структура остается нетронутой.

Здесь вступает в игру макрополитика: завершение количественного ужесточения, переход к снижению ставок и возможность мягкой посадки экономики.

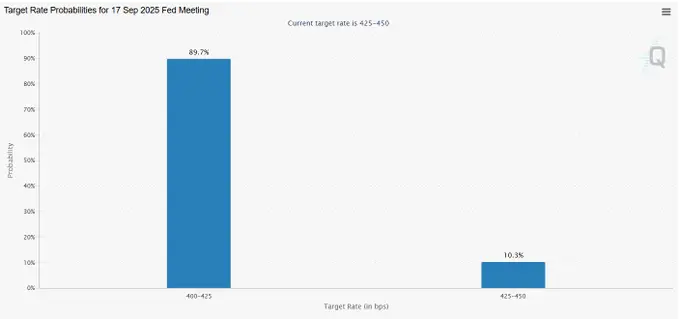

Во-первых, если посмотреть на инструмент FedWatch на CME, сейчас вероятность снижения ставок в сентябре составляет около 90%.

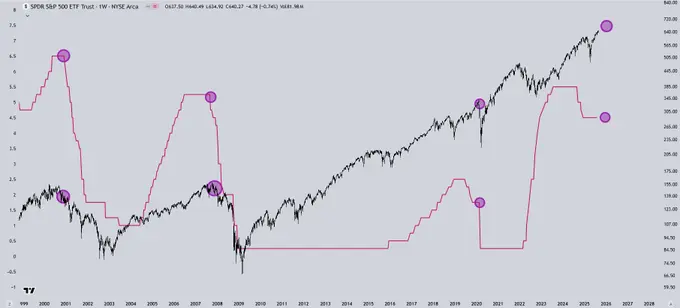

Если оглянуться на динамику S&P 500 за последние 30 лет, закономерность очевидна: после трех последних случаев, когда ФРС прекращала количественное ужесточение и начинала снижать ставки, следовали рецессии и крупные обвалы рынка.

Эта закономерность проявлялась в 100% случаев за последние 30 лет.

Причина в том, что ФРС никогда не вмешивается без причины: будь то повышение ставок для сдерживания инфляции или снижение ставок для стимулирования экономики — любое вмешательство ФРС означает одно: текущая экономическая динамика неустойчива и требует изменений.

Здесь очень наглядна диаграмма отношения IWM/SPX.

Она показывает, как за последние годы малые компании выступали по отношению к традиционным акциям S&P 500, по сути, отражая динамику рискованных активов по сравнению с более безопасными и зрелыми.

С 2021 года, когда ФРС начала сворачивать QE, IWM (индекс Russell 2000) стабильно отставал от SPX (S&P 500). Я считаю, что этому есть две основные причины:

Малые компании нуждаются в дешевом финансировании:

- Их бизнес-модели зависят от агрессивного роста, что требует дешевого капитала. Из-за высоких ставок стоимость капитала остается высокой, и многим компаниям приходится размывать долю акционеров для выживания, что отражается на динамике акций.

Крах склонности к риску:

- Большинство малых компаний находятся на ранней стадии или не могут стабильно зарабатывать. В условиях высоких ставок и неопределенности инвесторы не готовы брать на себя такие риски. Они предпочитают относительную безопасность крупных и мегакап-техов.

- Вот почему малые компании в последние годы выступали хуже S&P 500.

Но интересно вот что: я считаю, что мы приближаемся к переломному моменту.

- ФРС готовится прекратить количественное ужесточение и вновь перейти к стимулированию экономики.

- Если этот переход произойдет, это может стать макрокатализатором для разворота тренда малых компаний и возвращения капитала в рискованные активы.

Последние макроэкономические данные также подтверждают такую среду и вероятность мягкой посадки экономики в ближайшие недели и месяцы.

Годовой рост ВВП составил 3,3%, а данные за первый квартал были пересмотрены в сторону понижения. Личные доходы выросли на 0,4% по сравнению с предыдущим месяцем, а личные расходы — на 0,5%.

Я считаю эти два показателя ключевыми, потому что они показывают, сколько "топлива" осталось у потребителей.

Рост доходов говорит о том, что доходы домохозяйств увеличиваются, а рост расходов показывает, сколько денег реально поступает в экономику.

На мой взгляд, экономический баланс сейчас выглядит здоровым: доходы растут, потребители продолжают тратить, что поддерживает рост.

Что это значит для традиционного рынка и S&P 500?

Если вспомнить октябрь-декабрь 2024 года, мы стали свидетелями вершины на рискованных активах, а последующее распределение усилило распродажи в начале 2025 года.

Я считаю, что сейчас мы готовимся к похожей ситуации, только в большем масштабе. Предстоящее снижение ставок, растущая склонность к риску, обсуждения завершения QT и добавления новой ликвидности — все это подталкивает к покупкам.

На мой взгляд, это не начало нового устойчивого роста. Скорее, это еще одна фаза распределения, которая, как я ожидаю, приведет к еще более масштабной финальной вершине, за которой последует медвежий цикл.

Тем не менее, я считаю, что в среднесрочной перспективе еще есть потенциал для роста.

Я считаю, что в ближайшие недели мы полностью войдем в среду с повышенной склонностью к риску. Это, скорее всего, приведет к пику FOMO и создаст идеальный момент для маркет-мейкеров для распределения позиций.

Стоит помнить, что фаза распределения обычно наступает после роста склонности к риску, который подпитывается бычьими настроениями. В среднесрочной перспективе эта динамика продолжит поддерживать рискованные активы.

Поскольку я ожидаю волатильности и возможной "встряски" для тех, кто недавно вошел в рынок на росте, я сохраняю значительную долю кэша. В последние дни я постепенно вновь накапливаю рискованные позиции, готовясь к следующему росту.

Для меня держать кэш — значит иметь свободу выбора: когда появляются медвежьи сигналы, я могу хеджироваться и снижать краткосрочные риски; когда появляются хорошие возможности по соотношению риск/прибыль, я могу быстро перестроить портфель.

В то же время я готовлюсь и к другому направлению цикла. По мере углубления этой фазы я планирую постепенно переводить средства из рискованных активов в более защитные сектора, такие как товары первой необходимости, здравоохранение и государственные облигации. Поскольку рынок все это время гнался за ростом и моментумом, эти отрасли отставали.

В будущем я прогнозирую цель по S&P 500 в диапазоне 6500–6700 пунктов, после чего рынок перейдет в фазу длительного распределения, а экономика в итоге войдет в рецессию.

После этого я планирую диверсифицировать портфель до тех пор, пока не произойдет значительная коррекция, чтобы переждать медвежий рынок.

Это даст мне возможность вновь войти на более низких уровнях и подготовиться к следующему циклу количественного смягчения, когда акции и рискованные активы снова покажут отличные результаты.

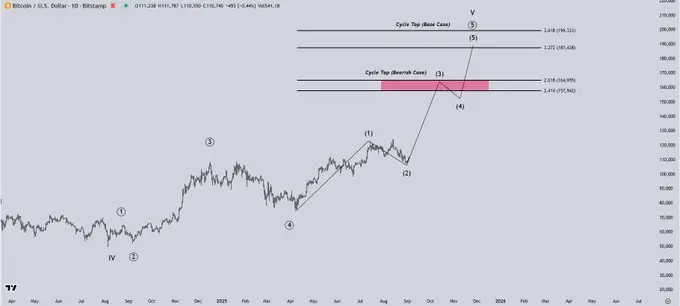

Что касается BTC, мой базовый сценарий сейчас — вершина текущего цикла около 190 000 долларов до начала медвежьего рынка.

Я также вижу альтернативный медвежий сценарий, при котором биткоин достигает пика около 150 000 долларов.

Есть и бычий вариант — так называемый "суперцикл", но я пока его не рассматриваю.

На мой взгляд, этот нарратив скорее появится на самом пике эйфории, а не на основе текущей реальности.

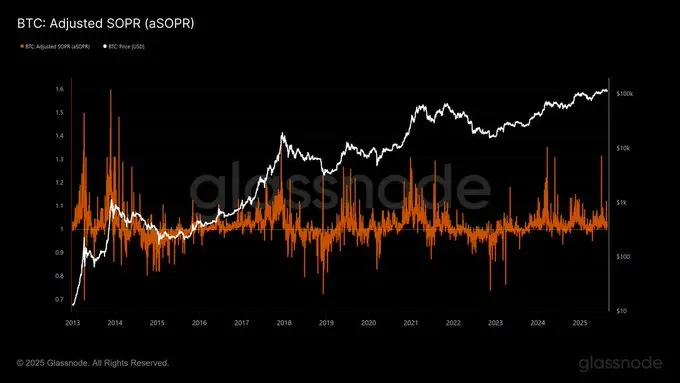

Если посмотреть на ключевой индикатор GlassNode — скорректированный SOPR (aSOPR), который измеряет количество биткоинов, продаваемых с прибылью, я считаю, что он может дать нам ценные инсайты о фазе цикла.

На предыдущих вершинах цикла мы обычно видели несколько всплесков этого индикатора, что означало массовое распределение. До сих пор мы видели только один крупный всплеск.

Я считаю, что именно поэтому альткоины показывают такую сильную динамику — это обычно происходит, когда биткоин еще не вошел в фазу массового распределения.

В последний раз мы видели несколько сильных колебаний aSOPR в марте 2024 года, когда был бум альткоинов, и многие из них достигли пиков цикла.

Я считаю, что как только мы снова увидим несколько таких всплесков, структура риск/прибыль станет еще более благоприятной для альткоинов, а также это будет сигналом, что биткоин и весь крипторынок приближаются к вершине цикла.

Это будет один из ключевых индикаторов, за которым я буду внимательно следить.

Итак, какое место занимает концепция "процветающих двадцатых" во всем этом?

Я считаю, что макроэкономический фон крайне важен. Мы движемся к среде высокой инфляции, а ФРС готовится перейти от количественного ужесточения к количественному смягчению.

Этот фон удивительно похож на 1920-е годы, которые также отличались неконтролируемой инфляцией и резким ростом производительности благодаря промышленной революции.

Сегодня драйвером выступает революция искусственного интеллекта.

Как предприниматель, могу сказать: искусственный интеллект действительно меняет все.

То, что раньше требовало десятков сотрудников, теперь может выполнять небольшая команда, умеющая максимально использовать AI.

С исторической точки зрения, скачок производительности приводит к быстрому экономическому росту. Если добавить к этому высокую инфляцию, дешевый кредит и обильную ликвидность, становится ясно, что происходит.

Ближайшие годы будут потрясающими для фондового рынка и других рискованных активов, но я также считаю, что это приведет к самому масштабному в истории расслоению богатства.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Еженедельный обзор волатильности BTC

Обзор волатильности BTC за неделю (с 10 по 17 ноября): ключевые показатели (16:00 10 ноября по гонконгскому времени -> 17 ноября...).

OpenLedger при поддержке Polychain запускает основную сеть OPEN для атрибуции данных ИИ и выплат создателям контента

OpenLedger запустила основной сетевой протокол OPEN Mainnet, представляя инфраструктуру, ориентированную на атрибуцию, для отслеживания происхождения данных AI и вознаграждения участников. Ранее веб3-компания привлекла 8 миллионов долларов от таких инвесторов, как Polychain Capital и Borderless Capital.

Сезон отчетности за третий квартал: расхождения среди 11 финансовых гигантов Уолл-стрит усиливаются — одни уходят, другие удваивают ставки

Ведущие технологические акции, такие как NVIDIA, привлекли внимание всего мира, став ключевым ориентиром для распределения инвестиционных портфелей.

Основные моменты конференции разработчиков Ethereum Argentina: технологии, сообщество и дорожная карта на будущее

Оглядываясь на развитие инфраструктуры за последнее десятилетие, Ethereum четко обозначил приоритетные направления на следующее десятилетие на конференции разработчиков: масштабируемость, безопасность, приватность и внедрение в корпоративном секторе.