Компро�міс між агрегуванням Bitcoin і вартістю для акціонерів у Strategy: тонкий баланс ризику та винагороди

- Strategy Inc. (раніше MicroStrategy) витратила понад $25 мільярдів на купівлю 632,457 BTC (3% від загальної пропозиції) шляхом випуску акцій, унаслідок чого ціна Bitcoin на акцію та чиста вартість активів знизилися на 40% з 2023 року. - Стратегія базується на безперервному випуску акцій за ціною нижчою за внутрішню вартість, що створює ризик вимушеного продажу BTC у разі падіння цін на 40% до $70,000 до 2026 року. - Bitcoin ETF, такі як IBIT/GBTC ($21.2 мільярда активів), нині пропонують регульовані альтернативи, що знижує попит на розбавлюючу модель Strategy. - Інвестори стикаються з бінарним вибором: терпіти розмиття задля потенційного зростання BTC або...

Прагнення до домінування Bitcoin з боку Strategy Inc. (раніше MicroStrategy) переосмислило корпоративні стратегії управління казначейством, але за високу ціну для акціонерної вартості. Випустивши понад 25 мільярдів доларів акцій з 2023 року для накопичення 632 457 BTC — майже 3% від загальної пропозиції — компанія створила парадокс: портфель з безпрецедентною експозицією до криптовалюти тепер затьмарений структурними ризиками розведення [1]. Ця стратегія, хоча й принесла 25,8 мільярдів доларів нереалізованого прибутку у другому кварталі 2025 року, знизила Bitcoin на акцію (BPS) та чисту вартість активів на акцію (NAV) на 40% з 2023 року, що викликало скептицизм інвесторів [2].

Основна напруга полягає в залежності Strategy від постійного випуску акцій для фінансування купівлі Bitcoin. Відмовившись від попереднього обмеження 2.5x mNAV (ринкова вартість до NAV), компанія тепер випускає акції навіть тоді, коли її акції торгуються зі знижкою до внутрішньої вартості Bitcoin. Наприклад, залучення капіталу у розмірі 360 мільйонів доларів за один тиждень у серпні 2025 року відбулося при 1.4x mNAV, що значно нижче порогу 4x, який вважається “активним” випуском [3]. Такий підхід передбачає, що Bitcoin досягне 150 000 доларів до 2026 року, але падіння ціни на 40% до 70 000 доларів призведе до вимушених продажів для покриття 9,6 мільярдів доларів щорічних преференційних дивідендів, прискорюючи ерозію NAV [4].

Ризики посилюються зростанням Bitcoin ETF, таких як iShares Bitcoin Trust (IBIT) та Grayscale Bitcoin Trust (GBTC), які залучили 21,2 мільярда доларів інституційних активів до першого кварталу 2025 року. Ці інструменти пропонують регульований, ліквідний доступ до Bitcoin без ризиків корпоративного управління чи розведення, зменшуючи попит на модель Strategy [5]. Тим часом, регуляторна ясність — наприклад, рекомендації SEC щодо стейкінгу та криптообліку — підвищила легітимність Bitcoin, але також посилила увагу до корпоративних стратегій управління казначейством [6].

Критики стверджують, що модель Strategy нагадує “розведений Bitcoin trust”, де вартість капіталу стає тягарем для довгострокової прибутковості. Аналіз 2025 року показав, що хоча компанія історично перевершувала Bitcoin на багаторічних горизонтах, її короткострокова волатильність (бета 1,31–1,41 відносно BTC) та ризики кредитного плеча роблять її непридатною для інвесторів, які уникають ризику [7]. Недавнє падіння ціни акцій MSTR до найнижчого рівня з квітня 2025 року після слабкого попиту на пропозицію преференційних акцій STRC підкреслює цю крихкість [8].

Для інвесторів рішення підтримати Strategy залежить від бінарної ставки: чи переважає потенціал експоненціального зростання Bitcoin над неминучістю розведення? Якщо цінова траєкторія Bitcoin відповідатиме цільовому рівню компанії у 150 000 доларів у 2026 році, розведення стане тимчасовою вартістю. Однак у разі спаду модель з кредитним плечем може обернутися проти компанії, оскільки вимушені продажі та потреби обслуговування боргу створюють “спіраль загибелі” [9].

Головний висновок полягає в тому, що корпоративна акумуляція Bitcoin, хоча й інноваційна, вимагає ретельного калібрування. Досвід Strategy підкреслює необхідність прозорості у розподілі капіталу, дисциплінованих порогів випуску та планування на випадок волатильності цін. У міру того, як крипторинок дорослішає, інвестори повинні зважувати привабливість домінування у криптовалюті проти основ корпоративного управління та захисту інтересів акціонерів.

Джерело:

[1] MicroStrategy's Bitcoin Treasury Strategy: Is Dilution a Price Worth Paying for the Long-Term?

[2] Strategy Adds $357 Million in Bitcoin After Resuming Common Stock Offerings to Fund BTC Buys

[3] Strategy Updates Its MSTR 2.5x mNAV Guidance After Two Weeks

[4] The Fragility of Bitcoin Treasury Companies in a Maturing Market

[5] Rise of Bitcoin Treasury Companies: Impact & Risks

[6] US Crypto Policy Tracker: Regulatory Developments

[7] Strategy Lags Bitcoin — What's Next for MSTR Investors?

[8] Strategy's MSTR Hits Lowest Since April as Company Eyes Further Dilution

[9] Analysts Warn of Share Dilution Risks as Strategy Prints More Stock to Buy Bitcoin

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

«Зробіть це вчасно»: представник Steil закликає регуляторів ухвалити закон про стейблкоїни до дедлайну в липні 2026 року

Закон "Guiding and Establishing Innovation for U.S. Stablecoins Act" (GENIUS) був прийнятий цього літа. Далі агентства мають розробити правила для впровадження нового закону. "Я просто хочу переконатися, що ми зробимо це вчасно", — сказав представник Bryan Steil під час слухання у вівторок.

Astria Network на базі Celestia припиняє роботу своєї мережі спільних секвенсерів після залучення $18 мільйонів

За словами команди, Astria була «навмисно зупинена» на блоці номер 15,360,577 у понеділок. Проєкт, який мав на меті стати модульним децентралізованим секвенсером для мереж Layer 2, протягом останніх кількох місяців поступово відкочував ключові функції.

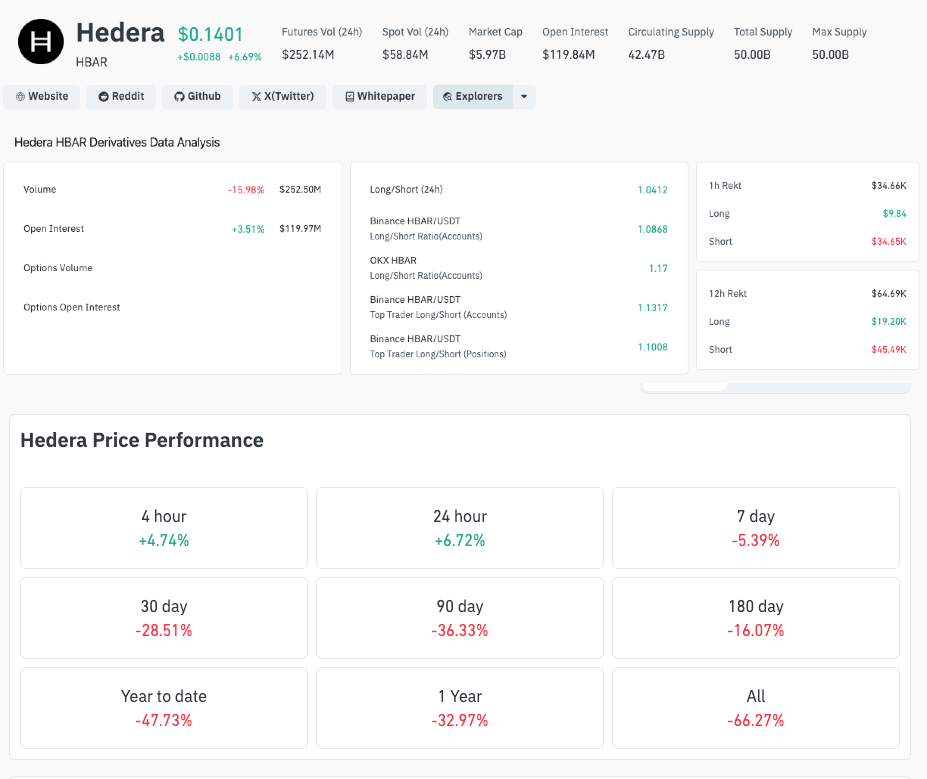

Ціна Hedera зросла на 7%, оскільки Vanguard Group з активами під управлінням $11 трильйонів запускає HBAR ETF

Hedera зріс на 6,5% після підтвердження компанією Vanguard запуску свого першого HBAR ETF, що стало інституційним визнанням після того, як затвердження від Canary Capital спричинило приплив у 80.26 мільйонів доларів.

Пол Аткінс: Іноваційне звільнення для криптофірм з’явиться у січні

Пол Аткінс заявив, що SEC представить "Інноваційне виключення" для криптовалютних компаній, починаючи з січня наступного року.