Скільки криптовалют насправді зникло між 2021 і 2025 роками?

Зміст

Перемкнути- Що таке “мертва” монета?

- Розподіл по роках: 2021–2025

- Два кейси: Squid Game Token & TerraUSD (UST)

- Основні причини “смерті” монет

- Rug Pull та піраміди

- Вихід команд з проєктів після збору коштів

- Токеноміка, що призвела до неконтрольованої інфляції або відсутності попиту

- Зовнішні фактори: зломи, регуляторні обмеження, крах ринку

- Слабка взаємодія з ком’юніті та комунікація

- Що це означає для майбутнього криптоінновацій

Починаючи з 2021 року, криптоіндустрія стала свідком безпрецедентного сплеску нових проєктів та запусків токенів. Підживлені страхом втратити можливість (FOMO) серед інвесторів, низькими відсотковими ставками та зростанням популярності NFT і DeFi, тисячі нових монет вийшли на ринок із унікальними сценаріями використання. Оцінки ринку злетіли, і деякі токени досягли ринкової капіталізації в мільярди доларів за кілька місяців після запуску.

Однак, хвиля ажіотажу зрештою змінилася жорсткою корекцією. Коли ринкові настрої охололи, а ліквідність висохла, багато проєктів не змогли виконати свої обіцянки. Слабкі фундаментальні показники, погане управління та відверті шахрайства призвели до краху або покинення незліченної кількості токенів, перетворивши їх на так звані мертві криптомонети.

Відстеження таких невдалих криптопроєктів є критично важливим як для інвесторів, так і для індустрії, оскільки це допомагає виявляти тривожні сигнали, покращувати практики due diligence та спрямовувати майбутній капітал у стійкі інновації, а не в короткочасний хайп.

Що таке “мертва” монета?

“Мертва криптомонета” — це криптовалюта, яка фактично перестала функціонувати як активний проєкт або ринковий актив. Деякі поширені критерії для визначення монети як мертвої включають:

- Делістинг з основних бірж, що позбавляє більшості можливостей для торгівлі.

- Тривала неактивність на офіційних каналах у соцмережах, що свідчить про відсутність взаємодії з ком’юніті чи оновлень від розробників.

- Покинуті репозиторії GitHub або інші кодові бази, що вказує на те, що команда розробників більше не підтримує чи не покращує проєкт.

- Майже нульовий обсяг торгів протягом тривалого періоду, тобто попит чи ліквідність на монету практично відсутні.

Хоча монета не обов’язково має відповідати всім цим критеріям, поєднання цих факторів сигналізує про втрату як технічної підтримки, так і довіри ринку.

Розподіл по роках: 2021–2025

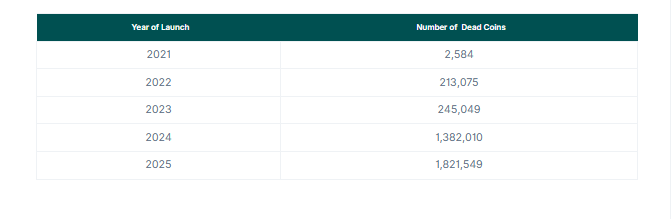

Ось наш список мертвих криптомонет по роках, з 2021 по 2025:

Кількість невдалих криптовалют по роках, з 2021 по 2025. Джерело: Coingecko

Кількість невдалих криптовалют по роках, з 2021 по 2025. Джерело: Coingecko Два кейси: Squid Game Token & TerraUSD (UST)

Наприкінці 2021 року Squid Game Token (SQUID) привернув увагу завдяки зв’язку з популярним шоу Netflix Squid Game. Розробники рекламували його як play-to-earn проєкт, обіцяючи інвесторам великі прибутки.

Але незабаром після запуску розробники здійснили “rug pull”, продавши свої токени та обваливши їхню вартість з понад $2,800 майже до нуля. Проєкт було покинуто, а інвестори втратили свої гроші.

Аналогічно, Terra (LUNA) була відомою криптовалютою, яка зазнала краху у травні 2022 року. Її алгоритмічний стейблкоїн TerraUSD (UST) був створений для підтримки паритету з доларом США через систему “mint-and-burn” разом із LUNA.

Крах відбувався у три етапи: спочатку великі виведення та торгівля порушили паритет UST, зробивши його нестабільним. Далі спроби відновити паритет, включаючи обмін мільярдів у USDT та продаж резервів Bitcoin, тимчасово сповільнили падіння, але зрештою зазнали невдачі.

Після втрати паритету власники UST почали спалювати UST для карбування LUNA, що спричинило масову гіперінфляцію. Це призвело до обвалу як UST, так і LUNA майже до нуля, знищивши мільярди та спричинивши величезні втрати для інвесторів.

Це лише два кейси серед багатьох інших монет, які “померли” за останні 5 років. Врахувавши їх, тепер розглянемо основні причини “смерті” монет.

Основні причини “смерті” монет

Мертві криптомонети рідко зникають без історії. Більшість із них падають через поєднання поганого планування, неетичної поведінки або зовнішнього тиску, що знищує залишки довіри чи цінності.

Rug Pull та піраміди

Rug pull відбувається, коли розробники проєкту раптово виводять всю ліквідність або кошти, залишаючи інвесторів із нічого не вартими токенами. Такі шахрайства часто починаються з агресивного маркетингу, фейкових партнерств та нереалістичних обіцянок, щоб швидко залучити покупців.

Криптопроєкти за типом піраміди, тим часом, залежать від коштів нових інвесторів для виплат попереднім учасникам, створюючи ілюзію стабільного прибутку, поки система неминуче не впаде.

RELATED: Чи можуть DeFi-страхові продукти вирішити проблему rug pull?

Вихід команд з проєктів після збору коштів

Деякі проєкти збирають мільйони через продаж токенів, але команда-засновник зникає, щойно отримує капітал. Без подальшої розробки, оновлень чи підтримки спільноти токен втрачає будь-який сенс.

У багатьох випадках навіть добросовісні команди залишають проєкт після вичерпання коштів або усвідомлення, що продукт не має перспектив.

Токеноміка, що призвела до неконтрольованої інфляції або відсутності попиту

Погано продумана токеноміка може потопити проєкт швидше, ніж погані новини. Наприклад, якщо занадто багато токенів випускається занадто швидко, інфляція може знецінити актив до того, як відбудеться його прийняття.

З іншого боку, токени без чіткої корисності чи драйверів попиту швидко втрачають актуальність на ринку. Стійка токеноміка вимагає збалансованого графіка емісії, чітких сценаріїв використання та стимулів для холдингу, а не скидання.

READ ALSO: Чому токеноміка важлива для криптопроєктів

Зовнішні фактори: зломи, регуляторні обмеження, крах ринку

Навіть легітимні проєкти можуть “померти” через події поза їхнім контролем. Великий злом може вичерпати ліквідність або підірвати довіру інвесторів, а раптові регуляторні заборони можуть змусити біржі делістити токен.

Глобальні ринкові крахи, як у 2018 чи 2022 роках, можуть знищити мертві монети зі слабкими резервами чи обмеженим прийняттям, залишаючи їх без шансів на відновлення.

RELATED: Найбільші зломи та експлойти в історії DeFi і чому ми можемо навчитися з них

Слабка взаємодія з ком’юніті та комунікація

Виживання криптопроєкту часто залежить від здатності підтримувати інформованість і залученість спільноти. Коли розробники не повідомляють про оновлення, не реагують на занепокоєння чи не виконують обіцяні етапи, довіра інвесторів зникає.

З часом низький моральний дух і участь спільноти призводять до зниження ліквідності, зменшення активності мережі та зрештою до делістингу з бірж.

Що це означає для майбутнього криптоінновацій

З покращенням регулювання та зростанням обізнаності інвесторів, рівень виживання криптопроєктів може зрости. Чіткіші правила відсіють шахрайства, а поінформовані інвестори уникатимуть проєктів, заснованих на хайпі. Такий зсув може створити безпечніший ринок, де процвітають надійні та добре керовані проєкти.

Довговічність проєктів залежатиме від ретельної перевірки, реальної корисності та сильних спільнот. Ті, хто пропонує реальні рішення та активну розробку, мають більше шансів вижити, спрямовуючи індустрію до меншої кількості, але більш стійких криптовалют, побудованих на основі довіри та стійкості.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Ринкова частка впала на 60%, чи зможе Hyperliquid повернутися на вершину завдяки HIP-3 та Builder Codes?

Що нещодавно сталося з Hyperliquid?

Багатогранний вплив обвалу ETH: аналіз ланцюгових ліквідацій і технічного "мертвого хреста"

Європейська боротьба за владу за лаштунками придбання Juventus компанією Tether

Це не криптовалюта стала нудною, це ти нарешті зрозумів правила гри.