Резюме

Останнім часом, на тлі змін у регуляторному середовищі, DeFi-протоколи завдяки ентузіазму трейдерів щодо криптоактивів пропонують значно вищі відсоткові ставки, ніж традиційні фінансові інструменти. Це має позитивне значення для двох категорій користувачів. По-перше, для деяких трейдерів, після того як ціни більшості блакитних фішок криптоактивів досягли історичних максимумів, зниження кредитного плеча та пошук низькоальфа ризикових інвестиційних можливостей є гарним вибором. По-друге, після початку циклу зниження ставок, для більшості людей, які не працюють у криптоіндустрії, розміщення вільних активів у DeFi дозволяє отримувати вищий дохід. Тому я хочу розпочати нову серію статей, щоб допомогти новачкам швидко увійти в DeFi, а також аналізувати прибутковість і ризики різних стратегій на основі реальних даних DeFi-кітів. Сподіваюся на вашу підтримку. У першій частині я хочу розглянути популярну зараз стратегію арбітражу процентних ставок і проаналізувати її можливості та ризики на прикладі розподілу капіталу великих гравців AAVE.

Які сценарії арбітражу процентних ставок у світі DeFi

Спочатку для тих, хто не знайомий із фінансами, поясню, що таке арбітраж процентних ставок. Арбітраж процентних ставок (Interest Rate Arbitrage), або Carry Trade, — це фінансова арбітражна стратегія, суть якої полягає у використанні різниці процентних ставок між різними ринками, валютами чи борговими інструментами для отримання прибутку. Простіше кажучи, ця стратегія полягає у позичанні під низький відсоток, інвестуванні під високий відсоток і зароблянні на різниці ставок. Арбітражник позичає кошти під низьку ставку, а потім інвестує їх у активи з вищою прибутковістю, отримуючи прибуток на різниці.

Візьмемо для прикладу одну з найулюбленіших стратегій хедж-фондів на традиційному фінансовому ринку — японсько-американський Carry Trade. Відомо, що в Японії через політику YCC ставки за облігаціями дуже низькі, а реальні ставки навіть від’ємні. Водночас долар США залишається у середовищі високих ставок, тож між двома ринками виникає різниця ставок. Хедж-фонди використовують американські облігації як заставу, позичають єни через різні канали, а потім або купують високодивідендні активи п’яти найбільших японських торгових компаній, або конвертують єни назад у долари для купівлі інших високо дохідних активів (PS: одна з улюблених стратегій Баффета). Перевага цієї стратегії — підвищення ефективності використання кредитного плеча; обсяги таких операцій можуть впливати на ціни ризикових активів у світі, що пояснює, чому кожне підвищення ставок Банком Японії після відмови від YCC так сильно впливає на ціни ризикових активів.

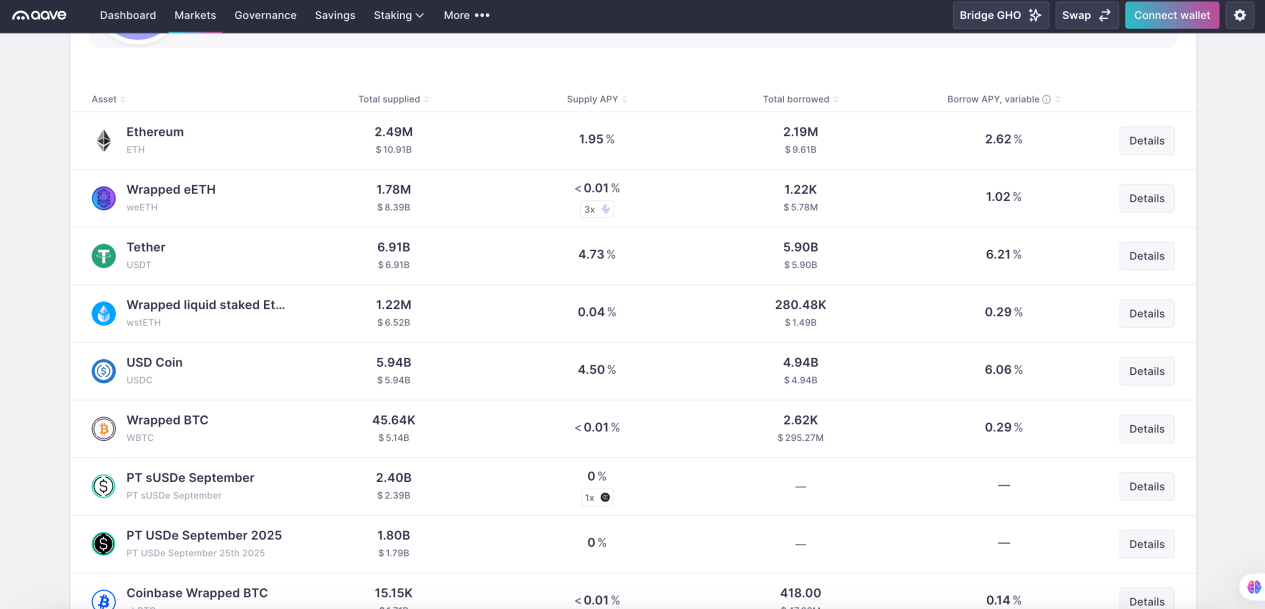

У світі DeFi основні інновації поділяються на дві великі категорії: перша — це децентралізовані біржі DEX, а друга — децентралізовані кредитні протоколи Lending. Перші дають змогу реалізовувати “стратегії арбітражу цін”, які ми тут не розглядаємо, а другі — основне джерело “стратегій арбітражу процентних ставок”. Децентралізовані кредитні протоколи дозволяють користувачам використовувати певний криптоактив як заставу для позики іншого криптоактиву. Деталі залежать від механізму ліквідації, вимог до коефіцієнта застави, способу визначення ставок тощо, але ми зосередимося на найпоширенішому на ринку “протоколі надлишкового забезпечення”. Наприклад, у AAVE ви можете використовувати будь-який із підтримуваних криптоактивів як заставу для позики іншого криптоактиву. При цьому ваша застава продовжує приносити вам нативний дохід і дохід від платформи, тобто дохід, який відображає Supply APY. Це можливо, оскільки більшість кредитних протоколів використовують модель Peer To Pool: ваша застава автоматично потрапляє до спільного пулу, який слугує джерелом коштів для позичальників. Позичальники, які потребують вашого типу активу, сплачують відсотки до цього пулу — це і є джерело доходу для кредитора. Ви ж сплачуєте відсотки за позичені активи, тобто Borrow APY.

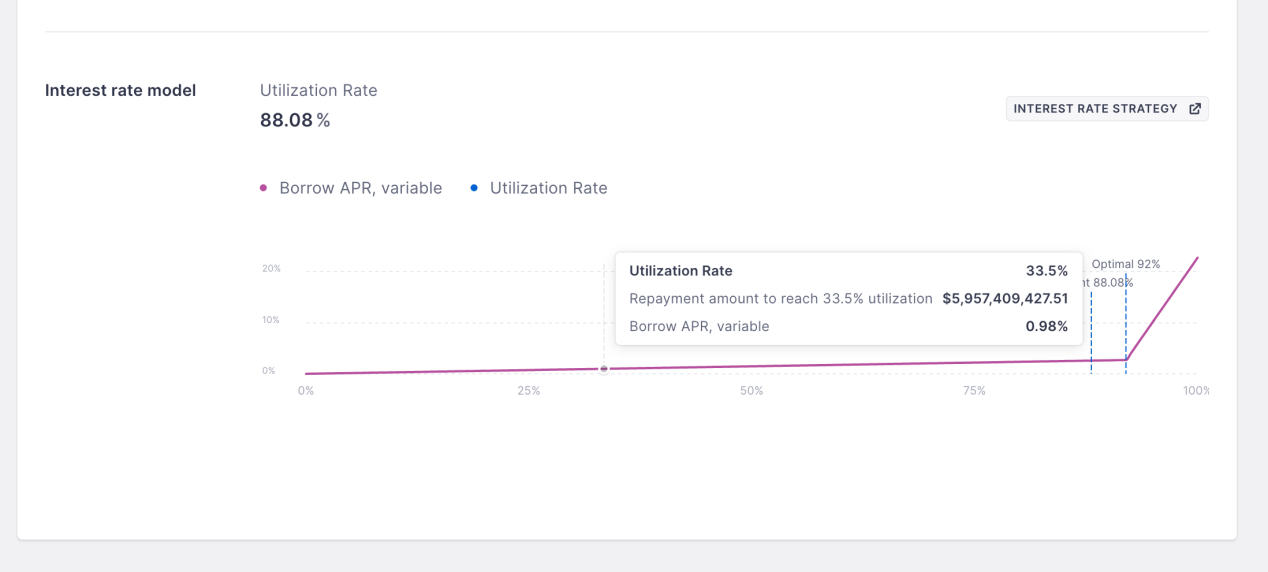

Ці дві ставки змінні й визначаються кривою ставок у AAVE. Чим вищий рівень використання пулу, тим вища ставка. Це зроблено тому, що в Peer To Pool-протоколах позики не мають фіксованого терміну, як у традиційних фінансах. Це спрощує протокол і підвищує ліквідність для кредиторів, які можуть забрати свої кошти у будь-який час, не чекаючи погашення боргу. Однак, щоб стимулювати позичальників до погашення, протокол підвищує ставку, коли ліквідність у пулі зменшується, змушуючи позичальників повертати борги й підтримуючи динамічну рівновагу ліквідності, що найкраще відображає реальний попит ринку.

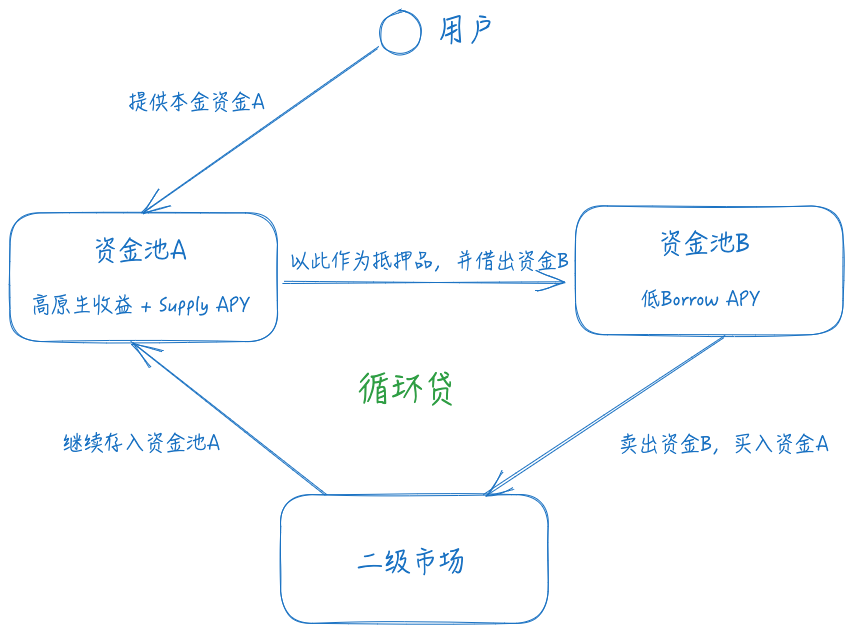

Знаючи ці основи, розглянемо, як працює арбітраж процентних ставок. Спочатку потрібно знайти актив із високим нативним доходом + Supply APY для застави, потім знайти шлях для позики активу з низьким Borrow APY, а потім на вторинному ринку знову купити заставний актив на позичені кошти й повторити операцію для збільшення кредитного плеча.

Користувачі з базовими фінансовими знаннями легко помітять два ризики цієї стратегії:

- Валютний ризик: якщо актив A знеціниться відносно активу B, виникає ризик ліквідації. Наприклад, якщо ваша застава — ETH, а позика — USDT, при падінні ціни ETH ваш коефіцієнт застави знижується, що може призвести до ліквідації.

- Ризик процентної ставки: якщо Borrow APY для активу B перевищує сукупний дохід для активу A, стратегія стає збитковою.

- Ризик ліквідності: ліквідність обміну між активами A і B визначає вартість входу та виходу зі стратегії. Якщо ліквідність різко впаде, це може суттєво вплинути на результати.

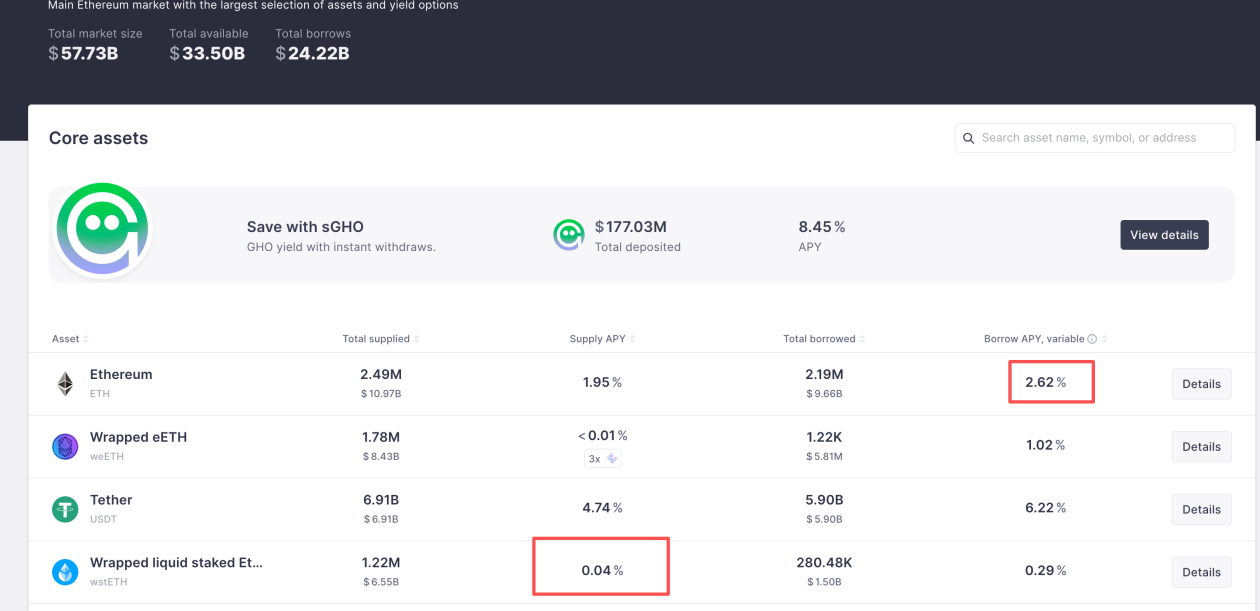

Щоб знизити валютний ризик, у більшості DeFi-стратегій арбітражу процентних ставок вибирають два активи з певною ціновою кореляцією, щоб уникнути великих відхилень. Основні напрямки тут — LSD і Yield Bearing Stablecoin. Вибір залежить від того, в якій валюті управляється капітал. Якщо це ризиковий актив, то крім арбітражу процентних ставок можна зберегти альфа-дохід від нативного активу, наприклад, використовуючи Lido stETH як заставу для позики ETH. Така стратегія була популярна під час LSDFi Summer. Крім того, вибір корельованих активів дає змогу використовувати більше кредитне плече, оскільки AAVE встановлює вищий Max LTV для таких активів, тобто E-Mode. При значенні 93% теоретичне максимальне кредитне плече — 14 разів. Наприклад, зараз у AAVE дохідність wsthETH становить 2.7% (нативний дохід ETH) + 0.04% Supply APY, а Borrow APY для ETH — 2.62%. Це означає, що є різниця у 0.12%, і потенційна дохідність стратегії — 2.74% + 13 * 0.12% = 4.3%.

Щодо ризиків процентної ставки та ліквідності, їх можна знизити шляхом постійного моніторингу ставок і ліквідності. Добре, що ці ризики не призводять до миттєвої ліквідації, тож достатньо вчасно закривати позиції.

Як кит AAVE отримує 100% APR на $10M через арбітраж процентних ставок

Далі розглянемо на практиці, як DeFi-кит використовує арбітраж процентних ставок для отримання надприбутку. У попередніх статтях згадувалося, що кілька місяців тому AAVE почав приймати PT-USDe від Pendle як заставу. Це повністю розкрило потенціал прибутковості арбітражу процентних ставок. На офіційному сайті AAVE видно, що PT-USDe завжди досягає ліміту пропозиції, що свідчить про популярність цієї стратегії.

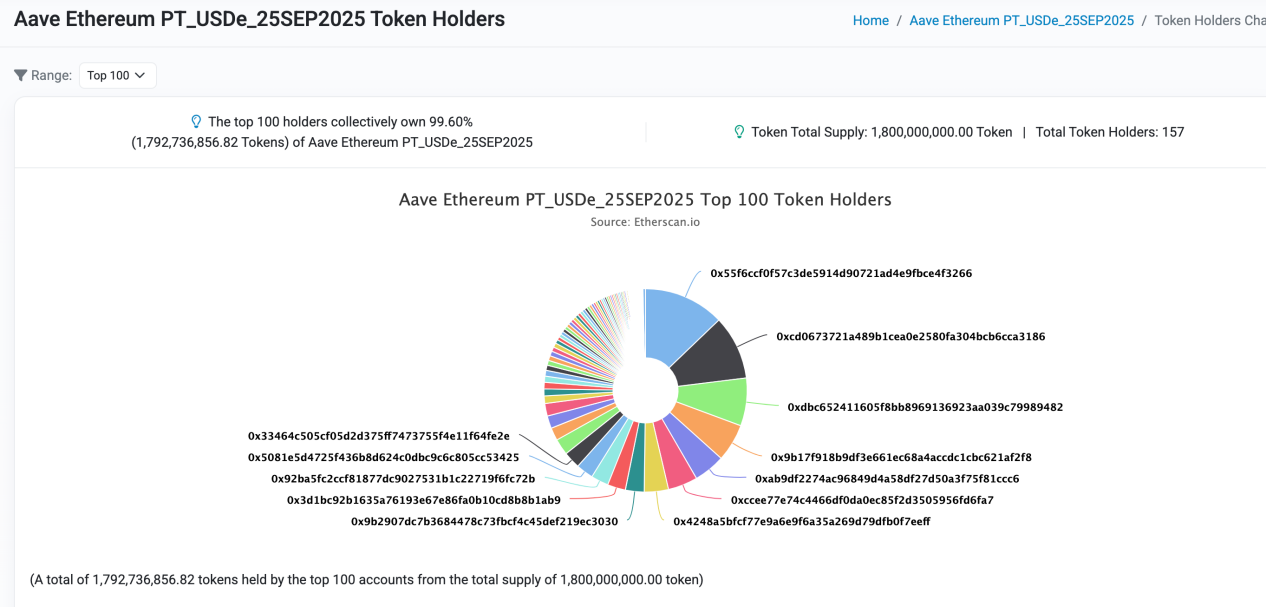

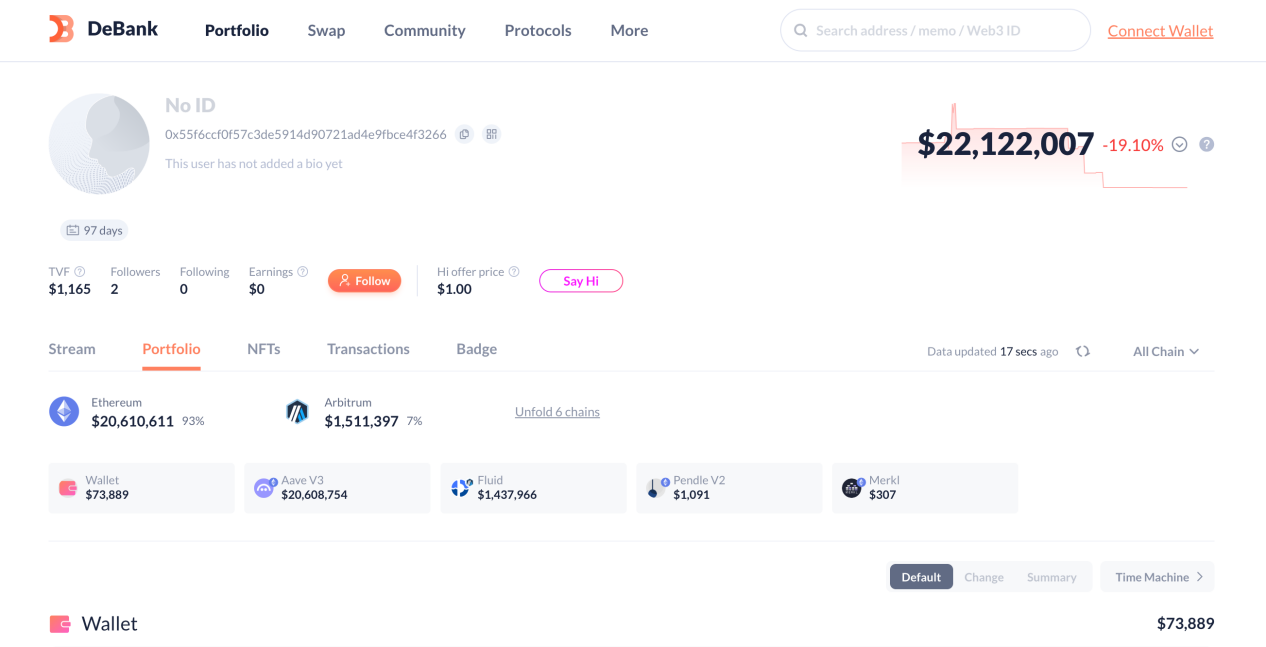

Розглянемо найбільшого власника застави на цьому ринку — DeFi-кита 0x55F6CCf0f57C3De5914d90721AD4E9FBcE4f3266, щоб проаналізувати його розподіл капіталу та потенційну дохідність. Загальний обсяг активів цього акаунта — $22M, більшість із яких використовується для цієї стратегії.

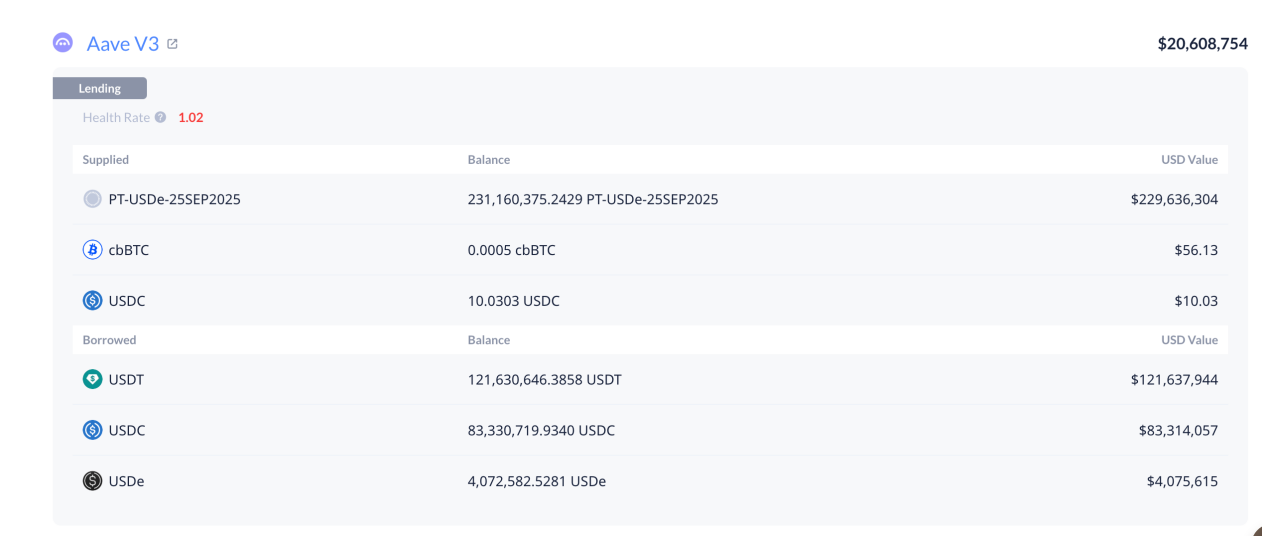

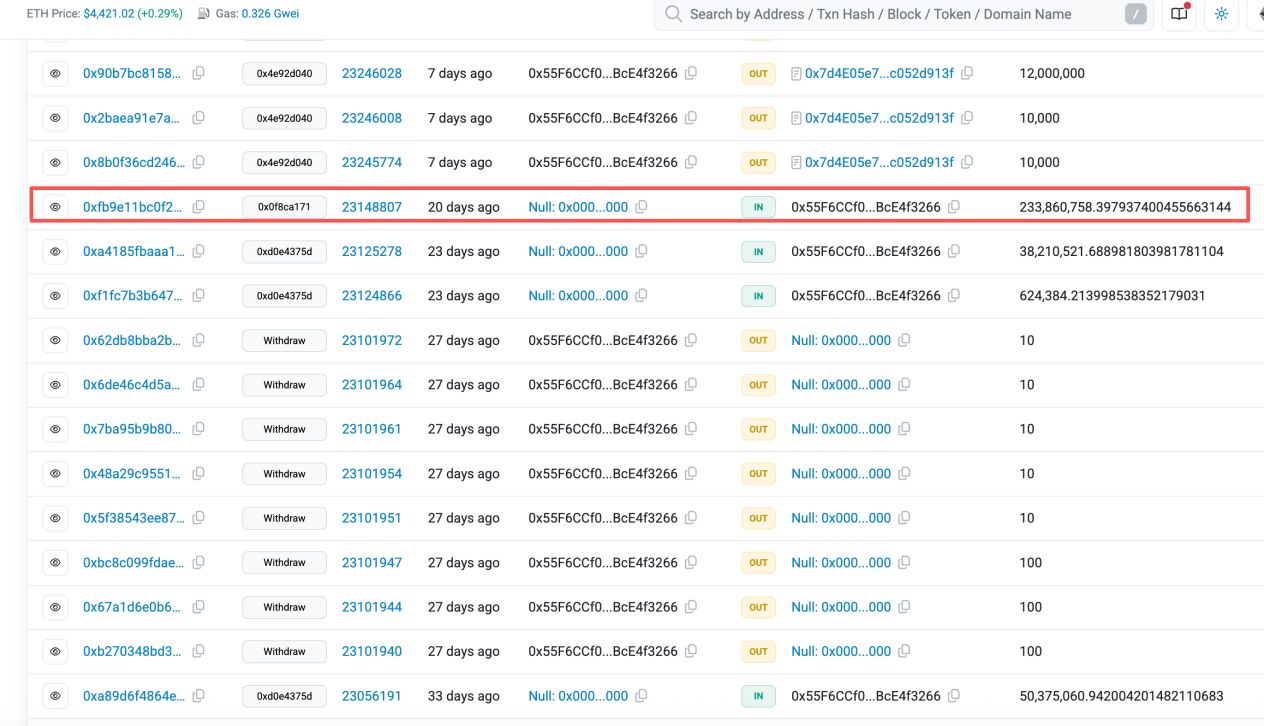

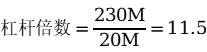

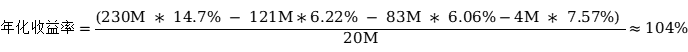

Видно, що акаунт використовує два кредитних ринки: $20.6M у екосистемі AAVE і $1.4M у Fluid. Як видно з графіку, на AAVE цей акаунт використав $20M як основний капітал, щоб отримати близько $230M у PT-USDe, а відповідні позики становлять $121M у USDT, $83M у USDC, $4M у USDe. Далі розрахуємо його APR і кредитне плече.

Згідно з даними про ставки PT-USDe на момент відкриття позиції, основна ставка була зафіксована 15 серпня о 20:24, тобто ставка становила 14.7%.

Наразі ставка позики в AAVE для USDT — 6.22%, для USDC — 6.06%, для USDe — 7.57%. Кредитне плече та загальна дохідність становлять 11.5 разів і 104% відповідно. Які привабливі цифри!

Як новачку DeFi повторити стратегію кита

Насправді для новачків у DeFi повторити таку стратегію арбітражу процентних ставок не складно. На ринку вже існує багато автоматизованих протоколів арбітражу процентних ставок, які допомагають звичайним користувачам уникнути складної логіки циклічного кредитування та відкривати позиції в один клік. Оскільки я розглядаю це з точки зору покупця, не буду називати конкретні проекти — шукайте їх самостійно на ринку.

Однак хочу нагадати про ризики цієї стратегії, які поділяються на три основні категорії:

- Валютний ризик: у попередніх статтях вже пояснювалася логіка роботи Oracle для PT-активів у спільноті AAVE. Коли оракул оновиться й зможе відстежувати зміни PT-активів на вторинному ринку, потрібно контролювати кредитне плече, щоб уникнути ліквідації при значних коливаннях цін і довгому терміні до погашення.

- Ризик процентної ставки: користувачі повинні постійно стежити за змінами спреду. Якщо спред скорочується або стає від’ємним, потрібно вчасно коригувати позиції, щоб уникнути збитків.

- Ризик ліквідності: це залежить від фундаментальних показників проекту, що випускає дохідний актив. У разі серйозної кризи довіри ліквідність може швидко зникнути, і втрати при виході зі стратегії будуть значними. Користувачам слід бути пильними й стежити за розвитком проекту.