Trách nhiệm của nhà phát triển Crypto và sự ổn định thị trường: Điều hướng hậu quả của Tornado Cash

- Vụ án Tornado Cash làm nổi bật những rủi ro pháp lý chưa được giải quyết đối với các nhà phát triển crypto, khi phán quyết hỗn hợp đối với Roman Storm đặt ra câu hỏi về trách nhiệm hình sự khi công cụ bị lạm dụng. - Chính sách năm 2025 của DOJ làm rõ rằng mã nguồn tự thân không phải là tội phạm trừ khi được viết với mục đích rõ ràng nhằm hỗ trợ hoạt động bất hợp pháp, giúp giảm bớt sự không chắc chắn cho các nhà đổi mới. - Đạo luật CLARITY đang chờ được thông qua nhằm ổn định thị trường bằng cách xác định quyền hạn giữa SEC và CFTC, cung cấp thời gian an toàn ba năm, và bảo vệ nhà đầu tư thông qua các quy tắc chống tái thế chấp.

Vụ án Tornado Cash đã trở thành một bước ngoặt quan trọng trong quá trình phát triển của quy định về tiền mã hóa, định hình lại bối cảnh pháp lý cho cả các nhà phát triển lẫn nhà đầu tư. Việc Roman Storm bị kết tội ở một tội danh nhẹ hơn, cùng với việc bồi thẩm đoàn không thống nhất ở các cáo buộc nghiêm trọng hơn, nhấn mạnh cuộc tranh luận chưa có hồi kết về việc liệu các nhà phát triển có thể bị truy cứu trách nhiệm hình sự vì việc lạm dụng công cụ của họ hay không [1]. Sự mơ hồ này có tác động sâu rộng đến đổi mới blockchain, khi buộc các nhà phát triển phải cân nhắc rủi ro khi tạo ra các công nghệ tăng cường quyền riêng tư so với khả năng bị truy tố pháp lý.

Sự thay đổi chính sách của Bộ Tư pháp Hoa Kỳ (DOJ) vào năm 2025 mang lại một tia hy vọng rõ ràng. Khi tuyên bố rằng “viết mã không phải là tội phạm” trừ khi có ý định rõ ràng nhằm hỗ trợ hoạt động phi pháp, DOJ đã phát đi tín hiệu tập trung vào ý định phạm tội thay vì chỉ đơn thuần là phát triển kỹ thuật [2]. Khung pháp lý dựa trên ý định này có thể giảm bớt sự không chắc chắn về mặt pháp lý cho các nhà phát triển, khuyến khích đổi mới trong lĩnh vực tài chính phi tập trung (DeFi) và các giao thức bảo vệ quyền riêng tư. Tuy nhiên, vụ án Tornado Cash cho thấy việc thực thi vẫn chưa nhất quán. Dù chính sách của DOJ là một bước tiến, nhưng phán quyết hỗn hợp của bồi thẩm đoàn và các kháng cáo đang diễn ra cho thấy vẫn còn thiếu sự đồng thuận về cách áp dụng các quy định tài chính truyền thống cho các hệ thống phi tập trung [3].

CLARITY Act, hiện đang chờ được Thượng viện thông qua, nhằm giải quyết các khoảng trống pháp lý rộng hơn bằng cách xác định ranh giới thẩm quyền giữa SEC và CFTC, đồng thời giới thiệu một cơ chế bảo vệ an toàn kéo dài ba năm cho các dự án phi tập trung [4]. Nếu được thông qua, Đạo luật này có thể ổn định thị trường bằng cách cung cấp một khung pháp lý rõ ràng cho việc tuân thủ, thu hút các nhà đầu tư tổ chức vốn lâu nay e ngại sự mơ hồ về quy định. Các quy định về Qualified Digital Asset Custodians (QDACs) và các quy tắc chống tái thế chấp cũng thể hiện cam kết bảo vệ nhà đầu tư, điều này rất quan trọng để xây dựng niềm tin lâu dài trên thị trường [4].

Tuy nhiên, con đường hướng tới sự rõ ràng vẫn đầy thách thức. Dự thảo thảo luận cạnh tranh tại Thượng viện và việc chính quyền Trump ủng hộ CLARITY Act phản ánh sự chia rẽ chính trị về cách phân loại tài sản số và phân bổ quyền lực quản lý [4]. Trong khi đó, các câu hỏi pháp lý chưa được giải quyết trong vụ Tornado Cash—chẳng hạn như liệu các tổ chức tự trị phi tập trung (DAO) có thể bị truy cứu trách nhiệm hay không—vẫn chưa được đề cập. Những bất ổn này tạo ra một môi trường biến động cho các nhà đầu tư, những người phải đối mặt với các diễn giải pháp lý thay đổi liên tục và nguy cơ bị siết chặt quy định bất ngờ.

Đối với các nhà đầu tư, điểm mấu chốt là kết quả pháp lý trong vụ Tornado Cash và các đạo luật liên quan sẽ ảnh hưởng trực tiếp đến hồ sơ rủi ro. Các dự án ưu tiên tuân thủ và minh bạch—chẳng hạn như những dự án tận dụng cơ chế bảo vệ an toàn của CLARITY Act—có thể thu hút thêm các tổ chức đầu tư, trong khi những dự án hoạt động trong vùng xám pháp lý có thể phải đối mặt với sự giám sát chặt chẽ hơn. Mô hình thực thi dựa trên ý định của DOJ cũng cho thấy các nhà phát triển có thể chứng minh nỗ lực thiện chí nhằm ngăn chặn lạm dụng (ví dụ: thông qua kiểm toán hoặc cơ chế quản trị) có thể được miễn trách nhiệm, giảm bớt tác động tiêu cực đến đổi mới [2].

Về lâu dài, việc giải quyết các tranh chấp pháp lý này sẽ quyết định liệu Hoa Kỳ có tiếp tục là quốc gia dẫn đầu toàn cầu về đổi mới blockchain hay nhường lại vị trí cho các khu vực pháp lý thân thiện hơn với nhà phát triển. Khi thị trường tiền mã hóa trưởng thành, các nhà đầu tư cần theo dõi sát sao cả các phán quyết tư pháp lẫn diễn biến lập pháp, nhận thức rằng sự ổn định—và cùng với đó là cơ hội—chỉ xuất hiện khi luật pháp bắt kịp thực tế của công nghệ phi tập trung.

Nguồn:

[1] Tornado Cash Jury Deadlocked on Most Serious Charges

[2] DOJ Clarifies Crypto Developer Liability: “Writing code is not a crime”

[3] The Tornado Cash Trial's Mixed Verdict: Implications for Developer Liability

[4] The CLARITY Act: Key Developments for Digital Assets

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

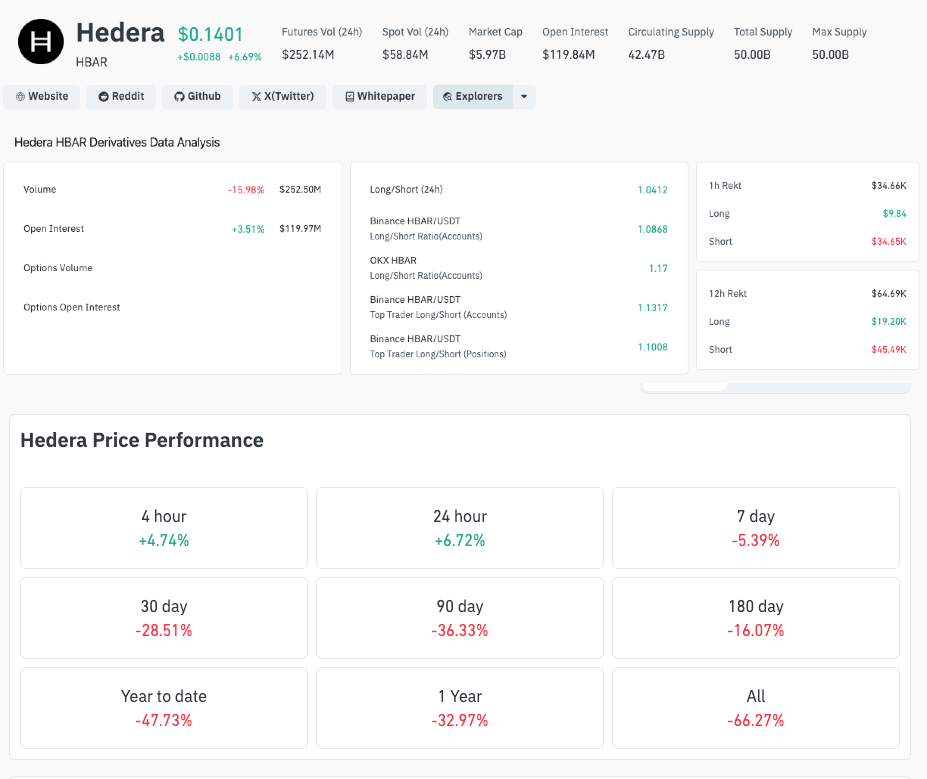

Giá Hedera tăng 7% khi Vanguard Group với tài sản quản lý 11 nghìn tỷ USD ra mắt HBAR ETF

Hedera đã tăng 6,5% sau khi Vanguard xác nhận ra mắt ETF HBAR đầu tiên của mình, đánh dấu sự công nhận từ các tổ chức sau khi Canary Capital phê duyệt và thu hút dòng tiền vào trị giá 80,26 triệu đô la.

Paul Atkins: Miễn trừ đổi mới cho các công ty crypto sẽ được áp dụng vào tháng 1

Paul Atkins cho biết SEC sẽ công bố 'Miễn trừ Đổi mới' cho các công ty crypto bắt đầu từ tháng 1 năm sau.

Tether, Circle đã phát hành 20 tỷ đô la stablecoin kể từ sau sự cố ngày 10 tháng 10; Điều gì sẽ xảy ra tiếp theo?

Đợt phát hành thêm 1 tỷ USDT mới nhất của Tether đã nâng tổng lượng stablecoin phát hành lên 20 tỷ đô la kể từ sau đợt sụp đổ thị trường vào tháng 10, cho thấy dòng vốn lớn đang chảy vào thị trường tiền mã hóa.

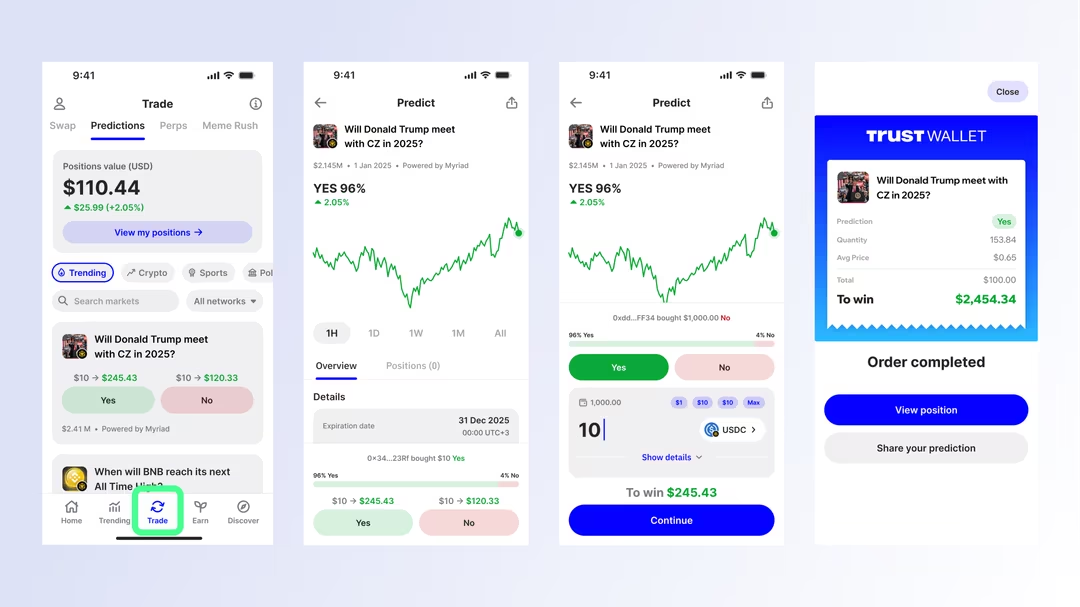

Trust Wallet trở thành ví Web3 lớn đầu tiên tích hợp thị trường dự đoán gốc

Trust Wallet giới thiệu giao dịch dự đoán ngay trong ví thông qua tab “Predictions” mới, bắt đầu với Myriad và sẽ mở rộng sang Polymarket và Kalshi.