Sự chuyển dịch của các tổ chức sang Ethereum ETF: Tại sao dòng vốn đang chuyển từ Bitcoin sang ETH

- Vốn đầu tư tổ chức đang chuyển dịch từ Bitcoin sang Ethereum ETF vào năm 2025 nhờ những lợi thế cấu trúc của Ethereum. - Lợi suất staking của Ethereum từ 3,8–5,5% cùng với tỷ lệ đốt nguồn cung hàng năm 1,32% tạo ra một cơ chế giảm phát mà Bitcoin không có. - Sự rõ ràng về quy định theo Đạo luật CLARITY và các nâng cấp Dencun đã giúp Ethereum ETF vượt trội hơn Bitcoin về mức độ được các tổ chức đón nhận. - Mô hình danh mục 60/30/10 (Ethereum/Bitcoin/altcoins) phản ánh vai trò của Ethereum như một tài sản cốt lõi tạo ra lợi suất. - Sự chuyển dịch này đại diện cho một sự thay đổi cấu trúc...

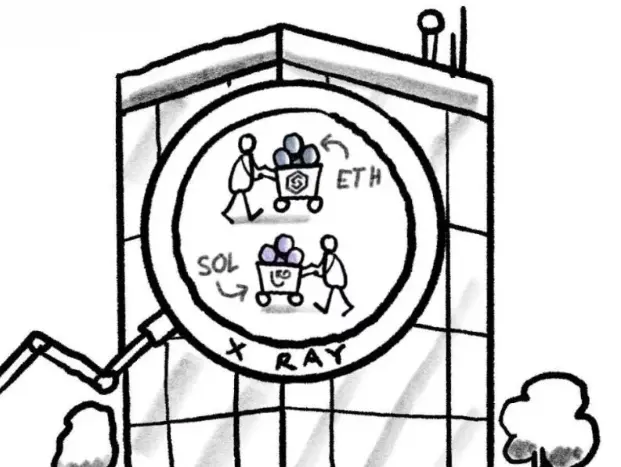

Bối cảnh đầu tư tổ chức vào năm 2025 đang chứng kiến một sự thay đổi mạnh mẽ. Trong nhiều năm, Bitcoin chiếm ưu thế trong danh mục đầu tư của các tổ chức như là tài sản crypto mặc định, với câu chuyện “vàng kỹ thuật số” thu hút các nhà đầu tư tìm kiếm biện pháp phòng ngừa trước sự mất giá của tiền pháp định. Tuy nhiên, dữ liệu gần đây cho thấy sự tái phân bổ vốn đáng kể sang các quỹ ETF Ethereum, được thúc đẩy bởi những lợi thế cấu trúc mà Bitcoin không có. Sự chuyển dịch này không chỉ mang tính đầu cơ mà còn phản ánh sự điều chỉnh lại hồ sơ rủi ro-lợi nhuận trong một thị trường đang trưởng thành.

Phần thưởng lợi suất và động lực giảm phát

Mô hình proof-of-stake của Ethereum đã mở ra một lợi thế quan trọng: lợi suất staking. Các nhà đầu tư tổ chức hiện có thể kiếm được lợi nhuận hàng năm từ 3,8–5,5% bằng cách staking ETH, một tính năng mà mô hình lưu trữ giá trị thụ động của Bitcoin không có [1]. Những lợi suất này còn được khuếch đại bởi động lực giảm phát của nguồn cung Ethereum. Cơ chế EIP-1559, kết hợp với các đợt hard fork Dencun và Pectra, đã giảm phí gas tới 94% và tạo ra tỷ lệ đốt 1,32% mỗi năm, hiệu quả làm giảm nguồn cung ETH [1]. Vòng xoáy khan hiếm và nhu cầu này hoàn toàn trái ngược với nguồn cung cố định và cấu trúc không lợi suất của Bitcoin, khiến Ethereum trở thành tài sản sử dụng vốn hiệu quả hơn cho các tổ chức.

Sự rõ ràng về quy định đã thúc đẩy sự chuyển dịch này nhanh hơn. Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) đã phân loại lại Ethereum thành utility token theo các Đạo luật CLARITY và GENIUS vào đầu năm 2025, loại bỏ các rào cản pháp lý đối với việc áp dụng ở cấp tổ chức [2]. Việc phân loại lại này cho phép các quỹ ETF Ethereum thực hiện quy trình mua lại bằng tài sản gốc, một tính năng giúp tăng tính thanh khoản và giảm rủi ro đối tác. Ngược lại, sự mơ hồ về quy định của Bitcoin—vẫn được phân loại là một biện pháp phòng ngừa vĩ mô mang tính đầu cơ—khiến nó dễ bị tổn thương trước những thay đổi chính sách đột ngột [1].

Nâng cấp công nghệ và sự cộng hưởng với DeFi

Những tiến bộ công nghệ của Ethereum cũng đã định hình lại giá trị của nó. Các nâng cấp Dencun và Pectra đã giảm chi phí giao dịch Layer 2 tới 94%, cho phép tổng giá trị bị khóa (TVL) trong lĩnh vực tài chính phi tập trung (DeFi) tăng vọt lên 223 billions USD vào quý 3 năm 2025 [1]. Hạ tầng này đã biến Ethereum thành tài sản nền tảng cho các tài sản thực được token hóa (RWA) và các ứng dụng đạt chuẩn tổ chức. Hơn 19 công ty đại chúng hiện đang staking 4,1 triệu ETH (tương đương 17,6 billions USD giá trị), cho thấy niềm tin vào tiện ích của nó vượt ra ngoài giao dịch đầu cơ [3].

Việc các tổ chức áp dụng Ethereum thể hiện rõ trong phân bổ danh mục đầu tư. Mô hình 60/30/10—60% ETP dựa trên Ethereum, 30% Bitcoin, 10% altcoin—đã trở thành tiêu chuẩn, phản ánh vai trò của Ethereum như một tài sản cốt lõi tạo lợi suất [4]. Quỹ ETF ETHA của BlackRock, ví dụ, dẫn đầu về sở hữu tổ chức, trong khi ETHE của Grayscale tụt lại phía sau dù có AUM lớn hơn, nhấn mạnh sự ưu tiên cho các sản phẩm mới, được quản lý chặt chẽ hơn [4].

Động lực vĩ mô và xu hướng chấp nhận rủi ro

Bối cảnh kinh tế vĩ mô rộng lớn hơn đã làm tăng sức hấp dẫn của Ethereum. Chính sách nới lỏng của Cục Dự trữ Liên bang Mỹ và tăng trưởng cung tiền M3 toàn cầu đã tạo ra môi trường chấp nhận rủi ro, với beta của Ethereum đạt 4,7, biến nó thành một biện pháp phòng ngừa lợi suất cao trước sự mất giá của tiền pháp định [3]. Ngược lại, sở hữu chủ yếu bởi nhà đầu tư nhỏ lẻ và không có lợi suất khiến Bitcoin kém hấp dẫn hơn trong môi trường chính sách tiền tệ thắt chặt.

Kết luận: Sự tái phân bổ cấu trúc

Sự chuyển dịch từ Bitcoin sang các quỹ ETF Ethereum không phải là một xu hướng nhất thời mà là sự tái phân bổ cấu trúc được thúc đẩy bởi lợi suất, sự rõ ràng về quy định và tiện ích công nghệ. Dù Bitcoin vẫn giữ vai trò là biện pháp phòng ngừa vĩ mô, giá trị đa chiều của Ethereum—staking, nguồn cung giảm phát và hạ tầng DeFi—đã khiến nó trở thành tài sản ưu tiên cho các chiến lược sử dụng vốn hiệu quả. Khi các nhà đầu tư tổ chức tinh chỉnh danh mục đầu tư của mình, mô hình 60/30/10 có thể sẽ trở thành tiêu chuẩn mới, báo hiệu một sự tái định nghĩa rộng hơn về vai trò của crypto trong tài chính tổ chức.

**Nguồn:[1] The Institutional Rotation From Bitcoin to Ethereum - Crypto [2] Why Ethereum ETFs Are Outperforming Bitcoin in 2025 [3] Ethereum's Institutional Inflection Point: A $12000+ Future [4] Ethereum ETF Adoption Driven by Bitcoin ETF Allocators

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Giá trị thị trường bốc hơi 600 billions! Niềm tin lung lay, các tổ chức đứng ngoài quan sát, lời nguyền "giảm mạnh sau halving" của bitcoin đã ứng nghiệm?

Một trong những nguyên nhân chính dẫn đến đợt sụt giảm mạnh lần này là do thị trường lo ngại về việc chu kỳ “giảm một nửa” sẽ lặp lại—nghĩa là sau khi nguồn cung giảm kích hoạt giai đoạn bùng nổ thì luôn đi kèm với đợt điều chỉnh sâu. Nhà đầu tư hoảng loạn rút lui, cộng với dòng vốn tổ chức bị đình trệ và tác động tiêu cực từ các yếu tố vĩ mô, đã cùng nhau dẫn đến sự sụp đổ niềm tin của thị trường.

SharpLink và Upexi: Mỗi bên đều có ưu và nhược điểm về DAT

Để mô hình này có thể tiếp tục, phải xảy ra một trong hai trường hợp sau: hoặc việc staking thực sự trở thành động cơ tạo ra tiền mặt cho doanh nghiệp, liên tục cung cấp nguồn vốn để mua tài sản số; hoặc doanh nghiệp phải đưa việc bán tài sản số một cách có kế hoạch vào chiến lược tài sản số của mình để hiện thực hóa lợi nhuận một cách có hệ thống.

80% là thổi phồng? Sáu giới hạn chính để xem ý định thực sự của Stable

Có vẻ như đây là một bản nâng cấp cơ sở hạ tầng, nhưng thực chất là một đợt phát hành thân thiện với những người nội bộ từ sớm.