Ảnh hưởng ngày càng tăng của Tether trong làn sóng cho vay tiền mã hóa: Rủi ro hệ thống và cơ hội đầu tư trong đòn bẩy do stablecoin thúc đẩy

- USDT của Tether chiếm 57% thị phần cho vay CeFi trong quý 2 năm 2025, với 10.14 tỷ USD khoản vay mở và 127 tỷ USD tài sản Kho bạc Hoa Kỳ. - Việc tái phân bổ chiến lược sang Ethereum/Tron (chiếm 72% nguồn cung USDT) và tích hợp Bitcoin RGB thúc đẩy thanh khoản DeFi và sự chấp nhận từ các tổ chức. - Sự giám sát pháp lý (EU MiCA, U.S. Stablecoin Act) và rủi ro hoạt động hàng năm 3.9% cho thấy các điểm yếu hệ thống trong mô hình stablecoin tập trung. - Quan hệ hợp tác với Rumble và sự cạnh tranh từ các stablecoin sinh lợi như USDe của Ethena báo hiệu sự phát triển mới.

Thị phần thống trị của Tether trên thị trường cho vay tiền mã hóa đã đạt đến mức chưa từng có, với stablecoin của họ, USDT, kiểm soát 57,02% hoạt động cho vay tài chính tập trung (CeFi) trong quý 2 năm 2025, được hỗ trợ bởi 10,14 tỷ USD các khoản vay mở [2]. Điều này đưa Tether trở thành một nhà phân bổ gần như có chủ quyền, với hơn 127 tỷ USD trái phiếu kho bạc Hoa Kỳ—xếp hạng trong số những tổ chức phi chủ quyền nắm giữ nợ chính phủ Hoa Kỳ lớn nhất [1]. Ảnh hưởng mang tính hệ thống như vậy đặt ra những câu hỏi quan trọng cho nhà đầu tư: Việc Tether tận dụng đòn bẩy trong cho vay tiền mã hóa tạo ra cả cơ hội lẫn rủi ro như thế nào, và điều này có ý nghĩa gì cho tương lai của thị trường do stablecoin dẫn dắt?

Cơ hội đầu tư: Tái phân bổ chiến lược và sự cộng hưởng với DeFi

Việc Tether chuyển đổi chiến lược blockchain trong quý 3 năm 2025 nhấn mạnh vai trò của họ như một nhà hợp nhất thị trường. Bằng cách loại bỏ các chuỗi cũ như Bitcoin Cash SLP và Algorand, Tether đã tái phân bổ nguồn lực sang các hệ sinh thái có tiện ích cao như Ethereum, Tron và các giao thức RGB dựa trên Bitcoin [1]. Động thái này đã tập trung 72% nguồn cung USDT trên Ethereum và Tron, riêng Tron chiếm 51% trong tổng số 80,9 tỷ USD nguồn cung [3]. Việc tích hợp USDT trên Bitcoin thông qua RGB còn mở rộng tiện ích của Bitcoin trong DeFi và thanh toán xuyên biên giới, cho phép giao dịch nhanh, riêng tư và thu hút 30% lượng Bitcoin tổ chức vào các chiến lược stablecoin [4].

Đối với nhà đầu tư, sự tái phân bổ này làm nổi bật các cơ hội trên các nền tảng tận dụng thanh khoản của Tether. Ví dụ, Aave V2 đã tận dụng sự thống trị của Tether để tạo ra 632,91 triệu USD doanh thu DeFi trong quý 3 năm 2025 [1]. Tương tự, USDe của Ethena, một stablecoin sinh lợi suất, đã nổi lên như đối thủ cạnh tranh với USDT bằng cách cung cấp lợi nhuận đạt chuẩn tổ chức [6]. Sự hợp tác giữa Tether và Rumble để ra mắt ví phi lưu ký cho Bitcoin và stablecoin cũng báo hiệu tiềm năng tăng trưởng trong nền kinh tế sáng tạo và chuyển tiền xuyên biên giới [5].

Rủi ro hệ thống: Tập trung hóa, giám sát pháp lý và cú sốc thanh khoản

Dù có lợi thế chiến lược, mô hình tập trung của Tether lại tạo ra các lỗ hổng hệ thống. Một sự mất niềm tin đột ngột vào USDT có thể kích hoạt các kịch bản bán tháo trái phiếu kho bạc, làm mất ổn định lợi suất và thị trường rộng lớn hơn [1]. Rủi ro này càng tăng bởi vai trò của Tether như một đại diện thực tế của đồng đô la tại các thị trường mới nổi, nơi sự thống trị của nó vô tình củng cố quyền lực của đồng đô la Mỹ bất chấp các nỗ lực phi đô la hóa toàn cầu [2].

Áp lực pháp lý càng làm gia tăng các rủi ro này. Khung pháp lý MiCA của EU đã loại USDT khỏi các sàn giao dịch châu Âu do không tuân thủ, trong khi Đạo luật Stablecoin của Hoa Kỳ và Đạo luật GENIUS yêu cầu minh bạch về thành phần dự trữ và tuân thủ chống rửa tiền (AML) [3]. Các cuộc kiểm toán hàng quý của Tether và 120 tỷ USD trái phiếu kho bạc Hoa Kỳ nhằm giải quyết những lo ngại này, nhưng rủi ro chạy vốn hàng năm ở mức 3,9%—cao hơn mức 3,3% của USDC—vẫn là một dấu hiệu cảnh báo [4].

Cân bằng phương trình: Đổi mới so với ổn định

Sự bùng nổ cho vay tiền mã hóa được thúc đẩy bởi khả năng của Tether trong việc kết nối tài chính truyền thống và kỹ thuật số. Tuy nhiên, nhà đầu tư cần cân nhắc ảnh hưởng hệ thống của Tether với sự mong manh của các mô hình stablecoin. Ví dụ, việc tích hợp USDT trên Bitcoin qua RGB có thể làm gián đoạn các mô hình DeFi truyền thống nhưng phụ thuộc vào sự chấp nhận của pháp lý và cộng đồng phát triển [1]. Trong khi đó, tài sản mã hóa hóa và quản lý kho bạc tiền mã hóa dựa trên AI mang lại cơ hội mới, dù đòi hỏi khung tuân thủ vững chắc [2].

Kết luận, ảnh hưởng ngày càng tăng của Tether trong lĩnh vực cho vay tiền mã hóa mang đến nhiều cơ hội đầu tư hấp dẫn trên các nền tảng DeFi và CeFi. Tuy nhiên, cấu trúc tập trung và thách thức pháp lý của nó đòi hỏi một cách tiếp cận thận trọng. Nhà đầu tư nên ưu tiên các dự án cân bằng giữa khả năng mở rộng, uy tín tổ chức và tuân thủ pháp lý—đồng thời luôn cảnh giác với các rủi ro rộng lớn hơn của một hệ thống tài chính do stablecoin dẫn dắt.

**Nguồn:[6] Các giao thức crypto hàng đầu tạo ra 1,2 tỷ USD doanh thu sau khi ghi nhận mức tăng trưởng hàng tháng 9,3% [https://www.bitget.com/news/detail/12560604941244]

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

"Hoàn thành những điều này đúng hạn:" Đại diện Steil thúc giục các cơ quan quản lý về luật stablecoin trước thời hạn tháng 7 năm 2026

Đạo luật Hướng dẫn và Thiết lập Đổi mới cho Stablecoins Hoa Kỳ, gọi tắt là GENIUS, đã được thông qua thành luật vào mùa hè vừa qua. Tiếp theo, các cơ quan cần soạn thảo các quy định để thực hiện luật mới này. "Tôi chỉ muốn đảm bảo rằng chúng ta hoàn thành những việc này đúng thời hạn," Hạ nghị sĩ Bryan Steil phát biểu trong phiên điều trần hôm thứ Ba.

Mạng Astria Network dựa trên Celestia ngừng hoạt động mạng sequencer chia sẻ sau khi huy động được 18 triệu đô la

Theo nhóm phát triển, Astria đã “cố ý dừng hoạt động” tại khối số 15,360,577 vào thứ Hai. Dự án này, vốn hướng đến việc trở thành một lựa chọn sequencer phi tập trung dạng mô-đun cho các mạng Layer 2, đã từng bước loại bỏ các tính năng chính trong vài tháng gần đây.

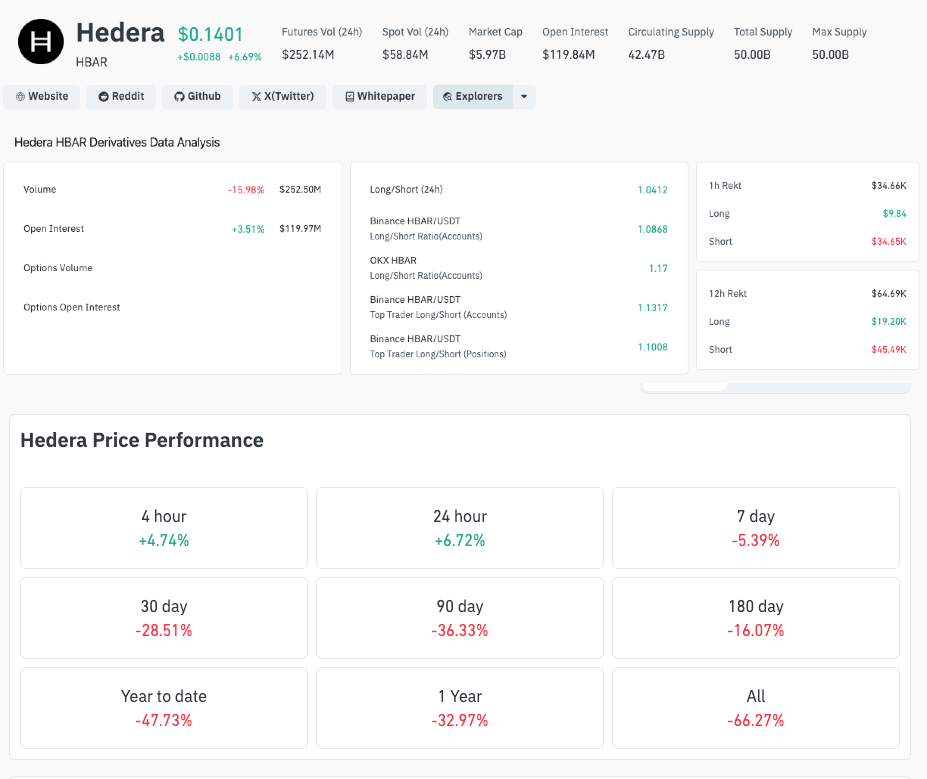

Giá Hedera tăng 7% khi Vanguard Group với tài sản quản lý 11 nghìn tỷ USD ra mắt HBAR ETF

Hedera đã tăng 6,5% sau khi Vanguard xác nhận ra mắt ETF HBAR đầu tiên của mình, đánh dấu sự công nhận từ các tổ chức sau khi Canary Capital phê duyệt và thu hút dòng tiền vào trị giá 80,26 triệu đô la.

Paul Atkins: Miễn trừ đổi mới cho các công ty crypto sẽ được áp dụng vào tháng 1

Paul Atkins cho biết SEC sẽ công bố 'Miễn trừ Đổi mới' cho các công ty crypto bắt đầu từ tháng 1 năm sau.