Triển vọng thị trường của Wintermute: Dòng tiền vào đình trệ, thị trường bước vào giai đoạn cạnh tranh trong lượng vốn hiện có

Thanh khoản toàn cầu vẫn dồi dào, chỉ là dòng tiền tạm thời chưa chọn thị trường tiền mã hóa.

Tiêu đề gốc: Liquidity, the lifeblood of crypto

Nguồn gốc: Wintermute

Biên dịch: Azuma, Odaily

Kết luận tinh túy

1. Thanh khoản chi phối các chu kỳ của thị trường crypto, trong khi dòng vốn từ stablecoin, ETF và DAT (kho tài sản số) đang chậm lại.

2. Thanh khoản toàn cầu vẫn dồi dào, nhưng lãi suất SOFR cao khiến dòng tiền lưu lại ở trái phiếu kho bạc ngắn hạn (T-bills) thay vì chảy vào thị trường crypto.

3. Thị trường crypto đang ở giai đoạn “tự tạo máu” – dòng vốn luân chuyển nội bộ cho đến khi nguồn vốn mới từ bên ngoài quay trở lại.

Vai trò chủ đạo của thanh khoản

Thanh khoản thường chi phối mỗi chu kỳ luân chuyển của thị trường crypto. Về lâu dài, sự chấp nhận (Adoption) có thể quyết định hướng đi của ngành crypto, nhưng điều thực sự thúc đẩy biến động giá lại là hướng đi của dòng vốn.

Trong vài tháng qua, động lực dòng vốn này đã chậm lại rõ rệt. Thông qua ba kênh chính – stablecoin, ETF và kho tài sản số (DAT) – tốc độ dòng vốn vào hệ sinh thái đều suy yếu đồng thời, khiến thị trường crypto chuyển từ giai đoạn mở rộng sang giai đoạn dựa vào vốn hiện hữu.

Việc ứng dụng công nghệ rất quan trọng, nhưng thanh khoản mới là yếu tố then chốt thực sự thúc đẩy các chu kỳ của thị trường. Đây không chỉ là vấn đề về độ sâu thị trường, mà còn là vấn đề về khả năng tiếp cận vốn. Khi nguồn cung tiền toàn cầu mở rộng hoặc lãi suất thực giảm, thanh khoản dư thừa chắc chắn sẽ tìm đến các tài sản rủi ro, và tài sản crypto trong lịch sử (đặc biệt là giai đoạn 2021) luôn là một trong những bên hưởng lợi lớn nhất.

Trong các chu kỳ trước, thanh khoản chủ yếu chảy vào tài sản số thông qua việc phát hành stablecoin, đây là cửa ngõ fiat cốt lõi nhất. Khi thị trường trưởng thành, ba kênh thanh khoản chính dần hình thành, quyết định con đường dòng vốn mới vào thị trường crypto:

· Kho tài sản số (DATs): Quỹ token hóa và cấu trúc lợi suất, kết nối tài sản truyền thống với thanh khoản on-chain.

· Stablecoin: Dạng on-chain của thanh khoản fiat, là tài sản thế chấp cơ bản cho đòn bẩy và hoạt động giao dịch.

· ETF: Kênh vào cho các tổ chức tài chính truyền thống và dòng vốn thụ động tiếp cận BTC và ETH.

Kết hợp quy mô tài sản quản lý (AUM) của ETF, giá trị tài sản ròng (NAV) của DAT và lượng stablecoin phát hành có thể là chỉ số hợp lý để đo lường tổng vốn chảy vào tài sản số.

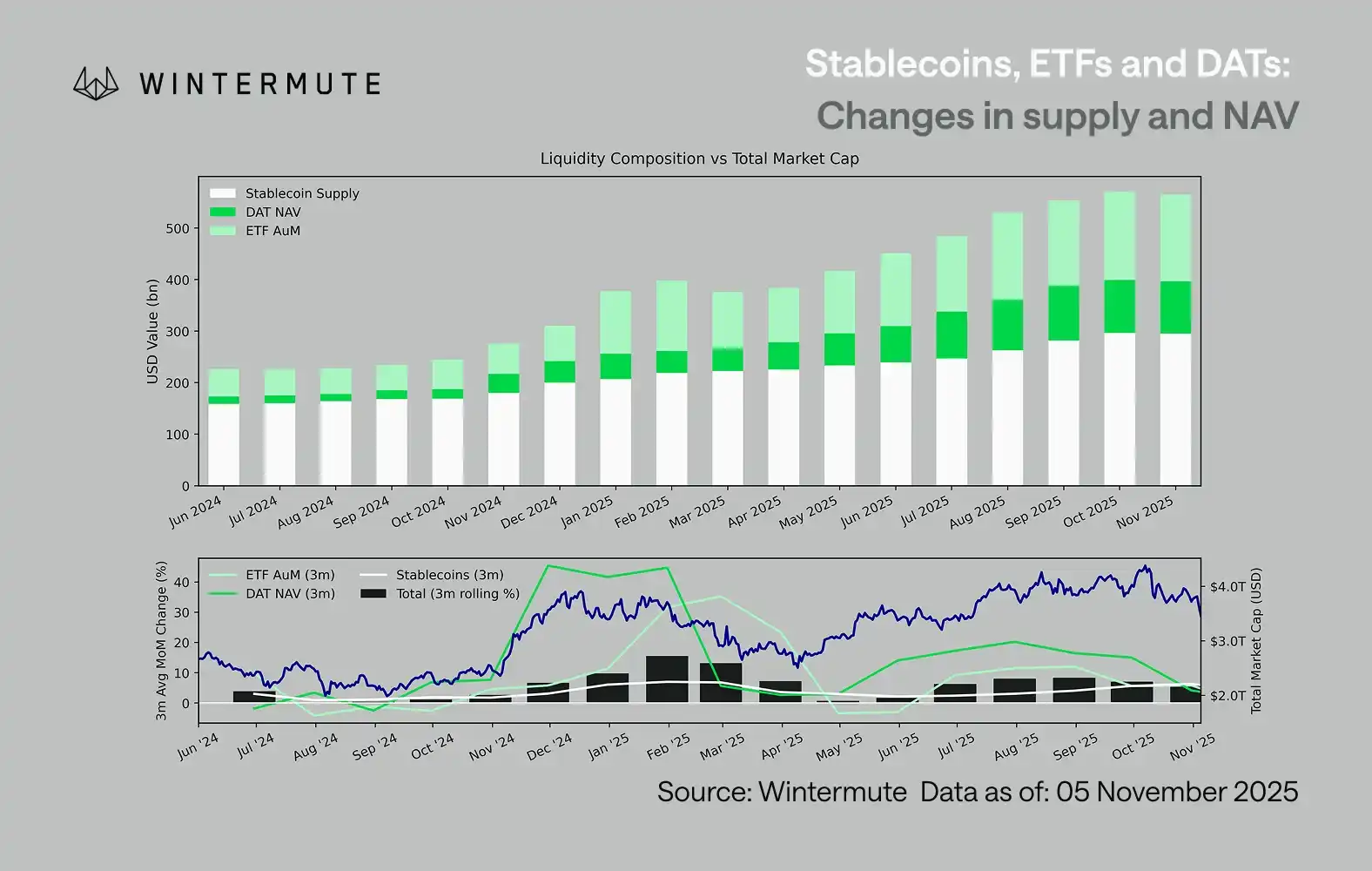

Biểu đồ dưới đây cho thấy sự thay đổi của các thành phần này trong 18 tháng qua. Biểu đồ phía dưới cho thấy sự thay đổi tổng thể này có tương quan cao với tổng vốn hóa thị trường tài sản số – khi dòng vốn vào tăng tốc, giá cũng tăng theo.

Kênh nào đang chậm lại?

Một thông tin then chốt thể hiện trên biểu đồ là động lực dòng vốn vào DAT và ETF đã suy yếu rõ rệt. Hai kênh này từng rất mạnh trong quý 4 năm 2024 và quý 1 năm 2025, có phục hồi ngắn vào đầu hè nhưng sau đó động lực dần biến mất. Thanh khoản (M2) không còn chảy tự nhiên vào hệ sinh thái crypto như đầu năm. Từ đầu năm 2024, tổng quy mô DAT và ETF tăng từ khoảng 4 tỷ USD lên 27 tỷ USD, còn nguồn cung stablecoin tăng gấp đôi từ khoảng 14 tỷ USD lên 29 tỷ USD. Điều này cho thấy sự tăng trưởng mang tính cấu trúc, nhưng cũng xuất hiện giai đoạn “nền tảng” rõ rệt.

Việc quan sát tốc độ chậm lại của từng kênh rất quan trọng, vì mỗi kênh phản ánh nguồn gốc thanh khoản khác nhau: Stablecoin phản ánh khẩu vị rủi ro bản địa của thị trường crypto; DAT thể hiện nhu cầu tài sản sinh lợi của tổ chức; ETF phản ánh xu hướng phân bổ vốn của tài chính truyền thống; cả ba cùng chậm lại cho thấy dòng vốn mới nói chung đang giảm tốc, chứ không chỉ là sự luân chuyển giữa các sản phẩm.

Thị trường chơi với vốn hiện hữu

Thanh khoản không biến mất, mà chỉ luân chuyển trong hệ thống thay vì tiếp tục mở rộng.

Ở góc độ vĩ mô rộng hơn, thanh khoản kinh tế tổng thể (M2) bên ngoài thị trường crypto cũng không hề đình trệ. Dù lãi suất SOFR cao có thể hạn chế thanh khoản trong ngắn hạn – khiến lợi suất tiền mặt hấp dẫn hơn và dòng tiền lưu lại ở thị trường trái phiếu – nhưng toàn cầu vẫn đang trong chu kỳ nới lỏng, và chính sách thắt chặt định lượng (QT) của Mỹ đã chính thức kết thúc. Bối cảnh cấu trúc vẫn hỗ trợ, chỉ là hiện tại thanh khoản chủ yếu chảy vào các hình thức rủi ro khác, như thị trường chứng khoán.

Do dòng vốn bên ngoài giảm, động lực thị trường trở nên khép kín. Dòng tiền chủ yếu luân chuyển giữa các đồng coin lớn và altcoin, tạo ra thế trận chơi nội bộ (PVP). Điều này lý giải vì sao các đợt phục hồi luôn rất ngắn ngủi, và tại sao ngay cả khi tổng tài sản quản lý giữ ổn định, độ rộng thị trường vẫn thu hẹp. Hiện tại, sự bùng nổ biến động thị trường chủ yếu xuất phát từ hiệu ứng dây chuyền của các đợt thanh lý, chứ không phải do xu hướng bền vững thúc đẩy.

Nhìn về phía trước, nếu bất kỳ kênh thanh khoản nào phục hồi thực sự – dù là stablecoin phát hành trở lại, ETF được săn đón trở lại hay quy mô DAT tăng lên – đều sẽ báo hiệu thanh khoản vĩ mô đang quay lại lĩnh vực tài sản số.

Trước khi điều đó xảy ra, thị trường crypto vẫn sẽ ở giai đoạn “tự tạo máu”, dòng vốn chỉ luân chuyển nội bộ thay vì tăng trưởng lãi kép.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Mỹ điều chỉnh lớn về quản lý tiền mã hóa, CFTC có thể tiếp quản toàn bộ thị trường giao ngay

Hệ thống quản lý tiền mã hóa của Mỹ đang trải qua quá trình tái phân chia quyền lực, với CFTC và SEC có sự phân công rõ ràng: SEC tập trung vào chứng khoán, còn CFTC phụ trách thị trường giao ngay hàng hóa kỹ thuật số. Việc thúc đẩy dự luật mới và sắp xếp các phiên điều trần cho thấy ranh giới quản lý lần đầu tiên được xác định một cách chính thức bằng văn bản. Tóm tắt được tạo bởi Mars AI. Nội dung tóm tắt này do mô hình Mars AI tạo ra, độ chính xác và đầy đủ của nội dung vẫn đang trong quá trình cập nhật, hoàn thiện.

Cảnh báo giá dầu tăng trở lại! Cảng dầu lớn nhất của Nga bị tấn công, 2% nguồn cung toàn cầu bị gián đoạn

Cuộc tấn công bằng máy bay không người lái của Ukraine đã khiến cảng Novorossiysk của Nga tạm ngừng xuất khẩu dầu, làm gián đoạn nguồn cung trung bình 2.2 triệu thùng mỗi ngày, khiến giá dầu quốc tế tăng hơn 2%.

Khi thị trường tài chính truyền thống thất bại, liệu ngành công nghiệp tiền mã hóa có trở thành "van xả áp" cho thanh khoản không?

Hoàng hôn của tài chính hóa: Khi vòng lặp nợ chỉ có thể tạo ra tăng trưởng danh nghĩa.