Le mainnet de Monad approche, quelles sont les opportunités d'airdrop et de rendement ?

Profitez à la fois des rendements et des airdrops.

Profitez à la fois des rendements et des airdrops.

Auteur : Fishmarketacad

Traduction : Chopper, Foresight News

Le lancement du mainnet de Monad pourrait être imminent. Le compte officiel X de Monad a laissé entendre le mois dernier que le mainnet serait lancé cette année, et le cofondateur Keone Hon a également révélé la semaine dernière que l’offre totale initiale du jeton natif de gas de Monad serait de 100 milliards.

Tout indique que l’émission du jeton Monad approche. Cet article dresse une liste d’applications de l’écosystème Monad qui peuvent vous aider à profiter du « dernier train des airdrops » tout en générant des rendements.

Note : MN signifie « application native Monad », c’est-à-dire une application déployée uniquement sur l’écosystème Monad dès le premier jour du lancement du mainnet.

Marché du prêt

Déposez des actifs et obtenez des revenus passifs grâce aux intérêts payés par les emprunteurs et aux incitations des projets.

- TownSquare (MN) : propose des coffres de prêt, des stratégies de boucle à effet de levier en un clic et des fonctionnalités de prêt cross-chain.

- Modus (MN) : offre des services de courtage institutionnels on-chain, des stratégies de rendement delta neutre et des stratégies de boucle à effet de levier en un clic.

- Curvance : prend en charge un LTV élevé (LTV, c’est-à-dire le ratio entre la valeur de la garantie et le montant du prêt) grâce à un mécanisme de liquidation optimisé, et propose également une fonction de boucle en un clic.

- Neverland Money (MN) : propose une fonctionnalité de « prêt à remboursement automatique » (c’est-à-dire que le prêt peut être remboursé automatiquement via les revenus générés par les actifs).

- Avalon Labs : se concentre sur le marché du prêt Bitcoin, prend en charge le BTC comme garantie et permet de frapper des stablecoins à taux fixe.

- Accountable : réduit au maximum le risque de contrepartie dans le processus de prêt grâce à la fonctionnalité de « données financières vérifiables ».

- Block Street (MN) : permet de générer des rendements en prêtant des actions tokenisées, en collaborant avec des courtiers off-chain pour gérer des liquidations on-chain à grande échelle.

- Peridot Finance : marché de prêt cross-chain.

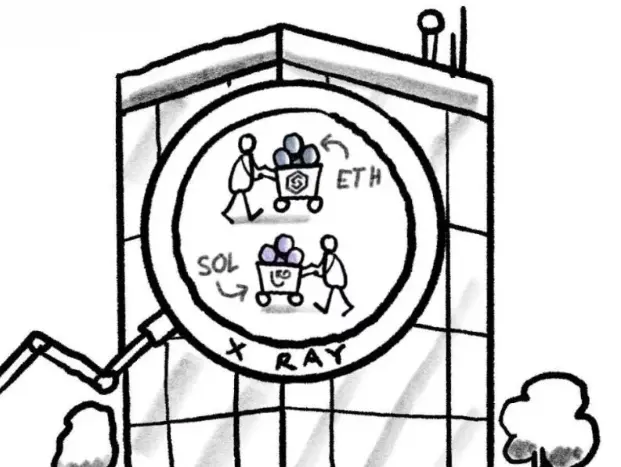

Jetons de staking liquide (LST)

Déposez des actifs éligibles au staking (comme le jeton natif MON de Monad) et obtenez des rendements via les récompenses de staking et d’autres canaux. D’autres projets LST non MON seront bientôt lancés, mais ne sont pas listés ici pour le moment.

- Fast Lane (MN) : émet un LST appelé shMON, permettant de générer des rendements via plusieurs canaux.

- Kintsu : émet des LST tels que sMON et sHYPE, gérés par une organisation autonome décentralisée.

- Magma (MN) : émet un LST appelé gMON, permettant d’obtenir des rendements supplémentaires via le MEV.

- aPriori : émet un LST appelé aprMON, permettant de générer des rendements via le MEV.

- PumpMonad : émet un LST appelé pumpMON, développé par l’équipe pumpBTC.

Actifs du monde réel (RWA)

Déposez des actifs et obtenez des rendements générés par des actifs du monde réel.

- Mu Digital (MN) : les rendements proviennent d’actifs du monde réel et de crédits privés en Asie.

- Zona (MN) : propose des services de prêt sur actifs du monde réel et des produits de rendement liés à des « parkings tokenisés » (c’est-à-dire des rendements générés par l’exploitation de parkings).

- dualmint : les rendements proviennent du financement d’entreprises Web2.

- Helix : les rendements proviennent de fonds monétaires et de crédits privés.

- Asseto Finance : les rendements proviennent de fonds monétaires.

Aggrégateurs de rendement / Gestion d’actifs on-chain

Déposez des actifs et obtenez des rendements globaux en intégrant plusieurs sources de revenus.

- Meow Finance (MN) : verrouille les actifs sous forme de NFT échangeables et utilise l’intelligence artificielle pour agréger plusieurs sources de rendement.

- enjoyoors (MN) : « re-stake » les actifs sur divers protocoles DeFi à faible risque, permettant à presque tous les actifs de générer des rendements.

- aarnâ : aggrégateur de rendement sur stablecoins, proposant diverses stratégies de rendement, y compris des stratégies de trading IA.

- Multipli.fi : génère des rendements via des stratégies DeFi delta neutre et des RWA.

- SuperReturn AI : émet des stablecoins à intérêt, adossés à un panier de stablecoins à intérêt provenant de différents domaines, et prend en charge la frappe cross-chain.

- Golden Goose : aggrégateur de rendement cross-chain abstrait (l’utilisateur n’a pas à se soucier de la chaîne spécifique, les opérations sont unifiées) avec une mécanique de gamification.

- R2 Community : émet plusieurs catégories de stablecoins à intérêt, adossés à un panier d’actifs cryptos / RWA.

- rysk finance : génère des rendements anticipés pour les actifs en vendant des options d’achat couvertes (c’est-à-dire vendre des options d’achat sur des actifs détenus).

- Caddy Finance : propose des rendements aux détenteurs de Bitcoin via diverses stratégies de coffre structurées.

Coffres DEX spot

Échanges décentralisés (DEX) spot avec fonctionnalités de coffre, sans nécessiter d’ajustements fréquents de la part des utilisateurs.

- Clober (MN) : coffre de liquidité utilisant un algorithme de market making exclusif.

- Charm : outil de gestion de liquidité de type market maker automatique à la Uniswap, sans permission.

- Balancer : DEX spot de type AMM, prenant en charge « l’ajustement automatique des pools de liquidité ».

- SigmaX (MN) : DEX spot de type AMM utilisant un mécanisme de market maker proactif (PMM).

- Atlantis : DEX spot de type AMM, proposant des coffres spot automatiques et des outils d’émission de jetons.

DEX spot de type AMM

DEX spot de type AMM nécessitant la gestion manuelle des pools de liquidité (LP) par les utilisateurs ; déposez des actifs pour devenir fournisseur de liquidité et générer des rendements.

- Pinot Finance (MN) : DEX spot de type carnet d’ordres continu (CLOB), prenant en charge les versions AMM Uniswap V2, Uniswap V3 et le modèle économique ve (3,3).

- Kuru (MN) : DEX spot de type CLOB, proposant une interface AMM et une fonctionnalité de liquidité concentrée (c’est-à-dire concentrer la liquidité sur une plage de prix spécifique pour améliorer l’efficacité du capital).

- LFJ.gg : DEX spot de type AMM utilisant un mécanisme de « positions de liquidité ».

- Dirol (MN) : DEX spot de type AMM intégrant une fonctionnalité d’agrégateur de trading.

- Morpheus (MN) : DEX spot de type AMM proposant des outils d’émission de jetons.

- Uniswap : DEX de type AMM historique, la version Uniswap V4 prendra en charge l’écosystème Monad.

DEX de contrats perpétuels avec coffre de liquidité

Déposez des stablecoins ou des jetons de staking liquide pour fournir de la liquidité aux traders de contrats perpétuels et générer des rendements.

- Monday Trade (MN) : DEX de type CLOB pour le spot et les contrats perpétuels, proposant un coffre pour contrats perpétuels.

- Celeris (MN) : DEX de type CLOB pour le spot et les contrats perpétuels, proposant plusieurs coffres pour contrats perpétuels.

- Drake (MN) : DEX de type CLOB pour contrats perpétuels, proposant un coffre pour contrats perpétuels et un coffre d’arbitrage sur le taux de financement.

- Bean Exchange (MN) : DEX de contrats perpétuels de type AMM avec gestion dynamique de la liquidité pour le spot et les pools de liquidité peer-to-peer.

- Narwhal Finance (MN) : DEX de contrats perpétuels de type AMM peer-to-peer, prenant en charge USDT et aprMON comme marge.

DEX spot intégrés

DEX combinant trading spot et fonctionnalité de prêt d’actifs de pools de liquidité, avec une logique centrale similaire mais des mécanismes différents selon les protocoles. Les fournisseurs de liquidité génèrent des revenus supplémentaires en prêtant les jetons des pools de liquidité (LP) aux traders.

- Timelock Trade (MN) : déposez n’importe quel actif dans un coffre Uniswap V3 « neutre au risque », les actifs du coffre peuvent être prêtés aux traders ; une version delta neutre est en développement.

- LIKWID : déposez n’importe quel actif, qui peut être prêté aux traders dans le même pool de liquidité pour le trading sur marge à effet de levier.

- FWX : déposez n’importe quel actif, qui peut être prêté aux traders dans le même pool de liquidité pour le trading sur marge à effet de levier, et propose également une fonctionnalité de DEX de contrats perpétuels de type AMM peer-to-peer.

- NitroFTL (MN) : déposez n’importe quel actif dans une « position », la liquidité inutilisée peut être empruntée par d’autres fournisseurs de liquidité.

- Umbrella Finance (MN) : DEX de type AMM, prenant en charge le prêt d’actifs de pools de liquidité et le « gauge voting » (mécanisme de vote pour décider de la répartition des incitations).

- 0xKansei (MN) : fonctionnalité principale « carnet d’ordres AMM » (combinaison de mécanisme AMM et carnet d’ordres), prend également en charge les rendements à effet de levier sur les positions de pools de liquidité.

- Ammalgam : DEX permettant de mettre en œuvre diverses stratégies de market making prédéfinies via le prêt d’actifs.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Long article de Vitalik : Le jeu de sortie des EVM Validiums et le retour de Plasma

Plasma nous permet de contourner complètement le problème de la disponibilité des données, ce qui réduit considérablement les frais de transaction.

Une capitalisation boursière évaporée de 60 milliards ! La foi vacille, les institutions restent en attente : la malédiction de l’« effondrement du bitcoin après le halving » s’est-elle réalisée ?

L'une des principales raisons de la forte chute actuelle est la crainte du marché de voir se répéter le « cycle de halving » : c'est-à-dire qu'une réduction de l'offre, après avoir déclenché une phase de prospérité, est toujours suivie d'une correction profonde. La panique des investisseurs, combinée à l'arrêt des flux de capitaux institutionnels et à des vents contraires macroéconomiques, a conduit à un effondrement de la confiance du marché.

SharpLink et Upexi : des DAT avec leurs propres avantages et inconvénients

Pour que ce modèle puisse se poursuivre, l'une des deux situations suivantes doit se produire : soit le staking devient véritablement un moteur de trésorerie pour les entreprises, fournissant en continu des fonds pour l'achat d'actifs numériques ; soit les entreprises doivent intégrer la vente programmée d'actifs numériques dans leur stratégie, afin de réaliser des profits de manière systématique.

80 % de spéculation ? Six grandes lignes rouges pour comprendre les véritables intentions de Stable

Cela ressemble à une mise à niveau de l'infrastructure, mais en réalité, il s'agit d'une émission favorable aux initiés précoces.