Notizie

Rimani aggiornato sulle ultime tendenze crypto grazie alla nostra copertura esperta e dettagliata.

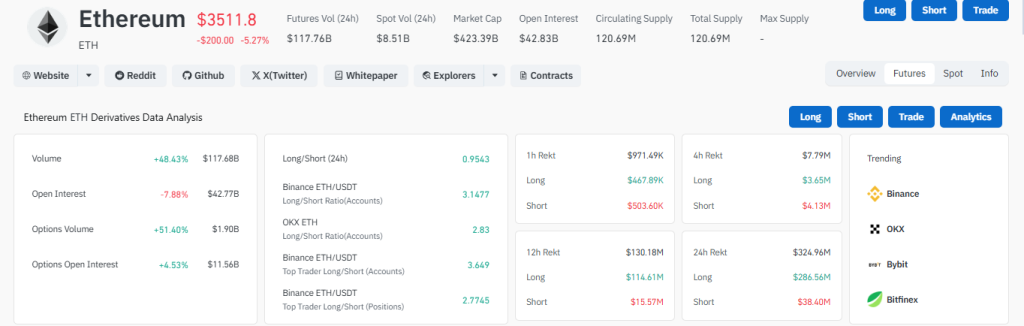

Il prezzo di Ethereum crolla del 30% mentre i deflussi dagli ETF e le liquidazioni scuotono il mercato

Coinpedia·2025/11/04 14:33

Impennata delle liquidazioni crypto mentre il prezzo di Bitcoin crolla sotto i 104.000 dollari

Coinpedia·2025/11/04 14:32

La corsa rialzista delle criptovalute è finita? Ecco cosa sta succedendo nel mercato

Coinpedia·2025/11/04 14:32

Gli afflussi negli ETF di Solana raggiungono i 70 milioni di dollari nonostante il calo del prezzo di SOL

Coinjournal·2025/11/04 14:32

Ripple entra in una nuova era di crescita istituzionale con l'accordo Palisade e il lancio del servizio di intermediazione

CryptoNewsFlash·2025/11/04 14:30

Bitcoin sotto pressione mentre il blocco negli Stati Uniti congela il flusso di liquidità

CryptoNewsFlash·2025/11/04 14:30

I regolatori e le banche stanno puntando tutto sulla tokenizzazione – e questo summit latinoamericano lo dimostra

CryptoNewsFlash·2025/11/04 14:29

È questo l'inizio del crollo di Ethereum a novembre?

Cryptoticker·2025/11/04 14:09

Flash

- 07:34Matrixport: Bassa probabilità che MicroStrategy sia costretta a vendere bitcoin nel breve termine, ma gli investitori entrati con un alto premio sono sotto maggiore pressioneJinse Finance riporta che Matrixport, nella sua analisi grafica quotidiana, afferma che MicroStrategy rimane una delle aziende più rappresentative e beneficiarie di questo ciclo rialzista di bitcoin. In passato, il mercato era preoccupato che la società potesse essere costretta a vendere i bitcoin detenuti per ripagare i debiti; tuttavia, osservando la struttura attuale del bilancio e la distribuzione delle scadenze del debito, riteniamo che la probabilità che MicroStrategy sia costretta a vendere bitcoin a breve termine per ripagare i debiti sia bassa e non rappresenti una fonte di rischio principale al momento. Attualmente, la maggiore pressione grava sugli investitori che hanno acquistato a prezzi elevati durante la fase di forte premio. La maggior parte dei finanziamenti di MicroStrategy è avvenuta quando il prezzo delle azioni era vicino al massimo storico di 474 dollari e il valore patrimoniale netto (NAV) per azione era al suo picco. Con il progressivo calo del NAV e la compressione del premio, il prezzo delle azioni è sceso da 474 dollari a 207 dollari, causando così perdite latenti significative per gli investitori entrati nella fascia di premio elevato. Prendendo come riferimento l'aumento di bitcoin in questo ciclo, il prezzo attuale delle azioni MicroStrategy ha subito una correzione significativa rispetto ai massimi precedenti, risultando relativamente più attraente in termini di valutazione, e l'inclusione nell'indice S&P 50 a dicembre rimane ancora una prospettiva attesa. Nonostante ciò, questa correzione ci ricorda che ritmo e valutazione sono entrambi importanti: gli investitori devono controllare con maggiore cautela il prezzo d'ingresso e il timing degli acquisti.

- 07:34L'ex Segretario al Commercio degli Stati Uniti: è molto probabile che i dazi di Trump continueranno anche dopo la fine del suo mandatoJinse Finance riporta che l'ex Segretario al Commercio degli Stati Uniti, Raimondo, ha dichiarato che le politiche tariffarie implementate da Trump probabilmente continueranno anche dopo la fine del suo mandato, poiché i politici temono che la rimozione di queste barriere protezionistiche possa alienare quei lavoratori preoccupati per l'esternalizzazione dei posti di lavoro e la sostituzione da parte dell'intelligenza artificiale. Raimondo ha affermato che, indipendentemente dal partito che governerà in futuro, il costo politico di revocare le tariffe è troppo alto. "Una volta imposte le tariffe, è molto difficile rimuoverle. Nessuno vuole essere il presidente accusato di aver deluso i lavoratori americani. Le tariffe proteggono i lavoratori americani, e ritengo che, nel contesto dello sviluppo dell'intelligenza artificiale, questa questione sia diventata ancora più politicizzata." Il presidente di Goldman Sachs, Waldron, ha concordato con questa opinione, aggiungendo che si prevede che l'ambiente lavorativo dell'anno prossimo sarà ancora più complesso, il che non farà altro che aumentare ulteriormente questa sensibilità politica. (Golden Ten Data)

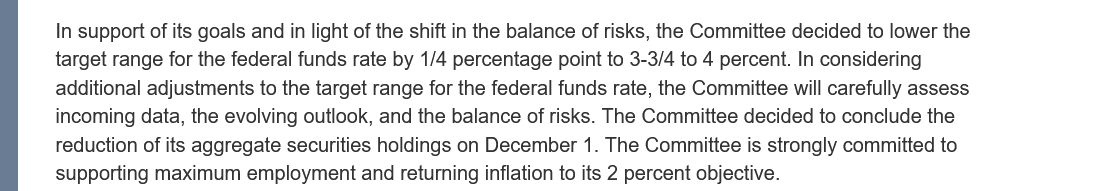

- 07:11Analista di Bitunix: Trump fa pressione sulla Federal Reserve, l'economia statunitense potrebbe entrare in un ciclo di stagflazioneSecondo ChainCatcher, il sistema monetario statunitense sta affrontando una nuova ondata di shock politici. Il conflitto tra Trump e la Federal Reserve è passato dalle parole ai fatti, con il tentativo di rimuovere il governatore Cook e nominare l’economista Moore nel FOMC, con l’obiettivo di creare una “super maggioranza” favorevole a forti tagli dei tassi d’interesse. Diversi economisti, attraverso modelli previsionali, sottolineano che se la politica monetaria dovesse cadere sotto il controllo politico, gli Stati Uniti sperimenterebbero prima una breve fase di crescita e bassa disoccupazione, seguita da una ripresa dell’inflazione, un aumento dei tassi nominali e un rallentamento strutturale della crescita economica, facendo riemergere il rischio di stagflazione degli anni ’70. L’analisi evidenzia inoltre che le decisioni sui tassi guidate dai politici sono spesso strettamente legate ai cicli elettorali: gli stimoli a breve termine possono creare una prosperità apparente, ma al costo di un’inflazione fuori controllo e di successivi profondi aggiustamenti. Se Trump riuscisse a rimodellare il consiglio della Fed entro il 2026, l’indipendenza della Federal Reserve rischierebbe di essere compromessa, mentre il ruolo del dollaro come valuta di riserva e il costo del credito a lungo termine potrebbero essere rivalutati dai mercati. Punto di vista dell’analista di Bitunix: Dall’esperienza storica alle strategie attuali, la tattica di Trump mira chiaramente a un intervento diretto sul percorso dei tassi d’interesse, le cui conseguenze non sarebbero semplici fluttuazioni di breve periodo, ma una svalutazione della credibilità a livello istituzionale. Se la Federal Reserve fosse costretta a diventare accomodante prima che l’inflazione sia sotto controllo, l’economia statunitense entrerebbe in un tipico ciclo di “prima prosperità, poi stagflazione”. Per i capitali globali, il vero rischio non è Trump in sé, ma la perdita dell’ultima linea di difesa della politica monetaria statunitense.