O jogo de caça continua: Hyperliquid XPL sofre short squeeze relâmpago, perdas podem ultrapassar 60 milhões de dólares

Autor: Frank, PANews

Título original: Mais um desastre na Hyperliquid: XPL sofre short squeeze relâmpago, usuários podem perder mais de 60 milhões de dólares, até quando as baleias vão caçar?

O token HYPE da Hyperliquid atingiu um novo recorde em 27 de agosto, mas no dia anterior, 26 de agosto, uma tempestade de “short squeeze relâmpago” cuidadosamente orquestrada varreu o mercado de contratos futuros de XPL na Hyperliquid. Em menos de uma hora, o gráfico de preços desenhou linhas quase verticais, inúmeras contas de traders vendidos foram zeradas instantaneamente, enquanto os manipuladores saíram ilesos com lucros superiores a 46 milhões de dólares.

O incidente rapidamente causou grande repercussão na comunidade cripto, misturando lamentos, raiva e teorias da conspiração. As pessoas se perguntam: teria sido apenas uma extrema volatilidade de mercado acidental, ou uma “carnificina” precisa explorando falhas do protocolo? E por que a Hyperliquid, no centro da tempestade, se torna repetidamente o campo de caça perfeito para as baleias?

Uma “caçada” premeditada

Esse colapso de mercado aparentemente repentino foi, na verdade, uma caçada meticulosamente planejada.

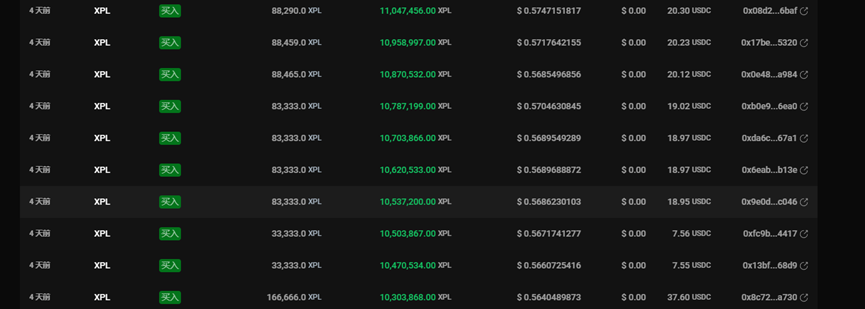

De acordo com o rastreamento on-chain da Ai姨, o ataque coordenado foi executado por pelo menos quatro endereços principais de carteira. Entre eles, dois endereços tiveram papéis e alocação de fundos especialmente claros: um começando com 0xb9c0, e outro com o nome de usuário “silentraven” no DeBank. Os outros dois endereços desempenharam papéis auxiliares. Esses endereços apresentaram comportamentos operacionais semelhantes: entre os dias 23 e 25, três endereços transferiram grandes quantias para abrir posições compradas em XPL. O endereço principal, 0xb9c0, antecipou-se usando 11 milhões de dólares em USDC, abrindo posições compradas em XPL na Hyperliquid a um preço médio de cerca de 0,56 dólar.

O endereço com o nome de usuário “silentraven” no DeBank também abriu uma posição comprada de 21,1 milhões de XPL nos últimos três dias, usando 9,5 milhões de dólares em USDT a um preço médio de 0,56 dólar.

Esses endereços investiram juntos mais de 20 milhões de dólares, absorvendo enormes posições compradas quase na mesma faixa de preço, em lotes e horários diferentes. Alguns desses endereços, após serem criados, só realizaram operações compradas em XPL.

Por volta das 5h30 da manhã do dia 26 de agosto, enquanto a maioria dos traders asiáticos ainda dormia, o momento da caçada chegou silenciosamente.

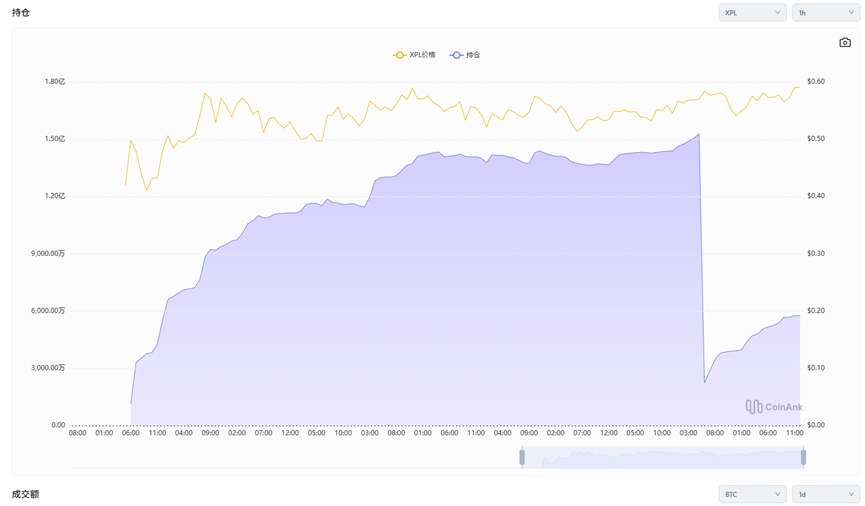

O endereço 0xb9c0 transferiu mais 5 milhões de dólares para a plataforma Hyperliquid. Em seguida, iniciou uma alta indiscriminada no token. Em um mercado pré-abertura de XPL, já com liquidez extremamente escassa, esse capital funcionou como uma faísca em um barril de pólvora, detonando instantaneamente o livro de ordens. Em poucos minutos, o preço do XPL saltou de cerca de 0,6 dólar para 1,8 dólar, uma alta superior a 200%.

Esse movimento brusco gerou alguns resultados óbvios. Primeiro, a maioria dos traders não teve tempo de adicionar margem para evitar liquidação. Segundo, até ordens de hedge com alavancagem mínima de 1x foram liquidadas. Terceiro, à medida que as posições vendidas eram liquidadas uma a uma, as ordens de compra forçadas impulsionaram ainda mais o preço, formando o temido fenômeno de “short squeeze” nos mercados financeiros.

No auge do preço, os manipuladores começaram a fechar posições entre 1,1 e 1,2 dólar. Segundo estatísticas da Ai姨, essa operação rendeu mais de 46 milhões de dólares aos manipuladores.

O lamento de 60 milhões de dólares e a “indiferença” da plataforma

Um banquete de capital sempre traz o lamento de outro grupo. Enquanto os manipuladores saíam carregados de lucros, os demais participantes do mercado ficaram apenas com contas sangrando prejuízos e dúvidas sem fim.

O influenciador cripto @Cbb0fe afirmou ter alocado 10% de seus fundos na Hyperliquid para hedge, resultando em uma perda de 2,5 milhões de dólares, e prometeu nunca mais operar em mercados isolados.

Outra mídia informou que um único endereço teve uma perda máxima de cerca de 7 milhões de dólares, mas não divulgou detalhes dos endereços, levantando dúvidas.

No entanto, considerando os lucros dos manipuladores, o valor máximo de ganho realmente ultrapassou 46 milhões de dólares, e ainda não se sabe se havia outros cúmplices não identificados.

Observando a variação das posições em contratos, antes do ataque, o volume de contratos de XPL na Hyperliquid atingiu 153 milhões de dólares, caindo rapidamente para 22,44 milhões, uma redução de mais de 130 milhões de dólares. Estima-se que a perda total dos usuários vendidos pode chegar a 60 milhões de dólares.

Essa perda supera até mesmo o prejuízo flutuante de 11 milhões de dólares causado pelo token JELLY na Hyperliquid em março. Desta vez, talvez por não ter havido prejuízo direto ao oficial, as vítimas tiveram que engolir o prejuízo em silêncio.

Durante as discussões na comunidade, um nome familiar foi repetidamente mencionado: Justin Sun, fundador da Tron. Alguns usuários apontaram que um dos endereços envolvidos transferiu ETH para um endereço relacionado a Justin Sun anos atrás, mas isso não prova ligação direta entre eles.

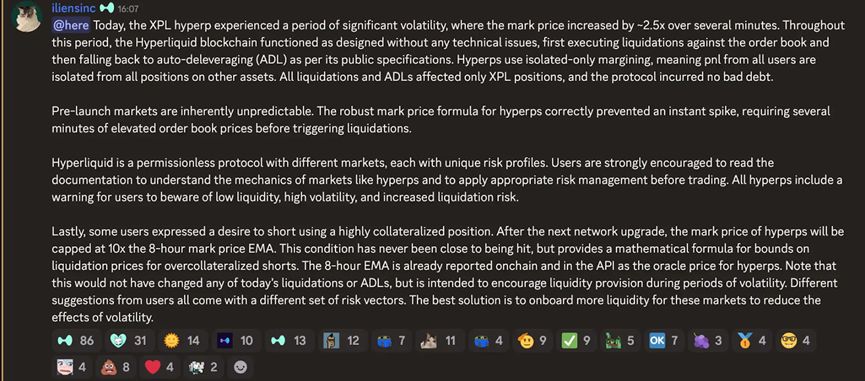

Após o incidente, muitos usuários depositaram esperanças na Hyperliquid, esperando uma explicação ou medida compensatória da plataforma. No entanto, desta vez a Hyperliquid não agiu como em março, quando fechou ordens lucrativas e bloqueou contas relacionadas ao caso do token JELLY. Em vez disso, respondeu no Discord oficial, afirmando que o mercado de XPL passou por extrema volatilidade, mas a blockchain da Hyperliquid funcionou normalmente conforme projetado, sem problemas técnicos. Os mecanismos de liquidação e auto-desalavancagem (ADL) foram executados conforme o protocolo público, e como a plataforma adota um sistema de margem totalmente isolada, o incidente afetou apenas as posições de XPL, sem gerar dívida ruim para o protocolo.

Para muitos observadores, não fazer ajustes é compreensível. Afinal, quando o XPL foi listado, a Hyperliquid já havia alertado sobre alta volatilidade e riscos, e toda a manipulação ocorreu dentro das regras do mercado.

No entanto, para os usuários mais afetados, tal resposta soa um tanto fria.

Causas do desastre: a conspiração fatal entre plataforma, ativo e timing

Revisitando todo o processo, não é a primeira vez que a Hyperliquid enfrenta manipulação semelhante. Ficou claro que houve premeditação e planejamento cuidadoso por parte dos manipuladores. Por outro lado, isso também está intimamente ligado ao design da própria plataforma Hyperliquid.

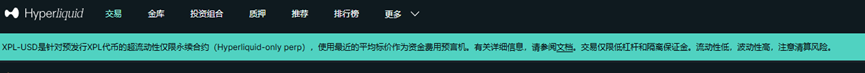

Primeiro, operações de short squeeze não são incomuns nos mercados financeiros, ocorrendo frequentemente em mercados com baixa liquidez e preços isolados. A escolha da Hyperliquid para essa operação se baseou em algumas características: transparência extrema on-chain, permitindo aos manipuladores calcular, com dados públicos de posições, preços de liquidação e taxas de financiamento, o capital necessário e o efeito desejado; e o sistema isolado de oráculos da Hyperliquid, já que o XPL utiliza um sistema de preços independente, sem depender de oráculos externos. Isso permite aos manipuladores controlar o preço dentro desse “cercado”, sem se preocupar com o equilíbrio de preços em outras exchanges.

Além disso, a escolha do ativo também foi estratégica. O XPL (e outro token, WLFI, que passou por situação semelhante, mas menos extrema) são tokens ainda não listados, ou seja, “contratos de papel”, sem entrega física ou pressão de venda no mercado à vista, facilitando a manipulação.

Por fim, o timing. Antes do ataque, o volume negociado de XPL a cada 5 minutos era de apenas dezenas de milhares de tokens, cerca de 50 mil dólares. Era o período de menor liquidez após o lançamento, o que deu aos atacantes a oportunidade de manipular o mercado com o mínimo de capital.

O caso XPL expôs riscos estruturais profundos, lembrando-nos da necessidade de reflexão tanto para plataformas quanto para usuários.

Do ponto de vista da plataforma, destaca-se a fragilidade do mecanismo. Desde 2025, a Hyperliquid já enfrentou três casos de manipulação de mercado. Cada um deles expôs vulnerabilidades da Hyperliquid como exchange descentralizada de derivativos. O resultado tem sido repetidas perdas para usuários comuns e enfraquecimento da credibilidade da plataforma. Neste caso, por um lado, o sistema isolado de oráculos criou um “cercado”; por outro, faltou intervenção de liquidez da plataforma para conter preços anormais quando surgiram posições atípicas.

Além disso, é mais importante tratar todos igualmente, combatendo os malfeitores, ou manter a fachada de descentralização? No caso JELLY, a Hyperliquid prontamente realizou votação on-chain, protegendo o fundo dos usuários e expulsando os malfeitores, justificando a medida como necessária para proteger o tesouro dos usuários, mesmo à custa da descentralização. Agora, diante de perdas ainda maiores, será que a ausência de prejuízo ao tesouro da plataforma ou o receio de abalar a bandeira da descentralização motivaram a omissão? Essa dúvida pode permanecer no coração dos usuários.

Por fim, para os usuários. O caso de manipulação do XPL reforça o alerta sobre mercados com liquidez escassa e isolados. Nos mercados, contratos pré-abertura com baixíssima liquidez e sem ancoragem no mercado à vista costumam ser o “campo de caça” favorito das baleias. Além disso, reduzir a alavancagem e definir stop loss são regras de ouro que nunca devem ser ignoradas.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Michael Novogratz: Refugiado de Wall Street

Quando o Luna despencou, ele não se esquivou da responsabilidade, mas descreveu detalhadamente o que aconteceu com a Terra e onde a Galaxy Digital cometeu erros de julgamento.

Por que precisamos de "DeFi"?

A arquitetura do DeFi liberou uma nova liberdade financeira, quebrando as barreiras de localização, identidade e instituições.

A avaliação dos tokens é ambígua, Artemis propõe o fornecimento circulante inteligente com base na experiência do mercado de ações

A introdução dos padrões duplos de "oferta em circulação" e "oferta circulante inteligente" aumenta a transparência na avaliação dos ativos cripto.

Discurso completo de Xiao Feng na Bitcoin Asia 2025: "ETF é bom! DAT é melhor!"

DAT é uma nova ferramenta de investimento com maior potencial de crescimento para o futuro, sendo mais adequada para ativos cripto, enquanto ETF pode ser mais apropriado para ativos em ações.