Оцінка довго�строкової життєздатності корпоративних казначейств Bitcoin на перенасиченому ринку

- Корпоративні резерви Bitcoin зросли до $110 мільярдів у 2025 році, оскільки затвердження ETF і скасування SAB 121 сприяли інституційному прийняттю, а понад 961 700 BTC зберігаються понад 180 компаніями. - ETF IBIT від Harvard та BlackRock демонструють роль Bitcoin як захисту від інфляції, водночас технології зберігання та макроекономічні тренди, такі як зниження ставок ФРС, підвищили попит. - Показник mNAV компанії Strategy Inc. впав з 3,4 до 1,57 на фоні розмивання акцій на 40% і планів використати $37,8 мільярдів, що виявляє ризики моделей компаній, орієнтованих на Bitcoin. - Насичення ринку та ETF конкуренція...

Корпоративна модель Bitcoin-скарбниці, яка колись була нішевим експериментом під керівництвом Michael Saylor та Strategy Inc., перетворилася на переповнену й суперечливу арену. Станом на серпень 2025 року публічні компанії колективно володіли 961 700 Bitcoin на суму $110 мільярдів, а такі регуляторні фактори, як схвалення spot ETF та скасування SAB 121, прискорили впровадження [1]. Однак довгострокова життєздатність цієї моделі зараз піддається сумніву, оскільки ефективність капіталу, премії до оцінки та операційні ризики стикаються на ринку, насиченому альтернативами.

Стратегічні можливості інституційного впровадження

Привабливість Bitcoin як корпоративного активу ґрунтується на його ролі як хеджу від девальвації фіатних валют і макроекономічної невизначеності. З фіксованою пропозицією у 21 мільйон одиниць Bitcoin пропонує противагу до емісії грошей центральними банками та інфляційного тиску [6]. Інституційне впровадження було додатково прискорене завдяки регуляторній ясності, включаючи CLARITY та GENIUS Acts, які нормалізували Bitcoin як основний актив портфеля. Наприклад, Harvard University виділив 8% свого ендаументу на Bitcoin, а BlackRock’s IBIT ETF самостійно контролює 700 000 BTC, що відображає $54.19 мільярдів AUM у галузі [2].

Технологічний прогрес у сфері зберігання цифрових активів — наприклад, аналіз транзакцій на основі AI та криптографічні протоколи — також знизив операційні ризики, дозволяючи інституціям управляти Bitcoin поряд із традиційними активами [5]. Тим часом макроекономічні фактори, зокрема очікуване зниження ставок ФРС та геополітична напруженість, ймовірно, підвищать попит на Bitcoin як засіб збереження вартості [2].

Ризики в епоху після Saylor

Попри ці сприятливі фактори, корпоративна модель скарбниці перебуває під тиском. Strategy Inc., зразкова компанія з накопичення Bitcoin, спостерігала, як її співвідношення ринкової ціни до NAV (mNAV) впало з 3.4 до 1.57 з 2023 року, що підірвало довіру інвесторів до її капітальної структури [3]. Залежність компанії від постійної емісії акцій — 40% розведення капіталу з 2023 року та $37.8 мільярдів, що залишилися для розміщення за планом 42/42 — викликала занепокоєння щодо ліквідності та управління [1]. Падіння акцій на 15% у серпні 2025 року підкреслило крихкість моделі, оскільки інвестори засумнівалися, чи може вартість Bitcoin виправдати розведення та боргове навантаження [3].

Конкуренція з боку spot Bitcoin ETF та стратегій, орієнтованих на ether, ще більше фрагментувала ринок. Понад 180 компаній зараз володіють Bitcoin, але майже третина з них торгується нижче вартості своїх крипторезервів, що підкреслює складність монетизації цих активів [4]. Наприклад, Wisconsin Investment Board перевів $350 мільйонів з прямої експозиції через ETF у непрямі важелі через акції Strategy, використовуючи премію до NAV у 1.365x [4]. Однак такі стратегії піддають інвесторів волатильності як Bitcoin, так і фінансового стану емітента.

Балансування інновацій та стійкості

Майбутнє Bitcoin-скарбниць може полягати у гібридних моделях, які поєднують традиційні фінанси з інноваціями крипто-індустрії. Інституції досліджують стратегії монетизації, такі як yield staking та забезпечені кредити, які можуть підвищити дохідність понад просте зростання ціни [6]. Наприклад, розміщення Empery Digital у $500 мільйонів у Bitcoin через Gemini custodianship ілюструє потенціал для диверсифікованих джерел доходу [2].

Однак стійкість залежить від вирішення структурних ризиків. Діапазон волатильності Bitcoin за 30 днів у 16.32%–21.15% [2] підкреслює необхідність надійних систем управління ризиками. Крім того, регуляторна невизначеність — попри нещодавній прогрес — залишається непередбачуваним фактором, а зміни у вимогах до відповідності можуть порушити стратегії розподілу капіталу.

Висновок

Корпоративна модель Bitcoin-скарбниці стоїть на роздоріжжі. Хоча інституційне впровадження досягло критичної маси, епоха після Saylor вимагає перегляду профілю ризику та прибутковості. Компанії повинні балансувати між агресивним накопиченням і ефективністю капіталу, а інвесторам слід зважувати переваги прямої експозиції до Bitcoin проти ризиків управління та розведення корпоративних інструментів. У міру дозрівання ринку переможцями стануть ті, хто впроваджує інновації в умовах волатильності та регуляції, перетворюючи Bitcoin із спекулятивного активу на основу диверсифікованих скарбниць.

Source:

[1] Bitcoin's Institutional Adoption: Saylor's Strategy and the Future of Corporate Treasuries

[2] Bitcoin Treasuries: The Quiet Revolution Reshaping Global Capital Flows

[3] The Erosion of the Bitcoin Corporate Treasury Model

[4] Institutional Adoption of Bitcoin: A Strategic Shift Through Corporate Treasury Management

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

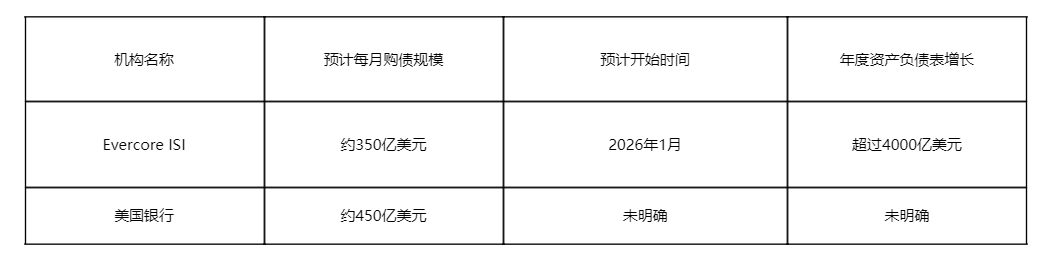

Прогноз перед рішенням ФРС: сигнал про розширення балансу важливіший за зниження ставки

ФРС знизила ставку, як і очікувалося, а що далі?

Інституції захоплюють крипторинок: це кінець децентралізації чи початок нового циклу?