Bitcoin як сучасний засіб збереження вартості: зміна позиції Марка Кубана та її наслідки для інвестиційних портфелів

- Перехід Марка Кьюбана від скептика до прихильника Bitcoin підкреслює його зростаючу роль як сучасного засобу збереження вартості, кидаючи виклик традиційному домінуванню золота. - Програмована обмеженість Bitcoin (максимум 21 мільйон) та інфляція після халвінгу на рівні 0,9% перевершують зростання пропозиції золота на 2%, тоді як інституційне впровадження (59% інвесторів) прискорюється. - Частка Bitcoin у портфелі Кьюбана складає 60%, що відображає його зростання на 375,5% (2023-2025) порівняно з 13,9% у золота, хоча золото зберігає привабливість "тихої гавані", оскільки центральні банки додали 710 тонн у першому кварталі 2025 року.

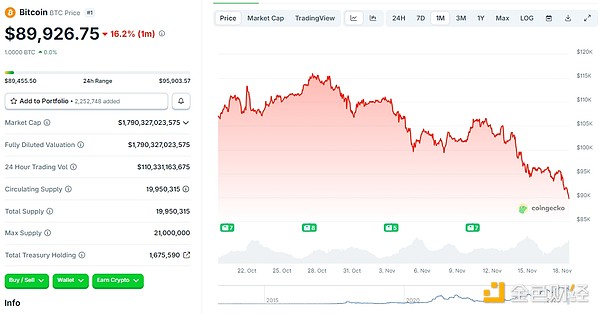

У 2025 році трансформація Марка Кубана з гучного скептика у прихильника Bitcoin стала ключовим кейсом у розвитку сучасної теорії портфеля. Колись відкидаючи Bitcoin як «цифрові банани», Кубан тепер називає його «кращою версією золота» у часи економічної кризи, посилаючись на його портативність, подільність і програмовану дефіцитність [1]. Ця зміна відображає ширші інституційні та ринкові динаміки, оскільки ринкова капіталізація Bitcoin наближається до $2.36 трильйона — майже 10% від оцінки золота у $23.5 трильйона — тоді як його інституційне впровадження прискорюється [3].

Bitcoin vs. Gold: Дефіцитність, ліквідність та інституційне впровадження

Привабливість Bitcoin як засобу збереження вартості ґрунтується на його унікальних властивостях. Його фіксована пропозиція у 21 мільйон монет, закріплена у коді, створює дефляційну модель, що випереджає річне зростання пропозиції золота на 2% [4]. Халвінг 2024 року ще більше знизив інфляцію Bitcoin до 0.9%, підсилюючи наратив дефіцитності [3]. Тим часом, співвідношення запасу до потоку (S2F) золота становить 62, що історично є високим показником, але вже перевищене S2F Bitcoin у 120, що сигналізує про сильніший ефект «hodler» [3].

Інституційне впровадження також змінило баланс. На початку 2025 року 59% інституційних інвесторів виділяють щонайменше 10% своїх портфелів на Bitcoin, що зумовлено запуском спотових ETF, таких як BlackRock’s IBIT, який залучив $18 мільярдів активів під управлінням [1]. Золото, хоча й залишається ринком у $23.5 трильйона, стикається з викликами через зростання кореляції з акціями, що зменшує його диверсифікаційні переваги [2]. 60% алокація Bitcoin у криптопортфелі Кубана підкреслює цю тенденцію, а мільярдер наголошує на його ролі як хеджу від девальвації фіату [4].

Ризик, дохідність та портфельні наслідки

Профіль ризику та дохідності Bitcoin значно дозрів. Хоча його волатильність залишається вищою за золото, до серпня 2025 року вона знизилася до 2.2 разів від річної волатильності золота, що відображає зрілість ринку та регуляторну прозорість [4]. За 14 років ризик-коригована дохідність Bitcoin (коефіцієнт Шарпа 1.04–1.06) перевищує золото (2.03), хоча портфель з 20% Bitcoin/80% золота досягає коефіцієнта Шарпа 2.94, підкреслюючи диверсифікаційні переваги [4]. Оптимістична позиція Кубана підкріплена даними: Bitcoin зріс на 375.5% з 2023 по 2025 рік, значно випереджаючи дохідність золота у 13.9% [4].

Однак золото зберігає свою роль традиційного «тихого гавані». Центральні банки додали 710 тонн золота у першому кварталі 2025 року, а золото ETF зафіксували припливи у $21.1 мільярда, причому 70% припадає на інституції США [1]. Аналітики прогнозують, що золото досягне $4,000/унцію до середини 2026 року, під впливом ризиків стагфляції та геополітичної напруги [1]. Власні інвестиції Кубана, включаючи альткоїни як Injective (INJ), відображають збалансований підхід, що поєднує потенціал зростання Bitcoin зі стабільністю золота [4].

Портфель Кубана та майбутнє диверсифікації

Зміна позиції Кубана підкреслює ширше переосмислення диверсифікації. Тепер він віддає перевагу Bitcoin над золотом «щодня і завжди», посилаючись на його переваги у кризових сценаріях [1]. Його інвестиції у Layer-1 проекти, такі як Injective та Dogecoin (DOGE), додатково ілюструють впевненість у ширшій криптоекосистемі [4]. Проте критики, як-от Robert R. Johnson, стверджують, що Bitcoin залишається спекулятивним активом, оскільки йому бракує потоків доходу, притаманних акціям [2].

Для інвесторів вибір між Bitcoin і золотом залежить від толерантності до ризику та макроекономічного прогнозу. Програмована дефіцитність Bitcoin та інституційне впровадження роблять його привабливим хеджем від девальвації валюти, тоді як історична стійкість золота забезпечує стабільність. Двоактивна стратегія, як у портфелі Кубана, може запропонувати найкраще з обох світів: використання зростання Bitcoin та безпеки золота [1].

Висновок

Прийняття Марком Кубаном Bitcoin як «цифрового золота» сигналізує про зсув парадигми в алокації активів. Хоча золото залишається наріжним каменем консервативних портфелів, технологічні переваги Bitcoin та інституційне впровадження позиціонують його як сучасний засіб збереження вартості. У міру розвитку ринків інвестори повинні зважувати інноваційність Bitcoin проти перевіреної надійності золота — рішення, яке визначить наступне десятиліття побудови портфелів.

Source:

[1] Institutional Bitcoin Investment: 2025 Sentiment, Trends, and Market Impact

[2] Gold's market volatility and the fading safe haven effect

[3] The Growing Scarcity and Investment Potential of Full ...

[4] Bitcoin & Gold Portfolio

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Аналітичний звіт: детальний огляд проєкту Monad та аналіз ринкової капіталізації MON

Ведмежий ринок на крипторинку? Дізнайтеся, що кажуть експерти галузі