Ngân hàng Pháp với lịch sử 175 năm phát hành stablecoin đầu tiên theo quy định mới của EU

Sự phát triển của stablecoin này sẽ phụ thuộc vào mức độ chấp nhận của các nhà cung cấp dịch vụ thanh toán và các nhà đầu tư, những người đang tìm kiếm một tài sản thay thế đồng euro đáng tin cậy trong nền kinh tế số.

Sự phát triển của stablecoin này sẽ phụ thuộc vào mức độ chấp nhận của các nhà cung cấp dịch vụ thanh toán và nhà đầu tư, những người đang tìm kiếm tài sản thay thế euro đáng tin cậy trong nền kinh tế số.

Tác giả: Blockchain Knight

Tập đoàn ngân hàng Pháp ODDO BHF đã ra mắt stablecoin EUROD được hỗ trợ bằng euro, đây là phiên bản số hóa của euro tuân thủ theo khuôn khổ quy định mới của Liên minh Châu Âu về Thị trường Tài sản Tiền mã hóa (MiCA).

Động thái này của ngân hàng có lịch sử 175 năm cho thấy các ngân hàng truyền thống đang dần mở rộng sang lĩnh vực tài chính blockchain được quản lý.

ODDO BHF, đơn vị quản lý hơn 150 billions euro tài sản, cho biết EUROD sẽ được niêm yết trên sàn giao dịch Bit2Me có trụ sở tại Madrid.

Bit2Me được hỗ trợ bởi Telefónica, BBVA và Unicaja, đã hoàn tất đăng ký với Ủy ban Thị trường Chứng khoán Quốc gia Tây Ban Nha (CNMV) và là một trong những sàn giao dịch đầu tiên nhận được giấy phép MiCA, cho phép mở rộng hoạt động trên toàn EU.

ODDO BHF hợp tác với nhà cung cấp hạ tầng Fireblocks để xử lý lưu ký và thanh toán bù trừ, EUROD được phát hành trên mạng Polygon nhằm mang lại giao dịch nhanh hơn và chi phí thấp hơn. Stablecoin này được hỗ trợ hoàn toàn bằng dự trữ euro và được kiểm toán độc lập.

CEO Bit2Me, Leif Ferreira, cho biết việc niêm yết lần này “đã xây dựng cầu nối giữa ngân hàng truyền thống và hạ tầng blockchain” trong bối cảnh châu Âu đón nhận tài sản số được quản lý.

Quy định Thị trường Tài sản Tiền mã hóa (MiCA) có hiệu lực trong năm nay yêu cầu các nhà phát hành stablecoin duy trì dự trữ 1:1 và đảm bảo khả năng quy đổi, đồng thời thực thi các tiêu chuẩn quản trị và minh bạch nghiêm ngặt.

Việc ra mắt EUROD sẽ kiểm nghiệm hiệu quả thực tế của MiCA trong việc điều phối quản lý tài sản số trên toàn EU.

Chủ tịch Ngân hàng Trung ương Châu Âu (ECB), Christine Lagarde, gần đây cảnh báo rằng các stablecoin nước ngoài thiếu “cơ chế quản lý tương đương vững chắc” có thể gây ra hiện tượng rút dự trữ tại khu vực đồng euro.

Bà đã kêu gọi các nhà lập pháp trong một bức thư gửi Nghị viện Châu Âu giới hạn quyền phát hành stablecoin trong phạm vi các doanh nghiệp được cấp phép tại EU, đồng thời lấy ví dụ về sự sụp đổ của TerraUSD để chứng minh rủi ro của các dự án không được quản lý.

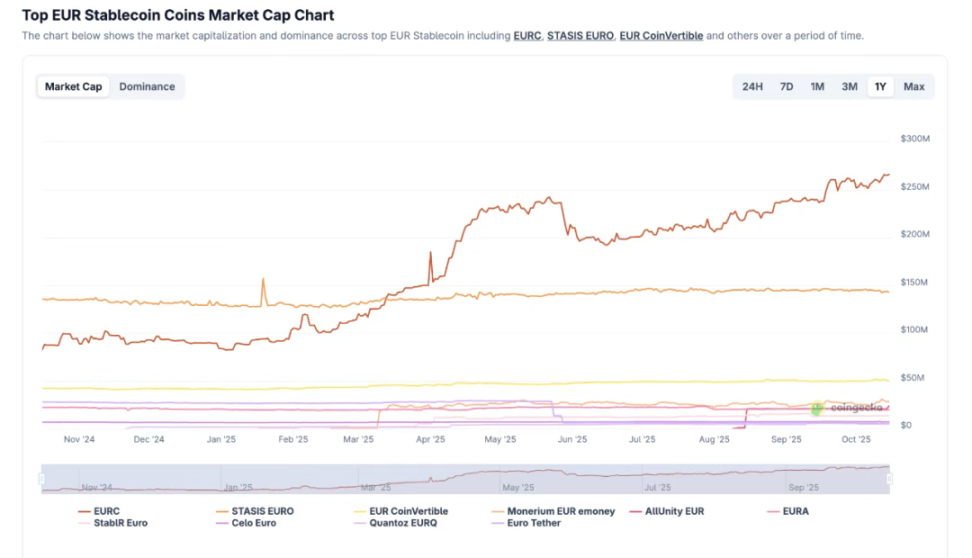

Theo dữ liệu từ CoinGecko, vốn hóa thị trường của các stablecoin neo theo euro đã tăng gấp đôi trong năm nay, với EURC do Circle phát hành chiếm ưu thế trên thị trường, vốn hóa đạt khoảng 270 millions USD.

Trong khi đó, dưới khuôn khổ MiCA, nhu cầu đối với các stablecoin do ngân hàng phát hành như EUR CoinVertible của Société Générale lại tương đối thấp.

Cố vấn ECB Jürgen Schaaf cho rằng châu Âu phải đẩy nhanh tốc độ đổi mới, nếu không có thể đối mặt với nguy cơ “xói mòn chủ quyền tiền tệ”.

Ủy ban Rủi ro Hệ thống Châu Âu (ESRB) cảnh báo rằng mô hình phát hành nhiều bên, trong đó các doanh nghiệp EU và ngoài EU cùng phát hành một stablecoin, có thể mang lại rủi ro hệ thống và cần được tăng cường quản lý.

Dù có những cảnh báo này, sự rõ ràng về quản lý do MiCA mang lại vẫn thúc đẩy cạnh tranh trên thị trường:

Bộ phận FORGE của Société Générale đã ra mắt stablecoin euro EURCV; Deutsche Börse hợp tác với Circle để đưa EURC và USDC vào hệ thống giao dịch của mình.

Liên minh Hà Lan gồm 9 ngân hàng châu Âu, bao gồm ING, CaixaBank và Danske, dự kiến sẽ phát hành stablecoin euro tuân thủ MiCA vào năm 2026, với Citigroup sau đó gia nhập liên minh và dự kiến ra mắt stablecoin liên quan vào nửa cuối năm 2026.

Trong khi đó, 10 ngân hàng thuộc nhóm G7, bao gồm Citigroup và Deutsche Bank, đang khám phá việc phát hành stablecoin đa tiền tệ nhằm hiện đại hóa quy trình thanh toán bù trừ và nâng cao thanh khoản toàn cầu.

So với stablecoin neo theo đô la Mỹ với tổng vốn hóa hơn 160 billions USD, tổng vốn hóa stablecoin được hỗ trợ bằng euro vẫn còn nhỏ, chưa tới 574 millions USD.

Các cơ quan quản lý cho rằng nếu được quản lý minh bạch, tài sản số định giá bằng euro sẽ giúp tăng cường chủ quyền tài chính.

Đối với ODDO BHF, EUROD là bước đi chiến lược nhằm thu hút khách hàng tổ chức thông qua tuân thủ quy định và uy tín.

Sự phát triển của stablecoin này sẽ phụ thuộc vào mức độ chấp nhận của các nhà cung cấp dịch vụ thanh toán và nhà đầu tư, những người đang tìm kiếm tài sản thay thế euro đáng tin cậy trong nền kinh tế số.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Cảnh báo! Việc tăng lãi suất đồng yên có thể gây áp lực bán ngắn hạn cho bitcoin, nhưng câu chuyện trung và dài hạn vẫn mạnh mẽ hơn

Bài viết phân tích sự trái ngược giữa kỳ vọng tăng lãi suất của Ngân hàng Trung ương Nhật Bản và tâm lý thị trường bán khống đồng yên, đồng thời khám phá cơ chế ảnh hưởng gián tiếp của chính sách đồng yên đối với bitcoin, và dự báo xu hướng của bitcoin trong các kịch bản khác nhau. Tóm tắt được tạo bởi Mars AI. Nội dung tóm tắt này do mô hình Mars AI tạo ra, độ chính xác và đầy đủ của nội dung vẫn đang trong quá trình cải tiến và cập nhật.

Hyperliquid (HYPE) sẽ phục hồi trở lại? Thiết lập mô hình fractal mới nổi này cho thấy điều đó!

Altcoin sẽ phục hồi? Mô hình quan trọng này trên BTC.D cho thấy điều đó!

Năm nay là năm quan trọng nhất! Thị trường bị thao túng sâu sắc, và đây mới là cách mà cá voi thực sự kiếm tiền.